Не Красное и Белое, конечно, но тоже достаточно известная среди любителей прибухнуть компания. А раз пошла такая пьянка, то кроме каламбуров можно и отчётность Симпла посмотреть, и параметры нового выпуска облигаций. Естественно, это модный нынче флоатер.

Photo: Anthony DELANOIX, Unsplash

Photo: Anthony DELANOIX, Unsplash

Объём выпуска — 1 млрд рублей. 2 года. Ориентир купона: КС+4,5%. Без оферты, без амортизации. Купоны ежемесячные. Рейтинг A- от АКРА (июль 2024).

Симпл — один из лидеров в импорте вина, крепких спиртных и безалкогольных напитков в России, национальный дистрибьютор и ритейлер с собственной сетью винотек: 104 винотеки SimpleWine в 8 городах, 53 партнерские винотеки by Simple в 38 городах.

Компания существует на рынке уже 30 лет. Эффективная омниканальная модель дистрибуции объединяет все ключевые каналы B2B и прямые продажи конечным потребителям (B2C). Ассортимент – 5000+ SKU, более 450 поставщиков из 40+ стран. Магазинчики уровнем повыше, чем Красное и Белое или ВинЛаб. Но и не суперпремиумные бутики. Что-то типа мидл+ где-то между Ароматным Миром и Энотекой от Азбуки Вкуса.

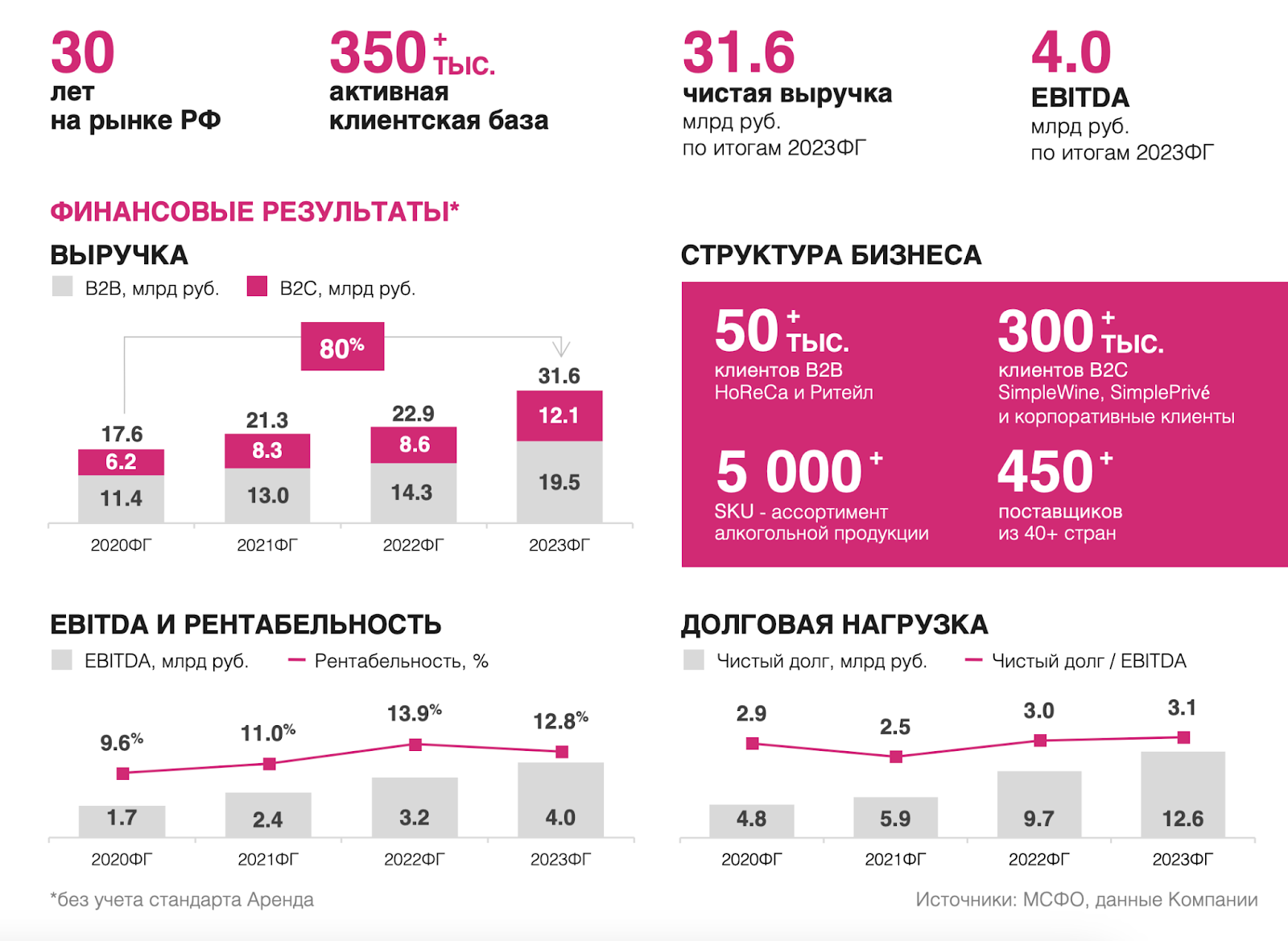

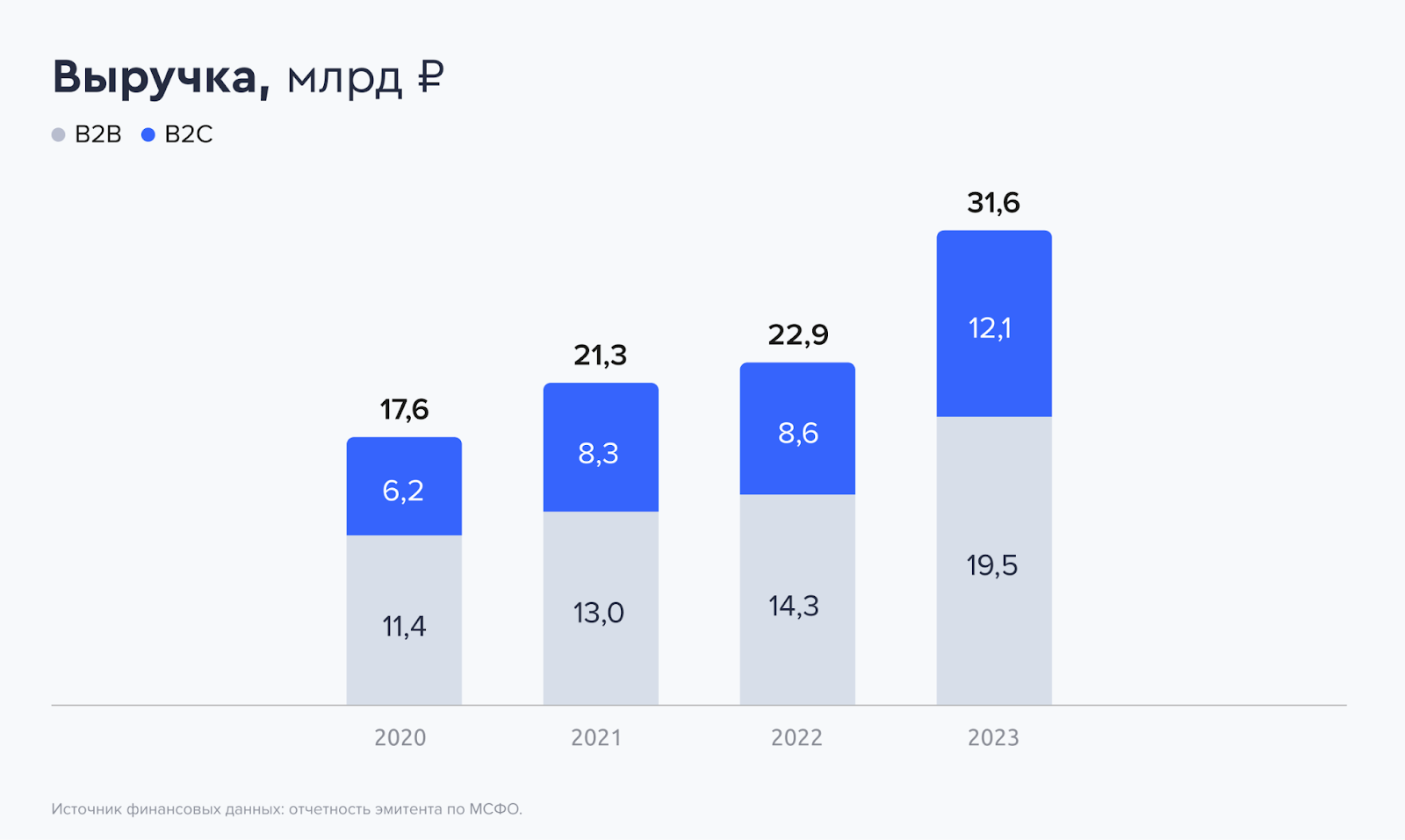

Посмотрим на отчётность. По итогам финансового года (июль 2023 – июнь 2024) рост выручки составил + 38% г/г. Совокупный среднегодовой темп роста выручки за 4 года +15,7%. Выручка увеличилась на 38%, составив 31,6 млрд рублей. EBITDA за этот период составила 4 млрд рублей, увеличившись на 20%. Долговая нагрузка увеличилась по сравнению с прошлым годом и составила 12,6 млрд рублей, годом ранее она была на уровне 9,7 млрд рублей.

Долговая нагрузка значительная. Показатель Чистый долг/EBITDA держится в пределах 2,5–3, а последнее значение 3,1. Рентабельность по EBITDA 12,8% — не какая-то фантастическая. А вот что хорошо, так это планомерный рост выручки, которая за 4 года выросла на 80%. EBITDA выросла в 2,6 раза.

Флоатер на не самый характерный срок в 2 года с ежемесячными купонами, которые могут составить до КС+4,5%, выглядит вполне конкурентоспособным для дебютанта с рейтингом A-. Естественно, такой кайфовой премии к ключу не будет, а вот доступность лишь для квалов, что немного уменьшит спрос и ликвидность. Флоатеры в наше время остаются здравой идеей, так что участвую. Как обычно, на небольшую долю для диверсификации.

Объём выпуска — 1 млрд рублей. 2 года. Ориентир купона: КС+4,5%. Без оферты, без амортизации. Купоны ежемесячные. Рейтинг A- от АКРА (июль 2024).

Симпл — один из лидеров в импорте вина, крепких спиртных и безалкогольных напитков в России, национальный дистрибьютор и ритейлер с собственной сетью винотек: 104 винотеки SimpleWine в 8 городах, 53 партнерские винотеки by Simple в 38 городах.

- Выпуск: Симпл-001P-01

- Объём: 1 млрд рублей

- Начало размещения: 15 ноября (сбор заявок до 12 ноября)

- Срок: 2 года

- Купонная доходность: до КС+4,5%

- Выплаты: 12 раз в год

- Оферта: нет

- Амортизация: нет

- Для квалов: да

Почему Симпл? Винишко вкусное?

Всегда вкусное, а в Симпле особенно. Винишко завозят и продают активно. Симпл — один из ведущих импортеров тихих, игристых и шампанских вин в России. Лидер по отгрузкам алкоголя в сегменте HoReCa, выступающий крупным поставщиком для федеральных и региональных розничных продуктовых сетей. Одним из каналов дистрибуции является связанная с Группой сеть винотек под брендом SimpleWine, насчитывающая более 100 магазов (не входит в периметр консолидации по МСФО). Компания также развивает собственные бренды вина и крепких спиртных напитков.Компания существует на рынке уже 30 лет. Эффективная омниканальная модель дистрибуции объединяет все ключевые каналы B2B и прямые продажи конечным потребителям (B2C). Ассортимент – 5000+ SKU, более 450 поставщиков из 40+ стран. Магазинчики уровнем повыше, чем Красное и Белое или ВинЛаб. Но и не суперпремиумные бутики. Что-то типа мидл+ где-то между Ароматным Миром и Энотекой от Азбуки Вкуса.

Посмотрим на отчётность. По итогам финансового года (июль 2023 – июнь 2024) рост выручки составил + 38% г/г. Совокупный среднегодовой темп роста выручки за 4 года +15,7%. Выручка увеличилась на 38%, составив 31,6 млрд рублей. EBITDA за этот период составила 4 млрд рублей, увеличившись на 20%. Долговая нагрузка увеличилась по сравнению с прошлым годом и составила 12,6 млрд рублей, годом ранее она была на уровне 9,7 млрд рублей.

Долговая нагрузка значительная. Показатель Чистый долг/EBITDA держится в пределах 2,5–3, а последнее значение 3,1. Рентабельность по EBITDA 12,8% — не какая-то фантастическая. А вот что хорошо, так это планомерный рост выручки, которая за 4 года выросла на 80%. EBITDA выросла в 2,6 раза.

Флоатер на не самый характерный срок в 2 года с ежемесячными купонами, которые могут составить до КС+4,5%, выглядит вполне конкурентоспособным для дебютанта с рейтингом A-. Естественно, такой кайфовой премии к ключу не будет, а вот доступность лишь для квалов, что немного уменьшит спрос и ликвидность. Флоатеры в наше время остаются здравой идеей, так что участвую. Как обычно, на небольшую долю для диверсификации.

Для просмотра ссылки необходимо нажать

Вход или Регистрация