Акт налоговой - это лишь оформление результатов проверки, а не обязательство уплатить недоимку.

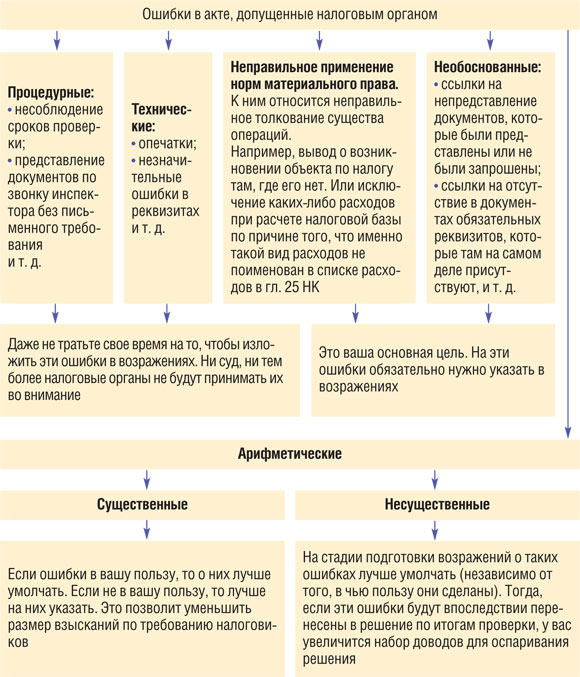

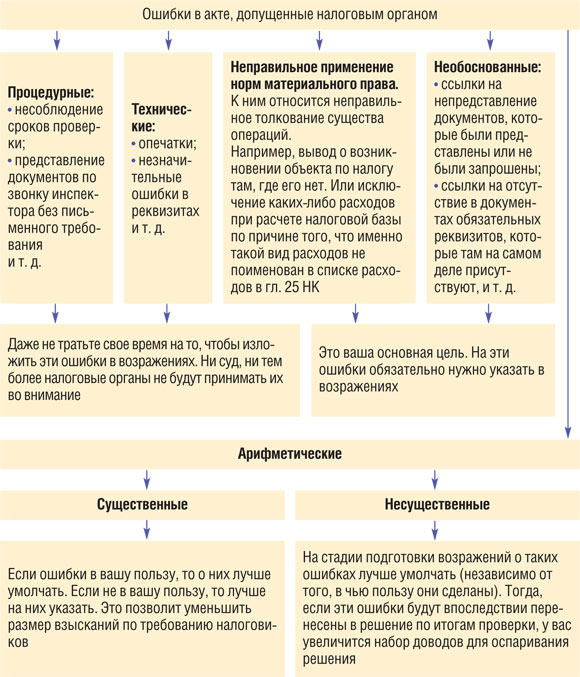

С другой стороны, акт – это основание для вынесения итогового решения. Поэтому очень важно внимательно изучить его на предмет ошибок и нарушений. Формальные нарушения в акте не считаются достаточным основанием для отмены решения. А вот существенные нарушения вы можете обернуть в свою пользу. Чаще всего они направлены на то, чтобы лишить вас возможности приводить свои аргументы и защищаться.

Самые распространённые существенные нарушения в акте проверки:

Самые распространённые существенные нарушения в акте проверки:

1. Не обозначили и не обосновали факт нарушения или нет ссылок на доказательства.

Если состав нарушения и факты, его подтверждающие, не описаны в акте конкретно, налогоплательщик не сможет их опровергнуть, что лишает его возможности защищаться.

2. Инспекторы не вручили приложения к акту.

Невручение приложений не всегда является нарушением. В частности, в двух случаях:

- компании вменяют нарушение, основанное на её собственных документах;

- информация, на основании которой сделаны выводы, описана в акте проверки.

Это же действие станет грубым нарушением, если доказательством нарушения стали документы из других источников. Налоговая обязана приложить их к акту (письмо ФНС от 22.05.2012 № АС-4-2/8356). Если при этом инспекция уже вынесла итоговое решение, это нарушение будет основанием для отмены доначислений.

3. В приложениях к акту недостаточно сведений.

Налоговики имеют право прикладывать к акту не полные протоколы допросов, ответы контрагентов, выписки банков и т.д., а выписки из них (п. 3.1 ст. 100 НК). Но выписки могут содержать только ту информацию, которая выгодна инспекции, и скрывать нарушения.

Свидетель должен письменно подтвердить, что показания с его слов записаны верно и им прочитаны. Протокол с нарушениями может быть не принят судом в качестве доказательства. Поэтому рекомендуем добиться ознакомления с полными версиями приложенных документов.

4. Ошибочные ссылки на статьи НК

Это может быть связано с неправильной квалификацией состава правонарушения. К примеру, к нереальной сделке или сделке, которую исполнило другое лицо, должны применяться разные пункты статьи 54 НК: первый или второй. Но если вы сообщите об этой неточности, налоговая может начать заново собирать доказательства, чтобы обосновать свою позицию.

Поэтому рекомендуем заявить об ошибочной норме, только если она предусматривает штраф больше, чем он мог бы быть.

5. Ошибки в сумме.

Перепроверьте расчёты инспекторов. Иногда они забывают учесть уплаченные налоги и расходы. С пенями ситуация сложнее. Новая форма акта проверки не предусматривает размер пеней (приложение № 27 к приказу ФНС № ММВ-7-2/628). Эту сумму можно узнать только после вступления в силу итогового решения по проверке.

Из-за переходного периода на ЕНС инспекторы могут насчитать пени за те периоды, когда действовал мораторий.

С другой стороны, акт – это основание для вынесения итогового решения. Поэтому очень важно внимательно изучить его на предмет ошибок и нарушений. Формальные нарушения в акте не считаются достаточным основанием для отмены решения. А вот существенные нарушения вы можете обернуть в свою пользу. Чаще всего они направлены на то, чтобы лишить вас возможности приводить свои аргументы и защищаться.

1. Не обозначили и не обосновали факт нарушения или нет ссылок на доказательства.

Если состав нарушения и факты, его подтверждающие, не описаны в акте конкретно, налогоплательщик не сможет их опровергнуть, что лишает его возможности защищаться.

2. Инспекторы не вручили приложения к акту.

Невручение приложений не всегда является нарушением. В частности, в двух случаях:

- компании вменяют нарушение, основанное на её собственных документах;

- информация, на основании которой сделаны выводы, описана в акте проверки.

Это же действие станет грубым нарушением, если доказательством нарушения стали документы из других источников. Налоговая обязана приложить их к акту (письмо ФНС от 22.05.2012 № АС-4-2/8356). Если при этом инспекция уже вынесла итоговое решение, это нарушение будет основанием для отмены доначислений.

Для просмотра ссылки необходимо нажать

Вход или Регистрация

3. В приложениях к акту недостаточно сведений.

Налоговики имеют право прикладывать к акту не полные протоколы допросов, ответы контрагентов, выписки банков и т.д., а выписки из них (п. 3.1 ст. 100 НК). Но выписки могут содержать только ту информацию, которая выгодна инспекции, и скрывать нарушения.

Например, протоколы допросов должны содержать записи о том, что свидетель предупреждён об ответственности за дачу заведомо ложных показаний.

Свидетель должен письменно подтвердить, что показания с его слов записаны верно и им прочитаны. Протокол с нарушениями может быть не принят судом в качестве доказательства. Поэтому рекомендуем добиться ознакомления с полными версиями приложенных документов.

4. Ошибочные ссылки на статьи НК

Это может быть связано с неправильной квалификацией состава правонарушения. К примеру, к нереальной сделке или сделке, которую исполнило другое лицо, должны применяться разные пункты статьи 54 НК: первый или второй. Но если вы сообщите об этой неточности, налоговая может начать заново собирать доказательства, чтобы обосновать свою позицию.

Поэтому рекомендуем заявить об ошибочной норме, только если она предусматривает штраф больше, чем он мог бы быть.

5. Ошибки в сумме.

Перепроверьте расчёты инспекторов. Иногда они забывают учесть уплаченные налоги и расходы. С пенями ситуация сложнее. Новая форма акта проверки не предусматривает размер пеней (приложение № 27 к приказу ФНС № ММВ-7-2/628). Эту сумму можно узнать только после вступления в силу итогового решения по проверке.

Из-за переходного периода на ЕНС инспекторы могут насчитать пени за те периоды, когда действовал мораторий.