Что нужно знать тем, кто уезжает пожить, учреждает бизнес, покупает недвижимость или получает наследство или подарки.

Иллюстрация: Engin Akyurt/pexels

Иллюстрация: Engin Akyurt/pexels

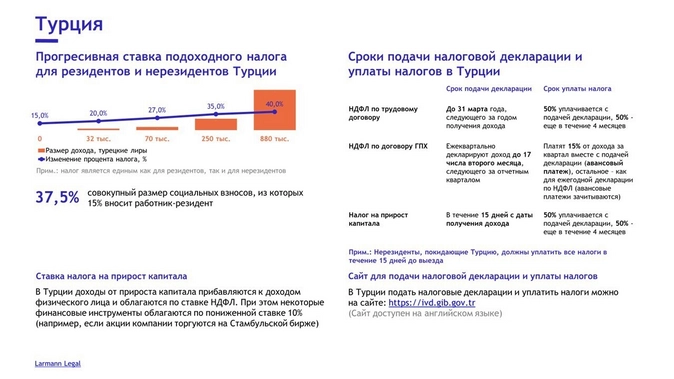

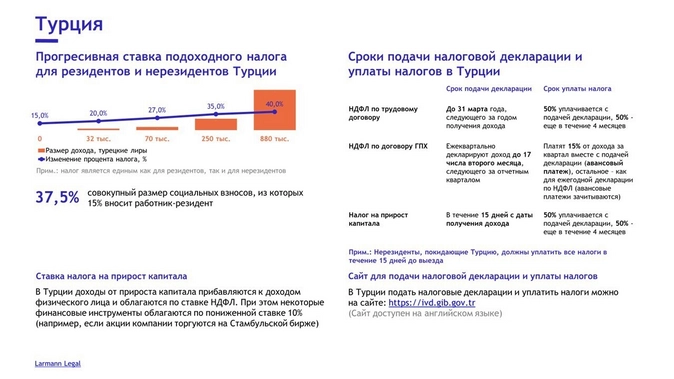

На слайде мы расположили основную информацию по налогам в Турции.

[H2]Когда я стану налоговым резидентом Турции?[/H2]

Чтобы стать налоговым резидентом Турции, иностранцу достаточно непрерывно провести более полугода в календарном году в Турции (немного отличается от остальных стран и России). Для граждан Турции и проживающих на основании ПМЖ/долгосрочных ВНЖ правила стандартные: нахождение в стране более 183 дней в календарном году. Исключение для туристов: иностранцы с туристическим ВНЖ (даже если он не на 6 месяцев, а на 24) не являются налоговыми резидентами Турции независимо от того, сколько времени они проводят в Турции.

Лица, которые вынуждены провести более полугода в Турции (например, из-за форс-мажора, болезни, ареста), не будут считаться резидентами.

Налоговые резиденты Турции уплачивают налог со своего мирового дохода, нерезиденты – с доходов из источников в Турции.

[H2]Я начал работать в Турции по трудовому договору. Где я должен платить налоги и сколько?[/H2]

Нерезиденты платят НДФЛ в Турции, только если работают на турецкую компанию. Но при этом нерезиденты могут быть обязаны платить налоги в стране своего резидентства (например, если удаленно работают в Турции, продолжая оставаться российскими налоговыми резидентами). Если нерезиденты работают на иностранную компанию, то помимо уплаты налогов в стране своего резидентства может также потребоваться заплатить налоги в стране регистрации компании.

Резиденты платят НДФЛ в Турции, даже если трудовой договор у них с иностранной компанией. Если договор с иностранной компанией, налоги также может потребоваться платить в стране регистрации иностранной компании.

В Турции установлена прогрессивная шкала налогообложения, ниже представлены ставки налога.

По общему правилу работодатель удерживает НДФЛ и уплачивает его самостоятельно, но, если иностранная компания не делает этого (например, у нее нет в Турции филиалов, представительств или дочерних юридических лиц), такая обязанность ложится на самого сотрудника-резидента.

Также в Турции взимаются отчисления на социальное страхование. Работодатель вносит 20.5%, еще 14% является обязанностью работника (но его часть вычитается при определении налогооблагаемого дохода). Если зарубежные работодатели не вносят отчисления на социальное страхование, то такая обязанность ложится на самого сотрудника-резидента.

Если между страной гражданства работника и Турцией существует договор о социальном обеспечении, то работник может освободиться от обязанности вносить взносы на социальное обеспечение (но между Россией и Турцией, например, такой договор все еще не подписан).

Также в Турции взимаются взносы на страхование от безработицы, расходы по уплате которых делятся между работодателем, работником и государством. Ниже представлены ставки.

[H2]Я работаю в Турции как фрилансер. Где я должен платить налоги и сколько?[/H2]

Ставки НДФЛ аналогичны ставкам для работников по трудовому договору. Нерезиденты платят НДФЛ, если получают вознаграждение от турецких заказчиков. Но при этом нерезиденты могут быть обязаны платить налоги в стране своего резидентства (например, если удаленно фрилансят в Турции, продолжая оставаться российскими налоговыми резидентами). Если нерезиденты фрилансят на иностранного заказчика, то может потребоваться заплатить налоги также в стране, откуда происходит заказчик.

Резиденты платят НДФЛ, если получают вознаграждение от любых заказчиков. Если договор с иностранным заказчиком, налоги также может потребоваться платить в стране, откуда происходит заказчик.

Обязанность делать отчисления на социальное страхование для фрилансеров тоже по общему правилу сохраняется.

Знаешь какая у меня ставка НДФЛ? Вот такая

[H2]У меня есть недвижимость, которую я сдаю. Где я должен платить налоги и сколько?[/H2]

В этом случае платится НДФЛ, ставки аналогичны ставкам для работников по трудовому договору (от 15% до 40%).

Нерезиденты платят НДФЛ, если сдают турецкую недвижимость. Но при этом нерезиденты могут быть обязаны платить налоги в стране своего резидентства. Если нерезиденты сдают иностранную недвижимость, то может потребоваться заплатить налоги также в стране, где находится недвижимость.

Резиденты платят НДФЛ, если сдают любую недвижимость. Если недвижимость иностранная, налоги также может потребоваться платить в стране, где недвижимость расположена. Ниже я выбираю локацию для покупки недвижимости.

[H2]У меня есть недвижимое имущество в Турции. Должен ли я платить налог на имущество и сколько?[/H2]

Для недвижимости, используемой в качестве личного места проживания, налог составляет 0.1% в год от кадастровой стоимости.

Для другой недвижимости стоимостью до TRY6,173,000 налог составляет 0.2% в год от кадастровой стоимости. Если недвижимость стоит больше, в части превышения применяется налог 0.3%.

[H2]Я получил наследство или подарок на большую сумму. Где я должен платить налоги и сколько?[/H2]

Граждане Турции платят налог, если получают наследство или подарок от любого лица и в виде активов на любой территории. При этом граждане Турции могут быть обязаны заплатить налоги в стране своего налогового резидентства или стране, откуда происходит наследство, подарок или сам даритель.

Налоговые резиденты Турции из числа иностранцев платят налог, если получают наследство или подарок в виде активов на территории Турции или от турецкого гражданина (в виде активов на любой территории). При этом резиденты Турции могут быть обязаны заплатить налоги в стране, откуда происходит наследство или подарок.

Нерезиденты Турции из числа иностранцев платят налог, только если получают наследство или подарок в виде активов на территории Турции. При этом нерезиденты могут быть обязаны также заплатить налоги в стране своего резидентства.

Ставки налога на наследство и на подарки представлены ниже.

Существуют также вычеты. Для наследства эта сумма составляет TRY455,635. То есть если сумма наследства не превышает этой величины, налог платить вообще не нужно. Для подарков вычет составляет TRY10,491.

Также ряд имущества не включается для расчета налоговой базы по налогу на наследство или подарки:

[H2]Я получаю дивиденды. Где я должен платить налоги и сколько?[/H2]

По общему правилу дивидендный доход включается в общую базу по НДФЛ.

Нерезиденты платят НДФЛ, если получают дивиденды от турецких компаний. Но при этом нерезиденты могут быть обязаны платить налоги в стране своего резидентства. Если нерезиденты получают дивиденды от иностранной компании, то может потребоваться заплатить налоги также в стране регистрации компании.

Резиденты платят НДФЛ, если получают дивиденды от любых компаний. Если дивиденды поступают от иностранной компании, налоги также может потребоваться платить в стране регистрации компании.

В общую базу по НДФЛ можно не включать половину дивидендов, поступивших от турецких компаний (вычет), а сам налог нужно платить, только если общая база по НДФЛ (например, сумма годовой зарплаты, годового рентного дохода и годовых дивидендов) превысила TRY70,000 за год.

Налог на дивиденды, поступившие от иностранных компаний, нужно платить, если годовая сумма таких дивидендов превышает TRY3,800.

[H2]Я продал имущество. Где я должен платить налоги и сколько?[/H2]

Прибыль от реализации некоторых финансовых инструментов, например, акций, обращающихся на стамбульской бирже, может освобождаться от налогообложения/облагаться налогом у источника по пониженной ставке (10%). В этом случае брокер, банк или кастодиальный банк самостоятельно исчислит и удержит налог, подавать декларацию тоже не придется (правила одинаковые как для резидентов, так и для нерезидентов).

Для всех остальных случаев (например, продажа иностранных акций) прирост капитала включается в общий доход и облагается НДФЛ.

Нерезиденты платят НДФЛ, если продают имущество на территории Турции. Но при этом нерезиденты также могут быть обязаны платить налоги в стране своего резидентства. Если нерезиденты продают имущество за рубежом, то может потребоваться заплатить налоги также в стране, на территории которой расположено имущество.

Резиденты платят НДФЛ, если продают любое имущество. Если продается имущество за рубежом, налоги также может потребоваться платить в стране, на территории которой расположено имущество.

[H2]Я участвовал в программе мотивации и приобрел акции стартапа. Где я должен платить налоги и сколько?[/H2]

В Турции нет специальных правил налогообложения доходов от приобретения акций на основании мотивационных программ. Поэтому применяются обычные ставки НДФЛ и по общему правилу сохраняется обязанность вносить социальные взносы, но каждую индивидуальную ситуацию лучше обсудить с налоговым консультантом.

Нерезиденты платят НДФЛ, если приобретают по льготной цене акции турецкой компании. Но при этом нерезиденты могут быть обязаны платить налоги в стране своего резидентства. Если нерезиденты приобретают акции иностранной компании, то может потребоваться заплатить налоги также в стране регистрации компании.

Резиденты платят НДФЛ, если приобретают акции любой компании. Если резидент приобретает акции иностранной компании, налоги также может потребоваться платить в стране регистрации компании.

[H2]Как подавать налоговую декларацию и платить налоги?[/H2]

Получить ИНН можно как через налоговую, так и электронно через сайт

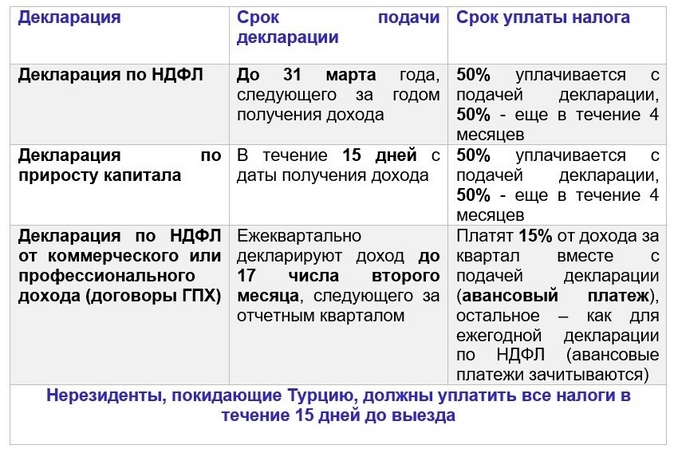

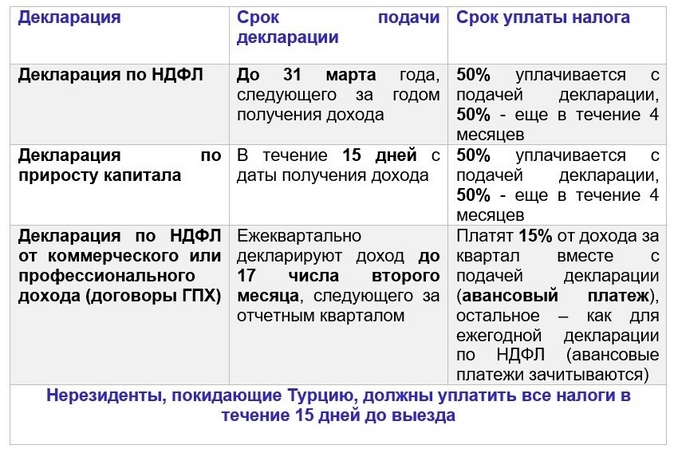

Декларации, сроки их подачи и сроки уплаты налогов представлены в таблице.

Супруги подают декларации отдельно, каждый сам за себя.

[H2]Слышал что-то про соглашения об избежании двойного налогообложения (СИДН), для Турции применимо и как мне поможет?[/H2]

У Турции заключены СИДН со множеством стран, в том числе и с Россией и США. СИДН нужны для того, чтобы в ситуации, когда две страны претендуют на взимание налога, налог нужно было уплачивать только в одной стране или в обеих, но так, чтобы общая налоговая нагрузка не превышала общую налоговую нагрузку при уплате всех налогов в стране с наибольшими ставками.

Если вы сомневаетесь, в какой стране уплачивать налог или можно ли будет зачесть налоги, уплаченные в одной из стран, в качестве расходов в другой стране, изучите положения соответствующего СИДН или обратитесь к налоговому консультанту.

[H2]Слышал что-то про договоры о социальном обеспечении (ДСО), для Турции применимо и как мне поможет?[/H2]

Обычно СИДН не регулируют социальные выплаты в пользу граждан (в таком случае они могут облагаться налогами в обеих странах) и обязанности по уплате разного рода социальных взносов (в таком случае может возникнуть риск уплаты в обеих странах). ДСО нужны для того, чтобы социальные выплаты облагались налогом и социальные взносы уплачивались только в одной стране. Если вы сомневаетесь, в какой стране уплачивать налог или в бюджет какой страны делать социальные взносы, изучите положения соответствующего ДСО или обратитесь к специалисту по социальному обеспечению.

У Турции нет ДСО ни с США, ни с Россией.

На слайде мы расположили основную информацию по налогам в Турции.

[H2]Когда я стану налоговым резидентом Турции?[/H2]

Чтобы стать налоговым резидентом Турции, иностранцу достаточно непрерывно провести более полугода в календарном году в Турции (немного отличается от остальных стран и России). Для граждан Турции и проживающих на основании ПМЖ/долгосрочных ВНЖ правила стандартные: нахождение в стране более 183 дней в календарном году. Исключение для туристов: иностранцы с туристическим ВНЖ (даже если он не на 6 месяцев, а на 24) не являются налоговыми резидентами Турции независимо от того, сколько времени они проводят в Турции.

Лица, которые вынуждены провести более полугода в Турции (например, из-за форс-мажора, болезни, ареста), не будут считаться резидентами.

Налоговые резиденты Турции уплачивают налог со своего мирового дохода, нерезиденты – с доходов из источников в Турции.

[H2]Я начал работать в Турции по трудовому договору. Где я должен платить налоги и сколько?[/H2]

Нерезиденты платят НДФЛ в Турции, только если работают на турецкую компанию. Но при этом нерезиденты могут быть обязаны платить налоги в стране своего резидентства (например, если удаленно работают в Турции, продолжая оставаться российскими налоговыми резидентами). Если нерезиденты работают на иностранную компанию, то помимо уплаты налогов в стране своего резидентства может также потребоваться заплатить налоги в стране регистрации компании.

Резиденты платят НДФЛ в Турции, даже если трудовой договор у них с иностранной компанией. Если договор с иностранной компанией, налоги также может потребоваться платить в стране регистрации иностранной компании.

В Турции установлена прогрессивная шкала налогообложения, ниже представлены ставки налога.

По общему правилу работодатель удерживает НДФЛ и уплачивает его самостоятельно, но, если иностранная компания не делает этого (например, у нее нет в Турции филиалов, представительств или дочерних юридических лиц), такая обязанность ложится на самого сотрудника-резидента.

Также в Турции взимаются отчисления на социальное страхование. Работодатель вносит 20.5%, еще 14% является обязанностью работника (но его часть вычитается при определении налогооблагаемого дохода). Если зарубежные работодатели не вносят отчисления на социальное страхование, то такая обязанность ложится на самого сотрудника-резидента.

Если между страной гражданства работника и Турцией существует договор о социальном обеспечении, то работник может освободиться от обязанности вносить взносы на социальное обеспечение (но между Россией и Турцией, например, такой договор все еще не подписан).

Также в Турции взимаются взносы на страхование от безработицы, расходы по уплате которых делятся между работодателем, работником и государством. Ниже представлены ставки.

[H2]Я работаю в Турции как фрилансер. Где я должен платить налоги и сколько?[/H2]

Ставки НДФЛ аналогичны ставкам для работников по трудовому договору. Нерезиденты платят НДФЛ, если получают вознаграждение от турецких заказчиков. Но при этом нерезиденты могут быть обязаны платить налоги в стране своего резидентства (например, если удаленно фрилансят в Турции, продолжая оставаться российскими налоговыми резидентами). Если нерезиденты фрилансят на иностранного заказчика, то может потребоваться заплатить налоги также в стране, откуда происходит заказчик.

Резиденты платят НДФЛ, если получают вознаграждение от любых заказчиков. Если договор с иностранным заказчиком, налоги также может потребоваться платить в стране, откуда происходит заказчик.

Обязанность делать отчисления на социальное страхование для фрилансеров тоже по общему правилу сохраняется.

Знаешь какая у меня ставка НДФЛ? Вот такая

[H2]У меня есть недвижимость, которую я сдаю. Где я должен платить налоги и сколько?[/H2]

В этом случае платится НДФЛ, ставки аналогичны ставкам для работников по трудовому договору (от 15% до 40%).

Нерезиденты платят НДФЛ, если сдают турецкую недвижимость. Но при этом нерезиденты могут быть обязаны платить налоги в стране своего резидентства. Если нерезиденты сдают иностранную недвижимость, то может потребоваться заплатить налоги также в стране, где находится недвижимость.

Резиденты платят НДФЛ, если сдают любую недвижимость. Если недвижимость иностранная, налоги также может потребоваться платить в стране, где недвижимость расположена. Ниже я выбираю локацию для покупки недвижимости.

[H2]У меня есть недвижимое имущество в Турции. Должен ли я платить налог на имущество и сколько?[/H2]

Для недвижимости, используемой в качестве личного места проживания, налог составляет 0.1% в год от кадастровой стоимости.

Для другой недвижимости стоимостью до TRY6,173,000 налог составляет 0.2% в год от кадастровой стоимости. Если недвижимость стоит больше, в части превышения применяется налог 0.3%.

[H2]Я получил наследство или подарок на большую сумму. Где я должен платить налоги и сколько?[/H2]

Граждане Турции платят налог, если получают наследство или подарок от любого лица и в виде активов на любой территории. При этом граждане Турции могут быть обязаны заплатить налоги в стране своего налогового резидентства или стране, откуда происходит наследство, подарок или сам даритель.

Налоговые резиденты Турции из числа иностранцев платят налог, если получают наследство или подарок в виде активов на территории Турции или от турецкого гражданина (в виде активов на любой территории). При этом резиденты Турции могут быть обязаны заплатить налоги в стране, откуда происходит наследство или подарок.

Нерезиденты Турции из числа иностранцев платят налог, только если получают наследство или подарок в виде активов на территории Турции. При этом нерезиденты могут быть обязаны также заплатить налоги в стране своего резидентства.

Ставки налога на наследство и на подарки представлены ниже.

Существуют также вычеты. Для наследства эта сумма составляет TRY455,635. То есть если сумма наследства не превышает этой величины, налог платить вообще не нужно. Для подарков вычет составляет TRY10,491.

Также ряд имущества не включается для расчета налоговой базы по налогу на наследство или подарки:

- Предметы домашнего обихода, личные вещи и реликвии (картины, мечи, медали);

- Пожертвования;

- Зарплаты вдовам и сиротам;

- Пенсионные надбавки вдовам и сиротам.

[H2]Я получаю дивиденды. Где я должен платить налоги и сколько?[/H2]

По общему правилу дивидендный доход включается в общую базу по НДФЛ.

Нерезиденты платят НДФЛ, если получают дивиденды от турецких компаний. Но при этом нерезиденты могут быть обязаны платить налоги в стране своего резидентства. Если нерезиденты получают дивиденды от иностранной компании, то может потребоваться заплатить налоги также в стране регистрации компании.

Резиденты платят НДФЛ, если получают дивиденды от любых компаний. Если дивиденды поступают от иностранной компании, налоги также может потребоваться платить в стране регистрации компании.

В общую базу по НДФЛ можно не включать половину дивидендов, поступивших от турецких компаний (вычет), а сам налог нужно платить, только если общая база по НДФЛ (например, сумма годовой зарплаты, годового рентного дохода и годовых дивидендов) превысила TRY70,000 за год.

Налог на дивиденды, поступившие от иностранных компаний, нужно платить, если годовая сумма таких дивидендов превышает TRY3,800.

[H2]Я продал имущество. Где я должен платить налоги и сколько?[/H2]

Прибыль от реализации некоторых финансовых инструментов, например, акций, обращающихся на стамбульской бирже, может освобождаться от налогообложения/облагаться налогом у источника по пониженной ставке (10%). В этом случае брокер, банк или кастодиальный банк самостоятельно исчислит и удержит налог, подавать декларацию тоже не придется (правила одинаковые как для резидентов, так и для нерезидентов).

Для всех остальных случаев (например, продажа иностранных акций) прирост капитала включается в общий доход и облагается НДФЛ.

Нерезиденты платят НДФЛ, если продают имущество на территории Турции. Но при этом нерезиденты также могут быть обязаны платить налоги в стране своего резидентства. Если нерезиденты продают имущество за рубежом, то может потребоваться заплатить налоги также в стране, на территории которой расположено имущество.

Резиденты платят НДФЛ, если продают любое имущество. Если продается имущество за рубежом, налоги также может потребоваться платить в стране, на территории которой расположено имущество.

[H2]Я участвовал в программе мотивации и приобрел акции стартапа. Где я должен платить налоги и сколько?[/H2]

В Турции нет специальных правил налогообложения доходов от приобретения акций на основании мотивационных программ. Поэтому применяются обычные ставки НДФЛ и по общему правилу сохраняется обязанность вносить социальные взносы, но каждую индивидуальную ситуацию лучше обсудить с налоговым консультантом.

Нерезиденты платят НДФЛ, если приобретают по льготной цене акции турецкой компании. Но при этом нерезиденты могут быть обязаны платить налоги в стране своего резидентства. Если нерезиденты приобретают акции иностранной компании, то может потребоваться заплатить налоги также в стране регистрации компании.

Резиденты платят НДФЛ, если приобретают акции любой компании. Если резидент приобретает акции иностранной компании, налоги также может потребоваться платить в стране регистрации компании.

[H2]Как подавать налоговую декларацию и платить налоги?[/H2]

Получить ИНН можно как через налоговую, так и электронно через сайт

Для просмотра ссылки необходимо нажать

Вход или Регистрация

. На этом же сайте можно подать декларацию и заплатить налоги, узнать больше про налоговую систему Турции можно

Для просмотра ссылки необходимо нажать

Вход или Регистрация

.Декларации, сроки их подачи и сроки уплаты налогов представлены в таблице.

Супруги подают декларации отдельно, каждый сам за себя.

[H2]Слышал что-то про соглашения об избежании двойного налогообложения (СИДН), для Турции применимо и как мне поможет?[/H2]

У Турции заключены СИДН со множеством стран, в том числе и с Россией и США. СИДН нужны для того, чтобы в ситуации, когда две страны претендуют на взимание налога, налог нужно было уплачивать только в одной стране или в обеих, но так, чтобы общая налоговая нагрузка не превышала общую налоговую нагрузку при уплате всех налогов в стране с наибольшими ставками.

Если вы сомневаетесь, в какой стране уплачивать налог или можно ли будет зачесть налоги, уплаченные в одной из стран, в качестве расходов в другой стране, изучите положения соответствующего СИДН или обратитесь к налоговому консультанту.

[H2]Слышал что-то про договоры о социальном обеспечении (ДСО), для Турции применимо и как мне поможет?[/H2]

Обычно СИДН не регулируют социальные выплаты в пользу граждан (в таком случае они могут облагаться налогами в обеих странах) и обязанности по уплате разного рода социальных взносов (в таком случае может возникнуть риск уплаты в обеих странах). ДСО нужны для того, чтобы социальные выплаты облагались налогом и социальные взносы уплачивались только в одной стране. Если вы сомневаетесь, в какой стране уплачивать налог или в бюджет какой страны делать социальные взносы, изучите положения соответствующего ДСО или обратитесь к специалисту по социальному обеспечению.

У Турции нет ДСО ни с США, ни с Россией.

Для просмотра ссылки необходимо нажать

Вход или Регистрация