В течение года ИФНС может присылать компании или предпринимателю запрос на предоставление документов или сведений. Причины могут быть разные, так же как объем запрашиваемого и срок, который дается. Чтобы бухгалтеру избежать неприятностей и не нервничать каждый раз, собрали в статье решения на все случаи.

Иллюстрация: Вера Ревина/Клерк.ру

Иллюстрация: Вера Ревина/Клерк.ру

Требования из инспекции могут быть двух видов:

Бухгалтеру важно уметь отличать виды требований и проверять, правомерные ли они. На необоснованные можно тратить меньше времени, но среагировать все равно нужно.

В любом случае важно соблюсти сроки и порядок – в каждой ситуации могут быть свои правила. Со всем и разберемся дальше.

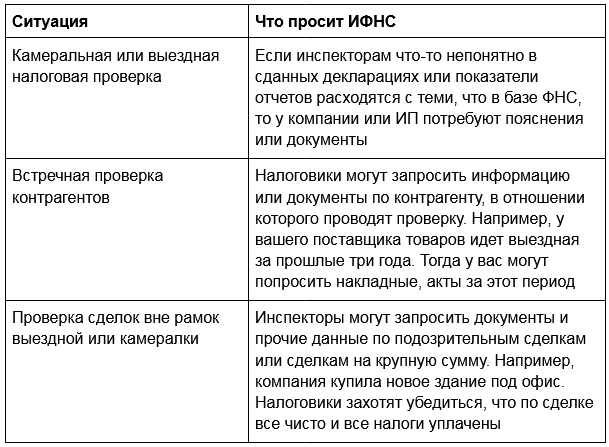

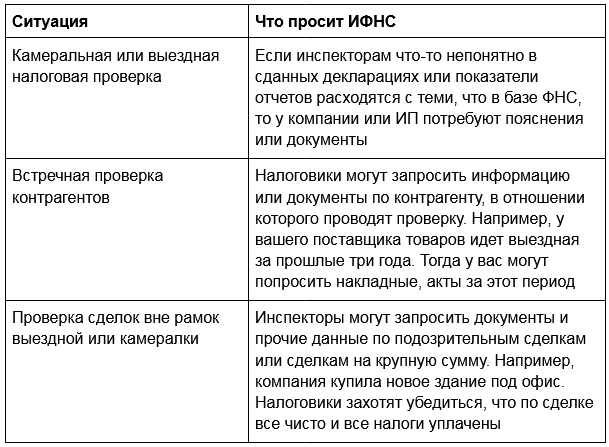

Чтобы быстрее ориентироваться по ситуациям, собрали их в таблице ниже.

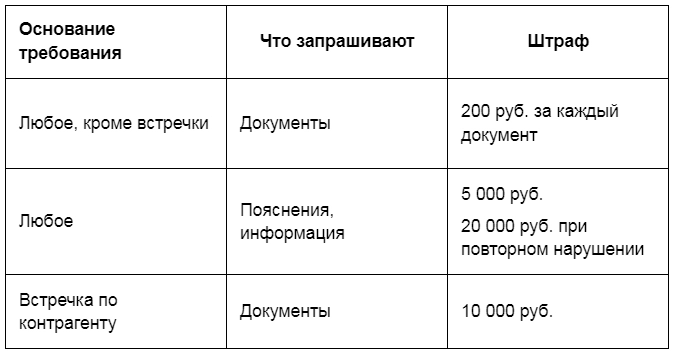

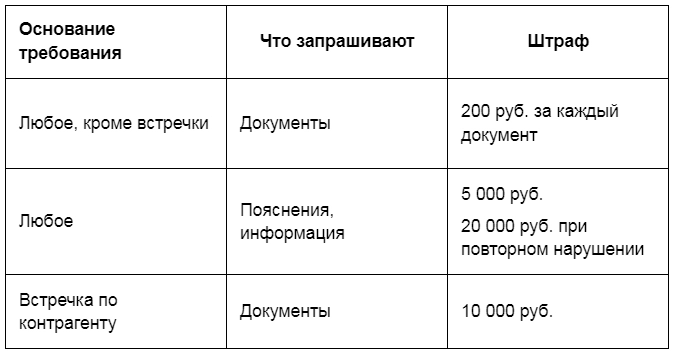

Таблица. Когда ИФНС может прислать требования:

Далее остановимся на отдельных ситуациях и посмотрим, какие именно данные вправе запрашивать налоговые инспекторы, за какой период и в какой момент.

Далее остановимся на отдельных ситуациях и посмотрим, какие именно данные вправе запрашивать налоговые инспекторы, за какой период и в какой момент.

Это поможет бухгалтеру ориентироваться в решении, предоставлять сведения или отказать.

Первым делом стоит проверить, выдержаны лисроки. Запрашивать предоставление документов или пояснений вправе только:

Далее важно посмотреть, не запросила ли инспекция лишнего. В каких-то случаях могут требовать только пояснения без документов.

Четкий перечень оснований есть в статье 88 НК.

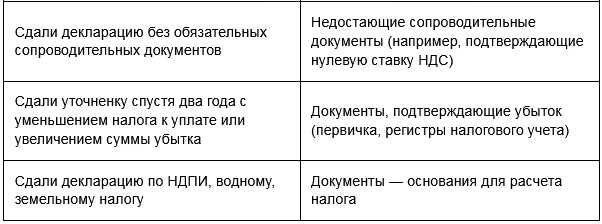

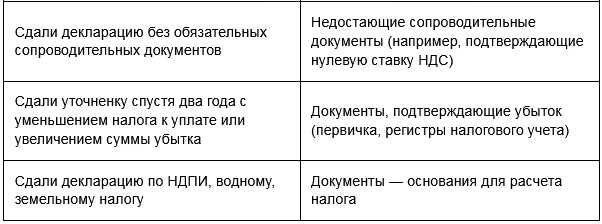

Их обзор – в таблице ниже.

Таблица. Что ИФНС вправе требовать при камералке:

После сдачи отчетности налоговики могут также вызвать руководство компании «на разговор» без назначения какой-либо проверки. Причин множество: от низких зарплат до высоких цифр по расходам и снижение прибыли.

Тут опять же важно отследить разрешаемые сроки. Предоставление информации возможно только:

При этом запрос может охватывать любой период, а срок его выставления лимитирован только в случае встречной проверки – в рамках камералки или выездной у контрагента.

Что могут требовать в каждом случае:

Давайте по порядку.

На запросы, которые составлены с нарушением, вы вправе не отвечать.

Требование должно быть выставлено по актуальной форме. В 2023 году действует форма, утвержденная приказом ФНС от 07.11.2018 № ММВ-7-2/628@ (в ред. от 09.01.2023).

Убедитесь, есть ли в запросе следующие обязательные данные:

Отказать в приеме электронного требования без последствий можно только в трех случаях: оно адресовано не вам, в нем нет электронной подписи должностного лица или формат не соответствует установленному.

Письмо, которое пришло из налоговой обычной почтой, подтверждать не нужно.

А такую дату определяют по-разному в зависимости от способа отправки запроса:

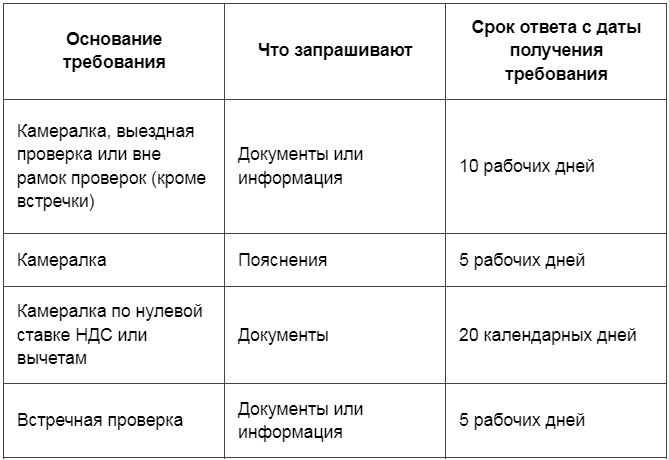

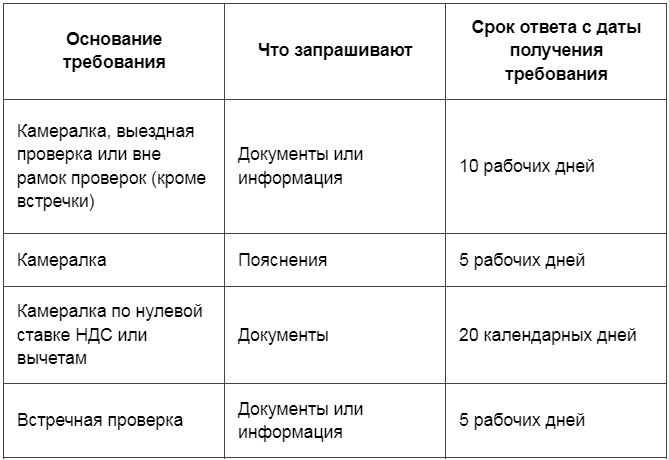

Все сроки для разных случаев прописаны в ст. 93, ст. 93.1 НК РФ.

Имеет значение, что именно требуют и в рамках какого вида контроля (см. таблицу ниже).

Таблица. Как быстро нужно предоставить запрашиваемое:

Лишь для пояснений по декларации по НДС сделано исключение – их обязательно отсылать строго электронно по ТКС.

В электронном видеможно отправить те документы, которые изначально были таковыми с ЭП, или же сканы бумажных оригиналов, заверенные электронной подписью.

Если подаете бумажные копии, то на каждой напишите «копия верна», укажите дату и должность того, кто уполномочен заверять бумаги. Рядом с его подписью должна быть расшифровка. Многостраничные экземпляры прошейте.

Подробно все правила заверения копий для ФНС можно посмотреть в приложении 18 к приказу ФНС от 07.11.2018 № ММВ-7-2/628@.

Подтверждением, что вы отправили все своевременно, будут:

Иногда бухгалтерам приходится догадываться, чего на самом деле хотят проверяющие. Посмотрим, с чем могут возникнуть сложности.

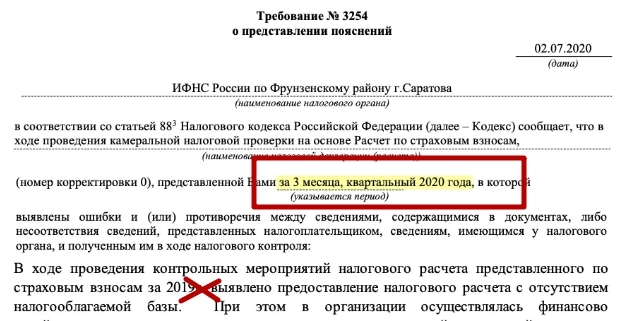

Например, проверяет I квартал текущего года и просит пояснить, что случилось в IV квартале прошлого года. А такого быть не должно (мы писали об этом в начале статьи).

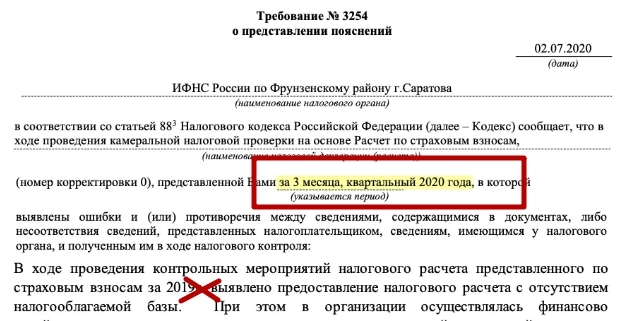

Как реагировать. Не идите у инспекторов на поводу. Отвечайте строго по тому периоду, который проверяют и который указан в требовании в соответствующем поле (см. пример ниже).

А про период, который в эти рамки не вписывается, можно молчать. В остальном главное – ответить вовремя и по форме.

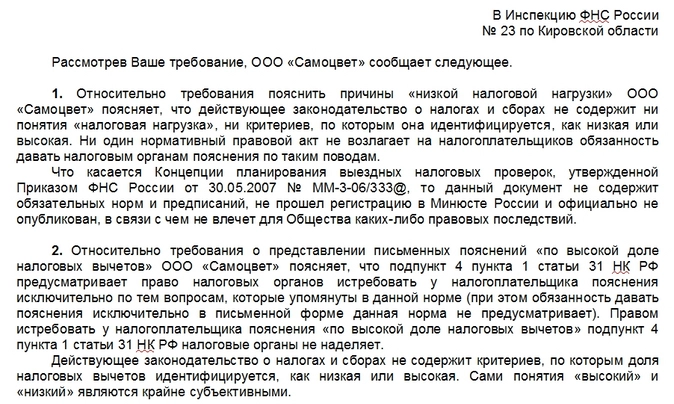

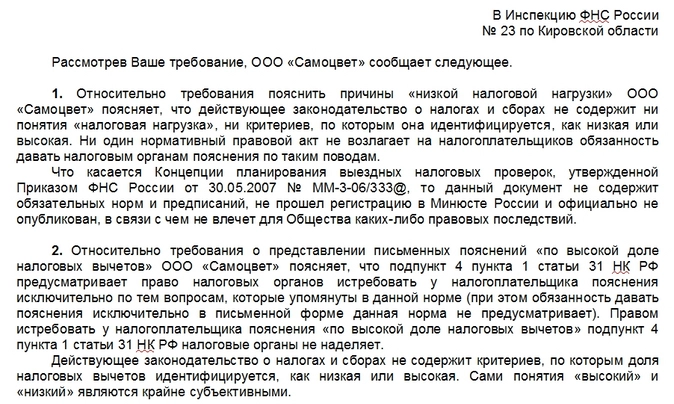

Образец ответа на требование налоговой с путанными периодами:

Но не всегда из формулировки требований ясно – в большую или меньшую сторону разница.

Вот выдержка из письма инспекции:

«Представить обоснованные пояснения, с представлением книги учета доходов и расходов по УСН, по расхождению суммы доходов, указанной в декларации, и денежными средствами, поступившими на расчетный счет. Сумма расхождения 5 млн. рублей.»

Если допустить, что компания сдала декларацию с доходом 5,6 млн рублей, то возникает вопрос: разницу в 5 млн рублей отнимать или прибавлять?

Непонятно, откуда вообще инспекторы взяли эту сумму.

Как реагировать. Проверьте свою отчетность и регистры, из которых брали данные для нее. Например, регистры, КУДиР на упрощенке, банковские выписки.

Внимательно посмотрите, все ли суммы, поступившие на счет, облагаются налогом – возможно, были возвраты из бюджета или суммы займов.

Если нашли ошибку, которая привела к занижению налоговой базы, подайте уточненку. В случае завышения налога можно обойтись без уточненной декларации, а достаточно ответить налоговикам.

В любом случае отвечайте по существу – приведите реальные расхождения, даже если они отличаются от суммы, упомянутой налоговиками. Объяснять и выяснять, откуда взялись их 5 млн рублей не нужно.

Например, ИП как физлицо заказал большую партию цветов родственнику на свадьбу, и оплачивал это с личной карты как для своих личных нужд. А налоговики стали проверять эту цветочную организацию, увидели крупный заказ и решили связать его с ИП, а не физиком.

Как реагировать. Можно так и ответить инспекторам, что заказ был в личных целях и не имеет отношения к предпринимательской деятельности ИП. Ни акта, ни договора не было, есть только чек.

ИФНС вправе требовать у предпринимателя только те сведения, что служат основанием или подтверждением начисления или уплаты налогов и сборов, или подтверждают расходы.

Как реагировать. По идее, это справочная информация для налогоплательщика, и нет обязанности отвечать на такие письма.

Но если справочное сообщение вам «посчастливилось» получить в форме требования, то безопаснее следовать протоколу. То есть как полагается отправить квитанцию о приеме, а потом пояснение.

Вот примерный образец ответа, которого будет достаточно: «Информацию к сведению принял. Обязуюсь заплатить налог до указанной даты».

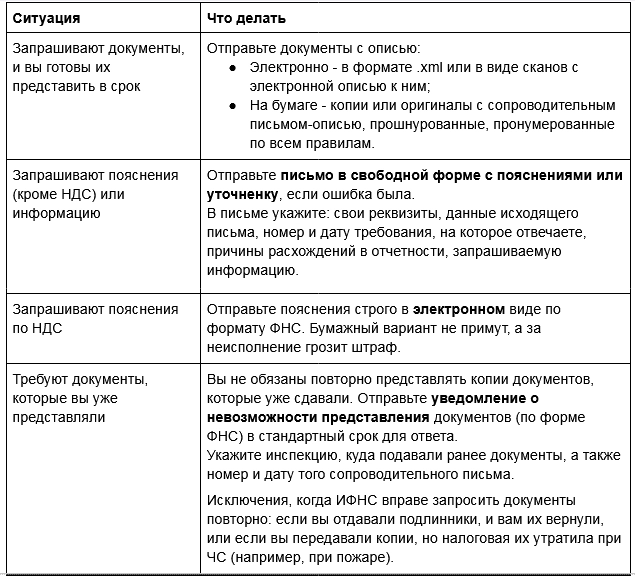

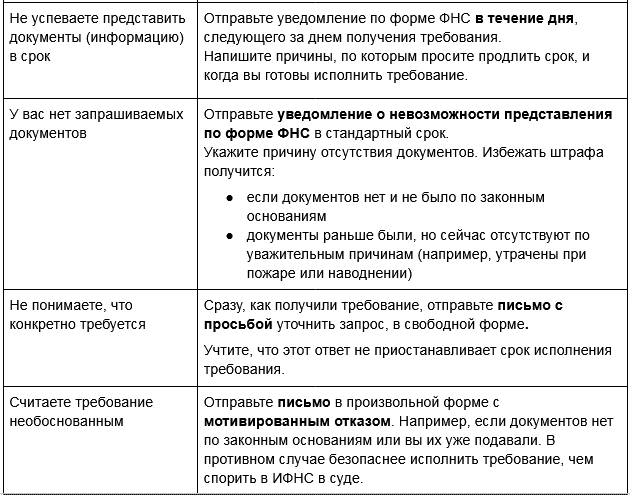

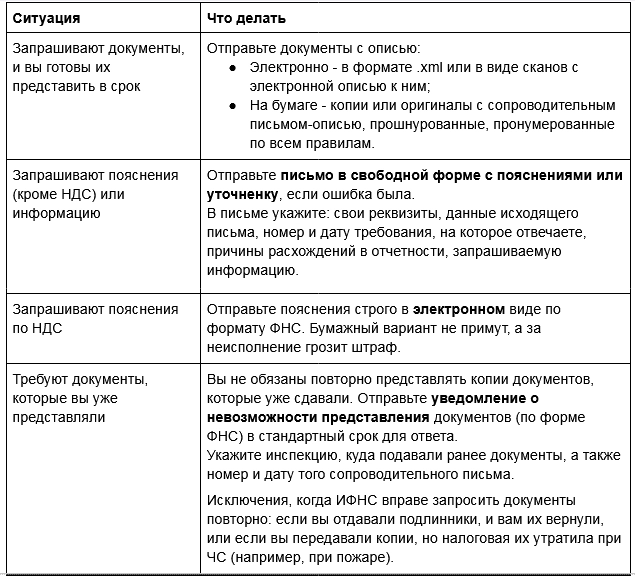

Используйте как памятку.

Требования из инспекции могут быть двух видов:

- дать пояснения по сданной отчетности, когда есть какие-то нестыковки в показателях;

- представить документыв рамках проверки или по другому поводу.

Бухгалтеру важно уметь отличать виды требований и проверять, правомерные ли они. На необоснованные можно тратить меньше времени, но среагировать все равно нужно.

В любом случае важно соблюсти сроки и порядок – в каждой ситуации могут быть свои правила. Со всем и разберемся дальше.

Когда и что инспекция требует

Все случаи, когда налоговики могут обоснованно запрашивать предоставление документов или сведений, названы в статье 93 и статье 93.1 НК.Чтобы быстрее ориентироваться по ситуациям, собрали их в таблице ниже.

Таблица. Когда ИФНС может прислать требования:

Это поможет бухгалтеру ориентироваться в решении, предоставлять сведения или отказать.

Камеральная проверка

В рамках проверки сданной отчетности по налогам и страховым взносам инспекторы вправе требовать уточнить показатели, представить документы или дать пояснения (ст. 93 НК).Первым делом стоит проверить, выдержаны лисроки. Запрашивать предоставление документов или пояснений вправе только:

- За период, за который сдана отчетность. За прошлые периоды вправе требовать только при переносе вычета по НДС.

- В пределах трех месяцев после сдачи декларации или расчета.

Далее важно посмотреть, не запросила ли инспекция лишнего. В каких-то случаях могут требовать только пояснения без документов.

Четкий перечень оснований есть в статье 88 НК.

Их обзор – в таблице ниже.

Таблица. Что ИФНС вправе требовать при камералке:

После сдачи отчетности налоговики могут также вызвать руководство компании «на разговор» без назначения какой-либо проверки. Причин множество: от низких зарплат до высоких цифр по расходам и снижение прибыли.

Выездная проверка

В ходе проверки на территории компании или ИП инспекторы вправе запросить любые документы, которые так или иначе связаны с расчетом и уплатой проверяемых налогов и взносов (п. 12 ст. 89, ст. 93 НК). Это может быть как первичка, так и бухгалтерские регистры или кадровые документы, например по расчету зарплаты.Тут опять же важно отследить разрешаемые сроки. Предоставление информации возможно только:

- за проверяемый период, который обозначен в решении о проведении выездной ревизии. Он не может превышать 3 календарных года, предшествующих году принятия решения.

- в пределахсрока данной проверки. Дата запроса не должна быть позже 6 месяцев с даты решения о назначении выездной.

Встречки или проверки сделок

Вне рамок камеральной или выездной проверок налоговики могут требовать документы или сведения, когда есть основания по статье 93.1 НК (подробнее ниже).При этом запрос может охватывать любой период, а срок его выставления лимитирован только в случае встречной проверки – в рамках камералки или выездной у контрагента.

Что могут требовать в каждом случае:

- Встречная проверка. Могут попросить любые документы по прямому контрагенту или контрагенту из «цепочки» по НДС, если по ним идет проверка. Тут убедитесь, что бумаги запрашивает ваша налоговая, а не чужая, и приложено поручение об истребовании документов из той инспекции, где числится проверяемый контрагент. В противном случае вы не обязаны исполнять запрос.

- Проверки сделок. Документы могут запросить

Для просмотра ссылки необходимо нажать Вход или Регистрация, по любой сделке, в которой вы участвовали или о которой у вас есть сведения (письмо ФНС от 27.06.2017 № ЕД-4-2/12216@). Также вправе требовать дополнительную информацию по сделке, например, пояснить в каких условиях был подписан договор.

- Документы по имуществу и обязательствам, когда есть задолженность перед бюджетом более 1 млн рублей. Могут запросить только документы из закрытого перечня, утвержденного в Приложении к приказу ФНС от 10.02.2020 № ЕД-7-8/85@. Например, договоры купли-продажи имущества, карточки учета ОС.

Как налоговая направляет требования

Требования из ИФНС могут прийти в бумажном или электронном виде. Чаще всего организации или ИП отчитываются через интернет, поэтому и запросы они получают электронно.Давайте по порядку.

Способы отправки

Есть 4 варианта, как налоговики могут послать вам требование:- в бумажном виде заказным почтовым отправлением;

- в бумажном виде лично под расписку предпринимателю, директору или уполномоченному сотруднику компании;

- электронно по ТКС – если вы подключены к ЭДО ;

- электронно через личный кабинет на сайте ФНС – такое бывает редко, но случается.

Форма и формат

Когда вы получили требование, проверьте как оно оформлено, все ли правила соблюдены.На запросы, которые составлены с нарушением, вы вправе не отвечать.

Требование должно быть выставлено по актуальной форме. В 2023 году действует форма, утвержденная приказом ФНС от 07.11.2018 № ММВ-7-2/628@ (в ред. от 09.01.2023).

Убедитесь, есть ли в запросе следующие обязательные данные:

- Основание – статья НК;

- Вид налогового контроля, в рамках которого хотят документы или информацию, например: «Выездная проверка по НДС за 2021-2022 гг.».

- Срок предоставления данных или документов;

- Наименования и конкретные сведения о документах (сделках), по которым запрос, или конкретные ошибки и противоречия в отчетности;

- Реквизиты контрагента, если документы запрошены в рамках встречки.

Как и в какой срок ответить на требование

Как правило операторы ЭДО присылают уведомления по смс или электронной почте о том, что поступило важное письмо из налоговой инспекции.Подтверждение

Первым делом нужно в течение 6 рабочих дней подтвердить, что вы получили запрос – отправить квитанцию о приеме. Если этого не сделать, через 10 дней ИФНС может «заморозить» расчетный счет компании или ИП.Отказать в приеме электронного требования без последствий можно только в трех случаях: оно адресовано не вам, в нем нет электронной подписи должностного лица или формат не соответствует установленному.

Письмо, которое пришло из налоговой обычной почтой, подтверждать не нужно.

Срок исполнения

Тут важно не запутаться. Крайняя дата, в который нужно представить пояснения или документы, начинает отсчитываться со следующего дня после получения письма из налоговой.А такую дату определяют по-разному в зависимости от способа отправки запроса:

- по ТКС – считается полученным в день, когда вы отправили квитанцию о приеме;

- через личный кабинетналогоплательщика – это день, следующий за датой размещения запроса там;

- по обычной почте– шестой день со дня отправки заказного письма;

- лично – дата вручения под подпись.

Все сроки для разных случаев прописаны в ст. 93, ст. 93.1 НК РФ.

Имеет значение, что именно требуют и в рамках какого вида контроля (см. таблицу ниже).

Таблица. Как быстро нужно предоставить запрашиваемое:

Способы отправки ответа

Практически все пояснения и документы можно отправлять в ИФНС как в бумажном, так и электронном виде с ЭП.Лишь для пояснений по декларации по НДС сделано исключение – их обязательно отсылать строго электронно по ТКС.

В электронном видеможно отправить те документы, которые изначально были таковыми с ЭП, или же сканы бумажных оригиналов, заверенные электронной подписью.

Если подаете бумажные копии, то на каждой напишите «копия верна», укажите дату и должность того, кто уполномочен заверять бумаги. Рядом с его подписью должна быть расшифровка. Многостраничные экземпляры прошейте.

Подробно все правила заверения копий для ФНС можно посмотреть в приложении 18 к приказу ФНС от 07.11.2018 № ММВ-7-2/628@.

Подтверждением, что вы отправили все своевременно, будут:

- Квитанция об отправке – когда использовали ЭДО.

- Чек и опись со штампом почты – в случае отправки заказным письмом с описью вложения.

- Подпись сотрудника ИФНС на вашем экземпляре описи или письма – если приносите лично в инспекцию.

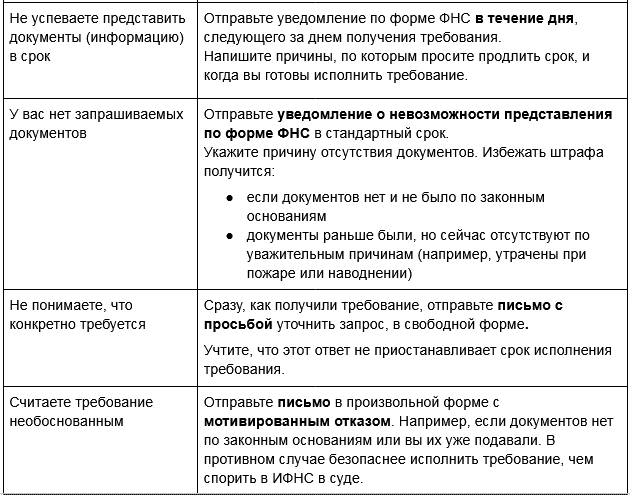

Что будет, если не ответить или нарушить сроки

Несвоевременный ответ в ИФНС может дорого обойтись компании и предпринимателю.- Во-первых, руководителю компании грозит административный штраф размером 300–500 руб. (ст. 15.6 КоАП). Для ИП такого наказания нет.

- Во-вторых, предусмотренная налоговая ответственность как для юрлица, так и для ИП. Все возможные санкции по НК смотрите ниже.

Как реагировать на странные требования ИФНС

Далеко не всегда в требованиях от налоговых инспекторов все четко, понятно и соответствует нормам.Иногда бухгалтерам приходится догадываться, чего на самом деле хотят проверяющие. Посмотрим, с чем могут возникнуть сложности.

Налоговая вышла за рамки периода проверки

Бывает, что инспекция пропускает трехмесячный срок камералки, и начинает просить информацию уже за пределами этого периода.Например, проверяет I квартал текущего года и просит пояснить, что случилось в IV квартале прошлого года. А такого быть не должно (мы писали об этом в начале статьи).

Как реагировать. Не идите у инспекторов на поводу. Отвечайте строго по тому периоду, который проверяют и который указан в требовании в соответствующем поле (см. пример ниже).

А про период, который в эти рамки не вписывается, можно молчать. В остальном главное – ответить вовремя и по форме.

Образец ответа на требование налоговой с путанными периодами:

В требовании указаны странные суммы

Иногда случается так, что налоговые инспекторы просят пояснить расхождения в суммах по декларации и по данным банковского счета.Но не всегда из формулировки требований ясно – в большую или меньшую сторону разница.

Вот выдержка из письма инспекции:

«Представить обоснованные пояснения, с представлением книги учета доходов и расходов по УСН, по расхождению суммы доходов, указанной в декларации, и денежными средствами, поступившими на расчетный счет. Сумма расхождения 5 млн. рублей.»

Если допустить, что компания сдала декларацию с доходом 5,6 млн рублей, то возникает вопрос: разницу в 5 млн рублей отнимать или прибавлять?

Непонятно, откуда вообще инспекторы взяли эту сумму.

Как реагировать. Проверьте свою отчетность и регистры, из которых брали данные для нее. Например, регистры, КУДиР на упрощенке, банковские выписки.

Внимательно посмотрите, все ли суммы, поступившие на счет, облагаются налогом – возможно, были возвраты из бюджета или суммы займов.

Если нашли ошибку, которая привела к занижению налоговой базы, подайте уточненку. В случае завышения налога можно обойтись без уточненной декларации, а достаточно ответить налоговикам.

В любом случае отвечайте по существу – приведите реальные расхождения, даже если они отличаются от суммы, упомянутой налоговиками. Объяснять и выяснять, откуда взялись их 5 млн рублей не нужно.

ИФНС запрашивает личные сведения

Может быть и так, что в рамках встречной проверки инспекторы могут запросить что-то по сделке, которая к предпринимательской деятельности не относилась.Например, ИП как физлицо заказал большую партию цветов родственнику на свадьбу, и оплачивал это с личной карты как для своих личных нужд. А налоговики стали проверять эту цветочную организацию, увидели крупный заказ и решили связать его с ИП, а не физиком.

Как реагировать. Можно так и ответить инспекторам, что заказ был в личных целях и не имеет отношения к предпринимательской деятельности ИП. Ни акта, ни договора не было, есть только чек.

ИФНС вправе требовать у предпринимателя только те сведения, что служат основанием или подтверждением начисления или уплаты налогов и сборов, или подтверждают расходы.

Инспекторы ничего не просят

Иногда ИФНС любит присылать под видом требований обычные информационные письма. Например, чтобы напомнить об уплате налогов, пояснять свое мнение.Как реагировать. По идее, это справочная информация для налогоплательщика, и нет обязанности отвечать на такие письма.

Но если справочное сообщение вам «посчастливилось» получить в форме требования, то безопаснее следовать протоколу. То есть как полагается отправить квитанцию о приеме, а потом пояснение.

Вот примерный образец ответа, которого будет достаточно: «Информацию к сведению принял. Обязуюсь заплатить налог до указанной даты».

Что отправить в ответ на требование ИФНС

Ниже собрали решения как действовать бухгалтеру в типовых ситуациях.Используйте как памятку.

Краткие выводы: как безопаснее работать с требованиями

- Меньше рисков пропустить сроки, когда компания или ИП подключены к ЭДО, – придет электронное уведомление.

- Важно вовремя отправить квитанцию о приеме и сам ответ в зависимости от способа получения запроса. За просрочку возможен не только штраф, но и блокировка счета.

- Пояснения можно отправлять в свободной форме, а для уведомлений и квитанций есть утвержденные формы. Электронное сообщение в неформализованном виде налоговая не засчитает.

- Если отправляете сканы или электронные формы, убедитесь, что они заверены действующей ЭП уполномоченного сотрудника. За отклонение от правил грозит ответственность.

Для просмотра ссылки необходимо нажать

Вход или Регистрация