Сразу отметим, целью настоящего обзора не является реклама или антиреклама каких-либо банков.

Мы взяли решения Арбитражного суда г. Москвы [1] за лето 2019 года по спорам о неисполнении или ненадлежащем исполнении обязательств по договорам банковского счета, касающиеся 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», проанализировали их сплошным методом и сделали краткое описание, с указанием номеров конкретных арбитражных дел, то есть провели максимально объективное и полное исследование.

Наше субъективное мнение мы выразили в комментарии к делам, которые показались нам наиболее интересными.

Всего за три летних месяца 2019 года Арбитражным судом г. Москвы рассмотрено 73 спора по блокировке счетов, за тот же период 2018 г. – 81 (35 – в пользу Клиентов, 46 – в пользу Банков):

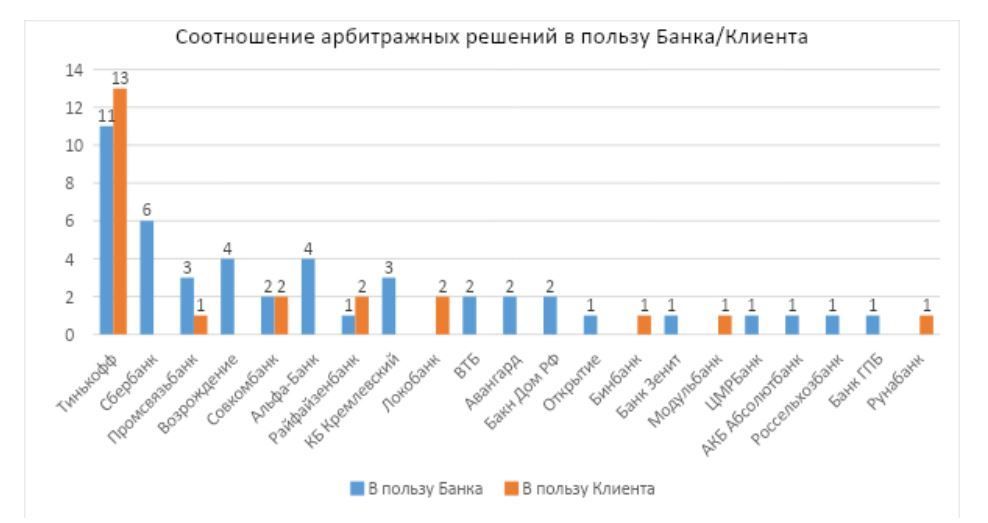

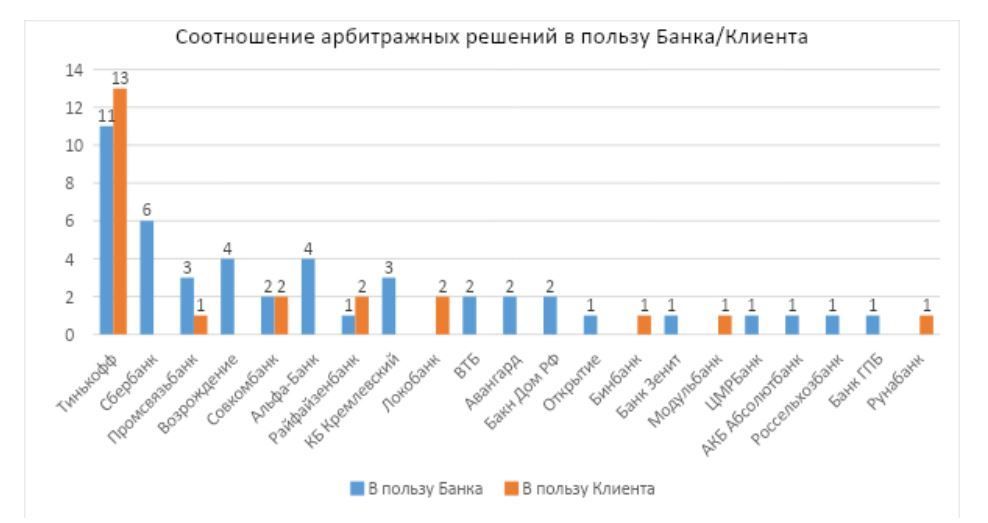

Вопреки нашим ожиданиям о большом количестве банков-ответчиков, по данной категории дел, оказалось, что из 415 банков (по состоянию на 01.08.19 г.) [2], только 20 судятся со своим клиентами по делам о блокировке счетов по 115-ФЗ, причем в 37% случаев это Тинькофф Банк:

Тинькофф Банк вообще удивил нас (и 13 раз за лето – суд):

размер комиссии при закрытии счета составлял от 875 руб. (не опечатка!) до 1,6 млн. руб. (15-20% от остатков на счете), а основания для ее применения – набор стандартных аргументов о предоставлении клиентом неполного комплекта запрошенных документов.

При этом банк в некоторых делах занимает издевательскую позицию:

блокировка дистанционного банковского обслуживания (ДБО) не лишает клиента проводить платежи на бумажном носителе. Нюанс в том, что клиент банка находится в Оренбурге, а единственное отделение банка – в Москве (решение АС Москвы от 24.07.2019 г. по делу А40-105483/2019, в пользу клиента).

Но и отправка в банк нотариально заверенного платежного поручения почтой не решит проблему:

банк его не осуществит и при этом возьмет комиссию 2990 руб. за принятие поручения без использования ДБО (решение АС Москвы от 01.07.2019 по делу А40-48358/2019 г., в пользу клиента, но не в части данной комиссии).

Судьи АС Москвы в одних делах указывают, что «установленная ответчиком (банком) комиссия является по своей сути штрафом, который устанавливается ответчиком произвольно, исходя из его субъективных представлений о выполнении/невыполнении истцом определенных действий, достаточности/недостаточности представленных документов для выполнения требований закона.

Данная комиссия установлена ответчиком не для обеспечения обязательственных отношений, возникающих между сторонами из договора банковского счета, а является по своей правовой природе некоей компенсацией материальных затрат ответчика, понесенных в связи с исполнением им закона N 115-ФЗ, что данному закону противоречит» (Решение АС Москвы 04.06.2019 по делу А40-104062/2019).

В других делах занимают противоположную позицию:

«установление повышенного тарифа является мерой стимулирующей к исполнению требований банка, основанных на положениях Закона № 115-ФЗ, применяемой за неправомерные действия или бездействие клиента банка, в связи с чем, банк вправе взимать с клиентов комиссию за непредставление ими документов и (или) исчерпывающих пояснений либо представление недостоверных и (или) недействительных документов» (Решение АС г. Москвы от 02.06.2019 по делу А40-32502/2019, оставлено в силе Постановлением 9 арбитражного апелляционного суда от 10.09.19 г.).

К сожалению, многие дела рассматриваются в порядке упрощенного судопроизводства (без вызова сторон), поэтому решения судов не информативны и не мотивированы, а содержат большое количество цитат из 115-ФЗ, без указания на конкретные нарушения клиентов, при этом встречаются и решения, в которых доказательства противоправной деятельности клиентов банков, рассматриваются на уровне серьезных налоговых споров по результатам ВНП (например, Решение АС Москвы от по делу 08.07.2019 А40-107657/2019, истец – Альфа-Банк).

Обращает на себя внимание, что в финмониторинг крупных банков (Сбербанк, ВТБ, Альфа-Банк и др.) погружается в бизнес-процессы клиентов максимально глубоко, оперируя не только терминами 115-ФЗ, но и Налогового кодекса:

(Решение АС г. Москвы от 02.07.2019 по делу А40-82168/2019).

Справедливости ради надо заметить, что многие клиенты банков делают все возможное для того, чтобы им заблокировали счет:

- Подделывают договоры (реквизиты счетов не были известны на дату подписания договора),

- Подписи (подписи в счетах-фактурах не совпадают с подписями в банковской карточке),

- Отказываются предоставлять в банк документы ссылаясь на коммерческую тайну,

- Откровенно обналичивают денежные средства,

- «Ломают» НДС и т.д.

P.S. Дело сентября, которое поражает масштабом:

Организация предъявляет в банк (ПАО КБ "ПФС -БАНК") исполнительный лист (настоящий) о взыскании с нее 150 млн. руб. в пользу физического лица по Договору возмездного оказания услуг по приобретению объекта недвижимости и его реконструкции.

Банк его не исполняет, так как в ходе проверки устанавливает, что анализ проведенных операций по счету показал, что денежных средств в указанной сумме клиент в качестве оплаты по Договору возмездного оказания услуг по приобретению объекта недвижимости и его реконструкции от физического лица за весь период работы счета не получал.

И далее уникальный вывод суда: «доводы истца о том, что исполнение со стороны Банка Исполнительного листа в силу ФЗ «Об исполнительном производстве» является обязательным и не может быть отклонено, судом не принимается, поскольку в данном случае действуют специальные нормы, регламентирующие законность банковский операций клиентов банков». 150 млн. руб. переведены на счет в Банк России (Решение АС г. Москвы от 06.09.2019 по делу А40-131232/2019).

Мы взяли решения Арбитражного суда г. Москвы [1] за лето 2019 года по спорам о неисполнении или ненадлежащем исполнении обязательств по договорам банковского счета, касающиеся 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», проанализировали их сплошным методом и сделали краткое описание, с указанием номеров конкретных арбитражных дел, то есть провели максимально объективное и полное исследование.

Наше субъективное мнение мы выразили в комментарии к делам, которые показались нам наиболее интересными.

Выбирая для обзора Москву, мы исходили из того, что в столице представлено большинство банков, судами рассматривается наибольшее количество споров по применению 115-ФЗ при блокировке счетов, а сами решения наиболее мотивированы (забегая вперед, в этом предположении мы ошиблись).

Всего за три летних месяца 2019 года Арбитражным судом г. Москвы рассмотрено 73 спора по блокировке счетов, за тот же период 2018 г. – 81 (35 – в пользу Клиентов, 46 – в пользу Банков):

Вопреки нашим ожиданиям о большом количестве банков-ответчиков, по данной категории дел, оказалось, что из 415 банков (по состоянию на 01.08.19 г.) [2], только 20 судятся со своим клиентами по делам о блокировке счетов по 115-ФЗ, причем в 37% случаев это Тинькофф Банк:

Тинькофф Банк вообще удивил нас (и 13 раз за лето – суд):

размер комиссии при закрытии счета составлял от 875 руб. (не опечатка!) до 1,6 млн. руб. (15-20% от остатков на счете), а основания для ее применения – набор стандартных аргументов о предоставлении клиентом неполного комплекта запрошенных документов.

При этом банк в некоторых делах занимает издевательскую позицию:

блокировка дистанционного банковского обслуживания (ДБО) не лишает клиента проводить платежи на бумажном носителе. Нюанс в том, что клиент банка находится в Оренбурге, а единственное отделение банка – в Москве (решение АС Москвы от 24.07.2019 г. по делу А40-105483/2019, в пользу клиента).

Но и отправка в банк нотариально заверенного платежного поручения почтой не решит проблему:

банк его не осуществит и при этом возьмет комиссию 2990 руб. за принятие поручения без использования ДБО (решение АС Москвы от 01.07.2019 по делу А40-48358/2019 г., в пользу клиента, но не в части данной комиссии).

По-прежнему у судов нет единой позиции по правомерности взыскания штрафов, неустойки при закрытии расчетных счетов и переводов остатков денежных средств на другие счета клиента.

Судьи АС Москвы в одних делах указывают, что «установленная ответчиком (банком) комиссия является по своей сути штрафом, который устанавливается ответчиком произвольно, исходя из его субъективных представлений о выполнении/невыполнении истцом определенных действий, достаточности/недостаточности представленных документов для выполнения требований закона.

Данная комиссия установлена ответчиком не для обеспечения обязательственных отношений, возникающих между сторонами из договора банковского счета, а является по своей правовой природе некоей компенсацией материальных затрат ответчика, понесенных в связи с исполнением им закона N 115-ФЗ, что данному закону противоречит» (Решение АС Москвы 04.06.2019 по делу А40-104062/2019).

В других делах занимают противоположную позицию:

«установление повышенного тарифа является мерой стимулирующей к исполнению требований банка, основанных на положениях Закона № 115-ФЗ, применяемой за неправомерные действия или бездействие клиента банка, в связи с чем, банк вправе взимать с клиентов комиссию за непредставление ими документов и (или) исчерпывающих пояснений либо представление недостоверных и (или) недействительных документов» (Решение АС г. Москвы от 02.06.2019 по делу А40-32502/2019, оставлено в силе Постановлением 9 арбитражного апелляционного суда от 10.09.19 г.).

К сожалению, многие дела рассматриваются в порядке упрощенного судопроизводства (без вызова сторон), поэтому решения судов не информативны и не мотивированы, а содержат большое количество цитат из 115-ФЗ, без указания на конкретные нарушения клиентов, при этом встречаются и решения, в которых доказательства противоправной деятельности клиентов банков, рассматриваются на уровне серьезных налоговых споров по результатам ВНП (например, Решение АС Москвы от по делу 08.07.2019 А40-107657/2019, истец – Альфа-Банк).

Обращает на себя внимание, что в финмониторинг крупных банков (Сбербанк, ВТБ, Альфа-Банк и др.) погружается в бизнес-процессы клиентов максимально глубоко, оперируя не только терминами 115-ФЗ, но и Налогового кодекса:

«обороты по счету осуществляются между аффилированными (взаимосвязанными) лицами, при этом указанная модель расчетов может быть использована при искусственном дробление бизнеса и дальнейшего уменьшения налоговой базы (Письмо ФНС РФ от 13.07.2017 №ЕД-4-2/13650)»

(Решение АС г. Москвы от 02.07.2019 по делу А40-82168/2019).

Справедливости ради надо заметить, что многие клиенты банков делают все возможное для того, чтобы им заблокировали счет:

- Подделывают договоры (реквизиты счетов не были известны на дату подписания договора),

- Подписи (подписи в счетах-фактурах не совпадают с подписями в банковской карточке),

- Отказываются предоставлять в банк документы ссылаясь на коммерческую тайну,

- Откровенно обналичивают денежные средства,

- «Ломают» НДС и т.д.

P.S. Дело сентября, которое поражает масштабом:

Организация предъявляет в банк (ПАО КБ "ПФС -БАНК") исполнительный лист (настоящий) о взыскании с нее 150 млн. руб. в пользу физического лица по Договору возмездного оказания услуг по приобретению объекта недвижимости и его реконструкции.

Банк его не исполняет, так как в ходе проверки устанавливает, что анализ проведенных операций по счету показал, что денежных средств в указанной сумме клиент в качестве оплаты по Договору возмездного оказания услуг по приобретению объекта недвижимости и его реконструкции от физического лица за весь период работы счета не получал.

И далее уникальный вывод суда: «доводы истца о том, что исполнение со стороны Банка Исполнительного листа в силу ФЗ «Об исполнительном производстве» является обязательным и не может быть отклонено, судом не принимается, поскольку в данном случае действуют специальные нормы, регламентирующие законность банковский операций клиентов банков». 150 млн. руб. переведены на счет в Банк России (Решение АС г. Москвы от 06.09.2019 по делу А40-131232/2019).

Последнее редактирование: