Налоговики и банки оперируют понятием «налоговая нагрузка», отделяя добросовестные компании от недобросовестных. Выявив расхождение от нормативов, налоговики могут счесть, что вы недоплачиваете бюджету, а банк – заморозит счета. Рассказываем, как держать налоговую нагрузку под контролем и что предпринять, если не вписались в норму.

Иллюстрация: Вера Ревина/Клерк.ру

Иллюстрация: Вера Ревина/Клерк.ру

Чтобы избежать налоговых претензий, надо пользоваться данными с сайта ФНС (формулы, таблицы коэффициентов), чтобы не «ссориться» с банком – пользуйтесь методичками ЦБ (см. ниже).

Представим, что магазин уплатил 100 000 руб. при общем доходе в 2,7 млн руб. Налоговая нагрузка составляет 3,7% (100 000 : 2 700 000×100), что является эталонным показателем для данной сферы хозяйствования.

Проще всего воспользоваться калькулятором на сайте ФНС, но мы настойчиво рекомендуем всегда перепроверять эти данные.

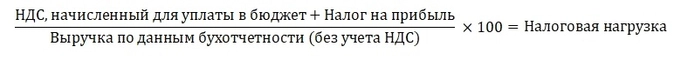

Так, чтобы определить допустимый коэффициент для ООО на общей системе, суммируем НДС, начисленный для уплаты в бюджет, с налогом на прибыль, и далее делим на выручку (по данным бухотчетности, НДС не учитываем). И все умножаем на 100:

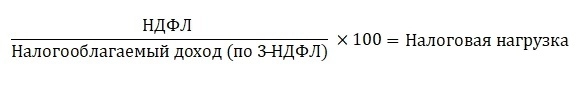

ИП на общей системе делит исчисленный НДФЛ на общую сумму налогооблагаемого дохода (по данным 3-НДФЛ) и умножает на 100.

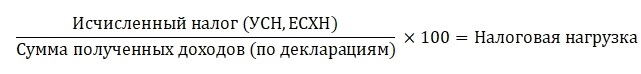

ООО или ИП на «упрощенке» и для ИП на ЕСХН сумму исчисленного налога делят на сумму полученных доходов (по данным деклараций), результат умножая на 100.

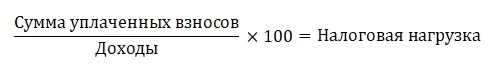

Не надо выпускать из вида показатель налоговой нагрузки по отчислениям на штатных работников, разделяя исчисленный НДФЛ на общую сумму доходов. Помните о том, что в поле зрения налоговиков обязательно попадет работодатель, выплачивающий зарплату ниже уровня по региону.

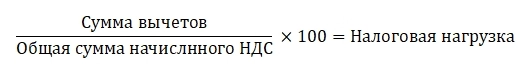

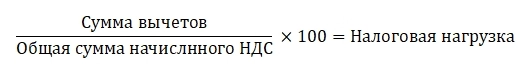

Контролируйте и удельный вес вычетов по НДС в общей сумме начисленного налога. Формула такова:

Данные берутся из строк 190 и 118 раздела 3 декларации по НДС (соответственно).

Безопасным показателем вычетов за четыре квартала считается 89% (см. приказ ФНС от 30.05.2007 № ММ-3-06/333@). Нарушение этого показателя чревато назначением выездной проверки или, как минимум, вызовом в налоговую.

Проблема в том, что до выяснения обстоятельств банк может заморозить счета за нарушение закона № 115-ФЗ. Выход один: контролировать финансовые потоки и вовремя платить налоги.

В заключение отметим: если показатель налоговой нагрузки отличается от норматива в сторону повышения – это повод проанализировать финансовую политику. Возможно, перейти на другую систему налогообложения, предварительно подсчитав налоговую нагрузку на выбранной системе. Имеет смысл проанализировать выплаты работникам и оптимизировать численность. Возможно, какие-то функции выгодно передать на аутсорс.

Налоговая нагрузка – что это?

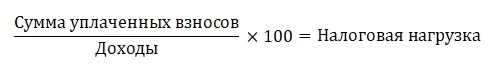

Определимся с терминами: налоговая нагрузка – это доля выручки, в среднем направляемая на внесение в бюджет налогов и иных обязательных платежей.Чтобы избежать налоговых претензий, надо пользоваться данными с сайта ФНС (формулы, таблицы коэффициентов), чтобы не «ссориться» с банком – пользуйтесь методичками ЦБ (см. ниже).

Как считают нагрузку налоговики

На сайте ФНС имеются таблицы безопасных значений налоговой нагрузки, например:- розничная торговля – 3,7%;

- сфера гостеприимства и общепит – 10,5%.

- производители табачных изделий, продуктов, напитков – 20,9%;

- производство текстиля и одежды – 8% и т.п.

Представим, что магазин уплатил 100 000 руб. при общем доходе в 2,7 млн руб. Налоговая нагрузка составляет 3,7% (100 000 : 2 700 000×100), что является эталонным показателем для данной сферы хозяйствования.

Проще всего воспользоваться калькулятором на сайте ФНС, но мы настойчиво рекомендуем всегда перепроверять эти данные.

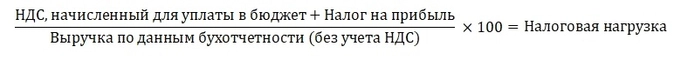

Так, чтобы определить допустимый коэффициент для ООО на общей системе, суммируем НДС, начисленный для уплаты в бюджет, с налогом на прибыль, и далее делим на выручку (по данным бухотчетности, НДС не учитываем). И все умножаем на 100:

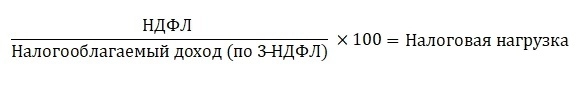

ИП на общей системе делит исчисленный НДФЛ на общую сумму налогооблагаемого дохода (по данным 3-НДФЛ) и умножает на 100.

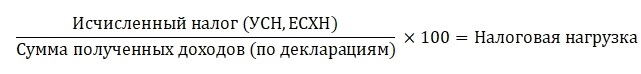

ООО или ИП на «упрощенке» и для ИП на ЕСХН сумму исчисленного налога делят на сумму полученных доходов (по данным деклараций), результат умножая на 100.

Не надо выпускать из вида показатель налоговой нагрузки по отчислениям на штатных работников, разделяя исчисленный НДФЛ на общую сумму доходов. Помните о том, что в поле зрения налоговиков обязательно попадет работодатель, выплачивающий зарплату ниже уровня по региону.

Контролируйте и удельный вес вычетов по НДС в общей сумме начисленного налога. Формула такова:

Данные берутся из строк 190 и 118 раздела 3 декларации по НДС (соответственно).

Безопасным показателем вычетов за четыре квартала считается 89% (см. приказ ФНС от 30.05.2007 № ММ-3-06/333@). Нарушение этого показателя чревато назначением выездной проверки или, как минимум, вызовом в налоговую.

Как считают налоговую нагрузку банки

Исходя из методических рекомендаций ЦБ от 21.07.2017 № 18-МР, для того чтобы избежать подозрений в отмывании денег, необходимо, чтобы налоги занимали не меньше 0,9% от дебетового оборота. В подтверждение коэффициента, отклоняющегося от «нормы», можно представлять документы в подтверждение финансовой добросовестности (договоры, справки об уплате налогов, отсутствии долгов перед бюджетом и т. п.).Проблема в том, что до выяснения обстоятельств банк может заморозить счета за нарушение закона № 115-ФЗ. Выход один: контролировать финансовые потоки и вовремя платить налоги.

В заключение отметим: если показатель налоговой нагрузки отличается от норматива в сторону повышения – это повод проанализировать финансовую политику. Возможно, перейти на другую систему налогообложения, предварительно подсчитав налоговую нагрузку на выбранной системе. Имеет смысл проанализировать выплаты работникам и оптимизировать численность. Возможно, какие-то функции выгодно передать на аутсорс.

Для просмотра ссылки необходимо нажать

Вход или Регистрация