Впечатляющий разгон – 9.4 трлн долл за 11 месяцев с 1 марта 2020 от ведущих семи центральных банков развитых стран. Они твердо и уверенно встали на пути самоуничтожения – условия, при которых обратной дороги уже нет. Искажения на рынках финансовых активов широкого спектра настолько высоки, а зависимость бюджетной системы от монетизации долга настолько прочна, что остановиться они просто не смогут. И это неплохо, весьма занимательно и необычно. Удивительный эксперимент с известным концом, однако сам процесс движения к этому «итогу» необычен. Ну, хотя бы потому, что аналогов в мировой истории не было.

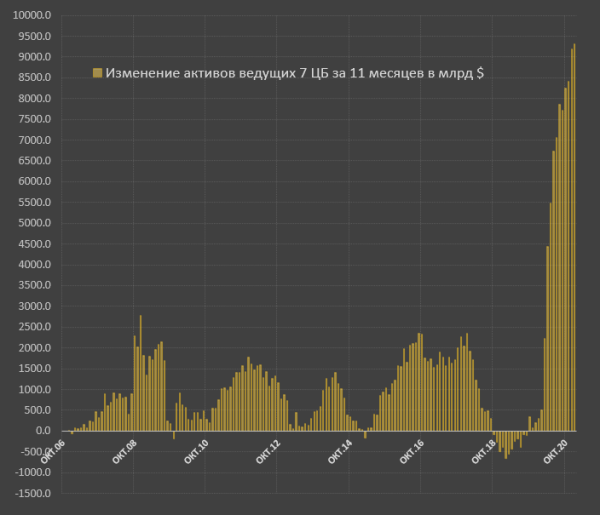

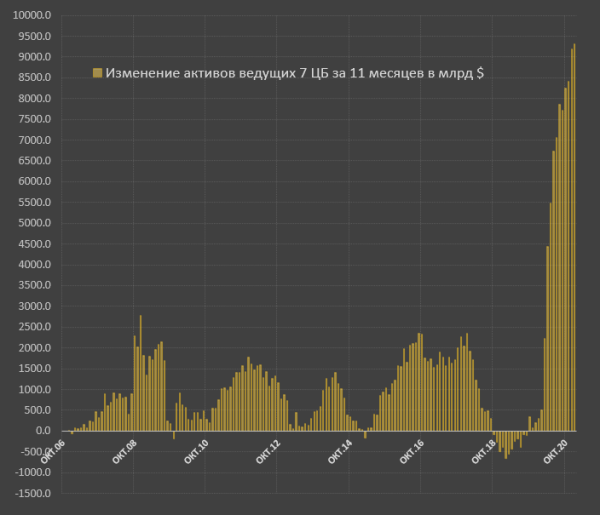

Текущие объемы эмиссии более, чем в 4 раза выше, чем на пике кризиса 2009 и в любой из периодов агрессивной (по тем временам) накачки системы ликвидностью с 2015 по 2017. На гистограмме: ФРС + ЕЦБ + Банк Японии + Банк Англии + ЦНБ + ЦБ Канады и Австралии.

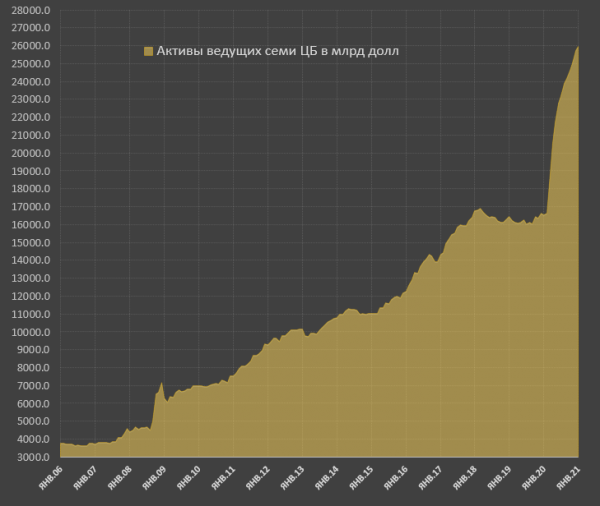

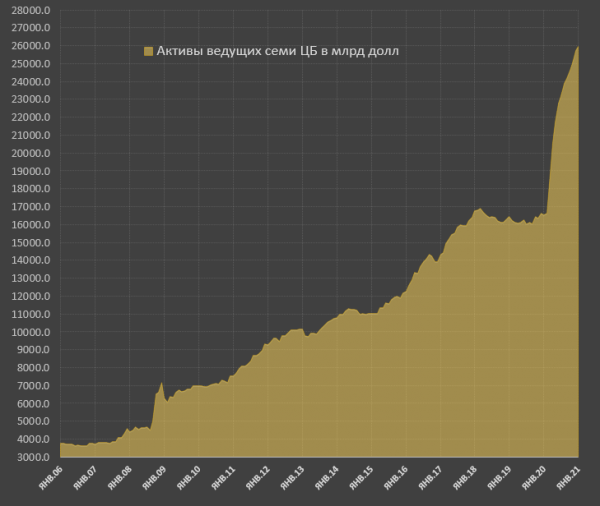

Для понимания того, что такое 10 трлн за год … За 100 лет до 2007 года включительно (это не так уж давно) совокупный баланс семи ЦБ удалось нарастить до объема менее 4 трлн долл. Неплохо, да? За 100 лет до инициализации монетарного бешенства всего 4 трлн, а тут за 1 год уже 10 трлн!

ВЕСЬ монетарный ответ на кризис 2009 составил не более 2.5 трлн долл вплоть до 2011 года. Но надо понимать, что с 4 квартала 2008 по 2 квартал 2009 большая часть совокупного баланса составляли своп линии, образующие двойной счет и практически полностью весь оставшиеся дифференциал покрывался кредитными линиями банкам. Про QE тогда еще никто не знал, разворачивать его стали лишь с 2 квартала 2009. Поэтому 2.5 трлн в кризис 2009 это преимущественно своп линии и кредиты банкам. С 2009 по 2011 эти кредиты замещали как раз QE с совокупным объемом по всем ЦБ не более 2.2 трлн долл вплоть до 2011.

Следующие 9 лет они нарастили балансы почти на 10 трлн до конца 2017 и сократили почти на 1 трлн к 2020, соответственно за 10 лет с 2011 вышло 9 трлн. Если сравнить всю эпоху новой нормальности с 2008 по начало 2020, то с учетом монетарного ответа на кризис 2009 балансы выросли на 11.5-11.7 трлн. Поэтому текущие 10 трлн за год абсолютно беспрецедентны даже по мерках эпизодического монетарного бешенства с 2008 по 2019.

С 1 марта 2020 по 31 января 2021 балансы в национальной валюте выросли следующим образом: ФРС – 3.3 трлн, ЕЦБ – 2.3 трлн, Банк Японии – 125 трлн, Банк Англии – 331 млрд, ШНБ – 150 млрд, ЦБ Австралии – 154 млрд, ЦБ Канады – 440 млрд, ЦБ Швеции – 424 млрд, ЦБ Новой Зеландии – 43 млрд.

В долларах выходит так: ФРС- 3.3 трлн, ЕЦБ – 3.4 трлн, Банк Японии – 1.4 трлн, Банк Англии – 500 млрд, ШНБ – 265 млрд, ЦБ Австралии – 140 млрд, ЦБ Канады – 350 млрд, Цб Швеции – 66 млрд, ЦБ Новой Зеландии – 34 млрд.

Они выполняют грандиозную и невероятную работу – разрушить всего за 1 год то, что создавалось веками? Это потрясающе! Тотальные искажения и деформации на всех классах и группах активов, безумная экспансия плохих долгов со стороны едва ли не всех институциональных групп. Феноменальный взлет токсичного мусора типа SPAC, криптовалют и им подобных сомнительных проектов и суррогатов.

Сумасшедшие пузыри и всепоглощающее спекулятивное безумие, свидетельством чего мы недавно стали с WSB. Но если раньше все это не проникало в реальную экономику, было изолировано, то теперь уже проникает прямо (через вертолетные бюджетные субсидия) или косвенно (через избыточную денежную массу). Если раньше рынки капитала были условно зависимы от монетарных программ, то теперь абсолютно. Осталось совсем немного, скоро начнется самое интересное! Я надеюсь, что они не дадут по тормозам. Еще больше безумия, еще чуть-чуть!

Текущие объемы эмиссии более, чем в 4 раза выше, чем на пике кризиса 2009 и в любой из периодов агрессивной (по тем временам) накачки системы ликвидностью с 2015 по 2017. На гистограмме: ФРС + ЕЦБ + Банк Японии + Банк Англии + ЦНБ + ЦБ Канады и Австралии.

Для понимания того, что такое 10 трлн за год … За 100 лет до 2007 года включительно (это не так уж давно) совокупный баланс семи ЦБ удалось нарастить до объема менее 4 трлн долл. Неплохо, да? За 100 лет до инициализации монетарного бешенства всего 4 трлн, а тут за 1 год уже 10 трлн!

ВЕСЬ монетарный ответ на кризис 2009 составил не более 2.5 трлн долл вплоть до 2011 года. Но надо понимать, что с 4 квартала 2008 по 2 квартал 2009 большая часть совокупного баланса составляли своп линии, образующие двойной счет и практически полностью весь оставшиеся дифференциал покрывался кредитными линиями банкам. Про QE тогда еще никто не знал, разворачивать его стали лишь с 2 квартала 2009. Поэтому 2.5 трлн в кризис 2009 это преимущественно своп линии и кредиты банкам. С 2009 по 2011 эти кредиты замещали как раз QE с совокупным объемом по всем ЦБ не более 2.2 трлн долл вплоть до 2011.

Следующие 9 лет они нарастили балансы почти на 10 трлн до конца 2017 и сократили почти на 1 трлн к 2020, соответственно за 10 лет с 2011 вышло 9 трлн. Если сравнить всю эпоху новой нормальности с 2008 по начало 2020, то с учетом монетарного ответа на кризис 2009 балансы выросли на 11.5-11.7 трлн. Поэтому текущие 10 трлн за год абсолютно беспрецедентны даже по мерках эпизодического монетарного бешенства с 2008 по 2019.

С 1 марта 2020 по 31 января 2021 балансы в национальной валюте выросли следующим образом: ФРС – 3.3 трлн, ЕЦБ – 2.3 трлн, Банк Японии – 125 трлн, Банк Англии – 331 млрд, ШНБ – 150 млрд, ЦБ Австралии – 154 млрд, ЦБ Канады – 440 млрд, ЦБ Швеции – 424 млрд, ЦБ Новой Зеландии – 43 млрд.

В долларах выходит так: ФРС- 3.3 трлн, ЕЦБ – 3.4 трлн, Банк Японии – 1.4 трлн, Банк Англии – 500 млрд, ШНБ – 265 млрд, ЦБ Австралии – 140 млрд, ЦБ Канады – 350 млрд, Цб Швеции – 66 млрд, ЦБ Новой Зеландии – 34 млрд.

Они выполняют грандиозную и невероятную работу – разрушить всего за 1 год то, что создавалось веками? Это потрясающе! Тотальные искажения и деформации на всех классах и группах активов, безумная экспансия плохих долгов со стороны едва ли не всех институциональных групп. Феноменальный взлет токсичного мусора типа SPAC, криптовалют и им подобных сомнительных проектов и суррогатов.

Сумасшедшие пузыри и всепоглощающее спекулятивное безумие, свидетельством чего мы недавно стали с WSB. Но если раньше все это не проникало в реальную экономику, было изолировано, то теперь уже проникает прямо (через вертолетные бюджетные субсидия) или косвенно (через избыточную денежную массу). Если раньше рынки капитала были условно зависимы от монетарных программ, то теперь абсолютно. Осталось совсем немного, скоро начнется самое интересное! Я надеюсь, что они не дадут по тормозам. Еще больше безумия, еще чуть-чуть!

Для просмотра ссылки необходимо нажать

Вход или Регистрация