Схема, когда компанию на спецрежиме используют для докрутки цены, стара как мир. Тем не менее, некоторые используют ее до сих пор. И при этом надеются, что налоговики ничего не увидят. Редкая наивность. Об этом – далее.

Иллюстрация: Светлана Семина / «Клерк»

Иллюстрация: Светлана Семина / «Клерк»

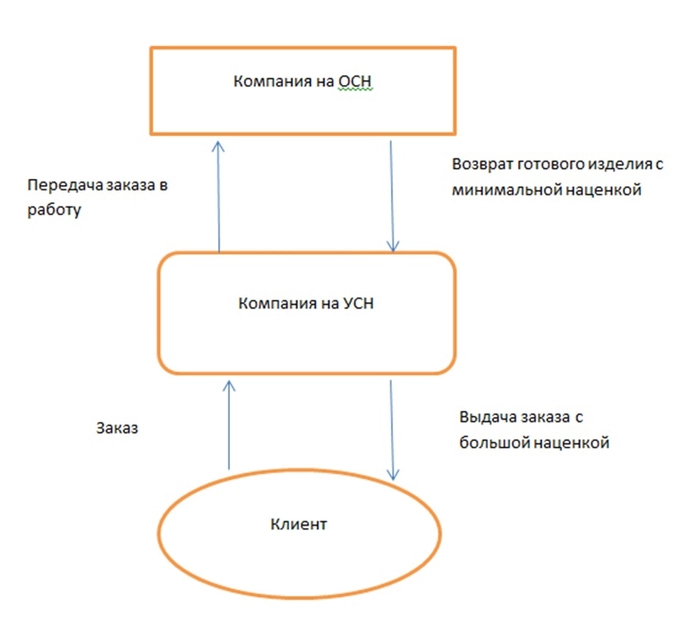

[H2] Как работала схема[/H2]

Подконтрольная компания получала заказ на ремонт компьютерной техники. Затем передавала технику для ремонта в основную компанию. Там выполняли ремонт и возвращали технику. Услуги оплачивались по минимальным ценам.

После этого техника возвращалась заказчику. Но цена услуги возрастала — до 1000 процентов. Деньги компании на общей системе поступали от упрощенца только после оплаты работы внешним клиентом.

Налоговики обнаружили полную зависимость упрощенца от компании на общей системе:

[H2] Как возражала компания[/H2]

У нее была деловая цель. Она не могла уйти на УСН, так как иначе пришлось бы восстанавливать входной НДС с покупки офисного здания. Поэтому была создана еще одна компания, она занималась клиентами, которым НДС не нужен.

Картина нарушения была слишком очевидна, чтобы компания могла рассчитывать на положительное решение.

Учредители компании — одни и те же лица. И там, и там — один директор и главный бухгалтер. Виды деятельности обоих организаций идентичны.

Собственного помещения у упрощенца нет. Он арендует его у основной компании.

Штат для выполнения ремонта у упрощенца отсутствует. Его сотрудников хватает только на то, чтобы получить заказ и передать его в основную компанию.

Основной поставщик для упрощенца — компания на общей системе. А другие поставщики — общие с основной компанией.

Цены работ и услуг между взаимозависимыми лицами резко отличались от цен на те же работы и услуги для внешних заказчиков.

Налицо налоговая схема. Действия сторона подпадают под статью 54.1 НК (постановление АС Северо-Кавказского округа от 08.09.2022 № А32-45751/2021).

[H2] Наш комментарий[/H2]

Налоговики тоже умеют пользоваться системами проверки контрагентов. Выяснить, что у двух компаний одни и те же учредители — минутное дело.

Затем нужно сопоставить виды деятельности и налоговые схемы. Нетрудно обнаружить, что компании занимаются одни и тем же, но одна применяет спецрежим, а другая — нет.

Дальше достаточно изучить кто чем реально занимается, не пересекается ли штат сотрудников, и провести их допросы.

Как используют компанию на УСН для снижения налогов:

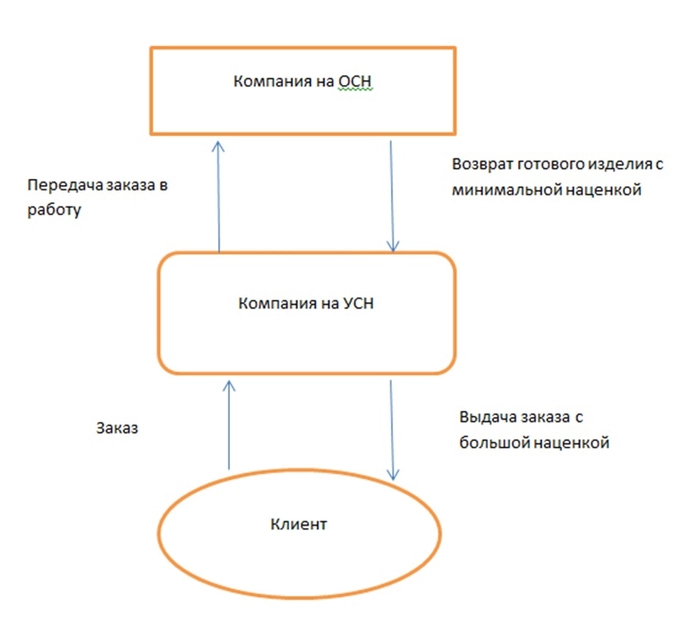

[H2] Как работала схема[/H2]

Подконтрольная компания получала заказ на ремонт компьютерной техники. Затем передавала технику для ремонта в основную компанию. Там выполняли ремонт и возвращали технику. Услуги оплачивались по минимальным ценам.

После этого техника возвращалась заказчику. Но цена услуги возрастала — до 1000 процентов. Деньги компании на общей системе поступали от упрощенца только после оплаты работы внешним клиентом.

[H2] Как раскрыли схему[/H2]Основная компания применяла общую систему. Подконтрольная — УСН «доходы минус расходы». В результате основная стоимость услуги перемещается на упрощенца, а основная компания экономит на НДС и налоге на прибыль.

Налоговики обнаружили полную зависимость упрощенца от компании на общей системе:

- одно и то же руководство и учредителей;

- использование одних и тех же работников;

- отсутствие у упрощенца сил и средств на проведение работ;

- принципиально разные цены между двумя компаниями и для сторонних заказчиков.

[H2] Как возражала компания[/H2]

У нее была деловая цель. Она не могла уйти на УСН, так как иначе пришлось бы восстанавливать входной НДС с покупки офисного здания. Поэтому была создана еще одна компания, она занималась клиентами, которым НДС не нужен.

[H2] Что решили арбитры[/H2]Остальные возражения были чисто формальными. Например, претензии к показаниям свидетелей, неправильная оценка со стороны инспекции тех или иных фактов, и тому подобное.

Картина нарушения была слишком очевидна, чтобы компания могла рассчитывать на положительное решение.

Учредители компании — одни и те же лица. И там, и там — один директор и главный бухгалтер. Виды деятельности обоих организаций идентичны.

Собственного помещения у упрощенца нет. Он арендует его у основной компании.

Штат для выполнения ремонта у упрощенца отсутствует. Его сотрудников хватает только на то, чтобы получить заказ и передать его в основную компанию.

Основной поставщик для упрощенца — компания на общей системе. А другие поставщики — общие с основной компанией.

Цены работ и услуг между взаимозависимыми лицами резко отличались от цен на те же работы и услуги для внешних заказчиков.

Налицо налоговая схема. Действия сторона подпадают под статью 54.1 НК (постановление АС Северо-Кавказского округа от 08.09.2022 № А32-45751/2021).

[H2] Наш комментарий[/H2]

Налоговики тоже умеют пользоваться системами проверки контрагентов. Выяснить, что у двух компаний одни и те же учредители — минутное дело.

Затем нужно сопоставить виды деятельности и налоговые схемы. Нетрудно обнаружить, что компании занимаются одни и тем же, но одна применяет спецрежим, а другая — нет.

Дальше достаточно изучить кто чем реально занимается, не пересекается ли штат сотрудников, и провести их допросы.

Так как такие схемы раскрываются элементарно, использовать их в долгосрочном налоговом планировании бессмысленно.Главное, доказать, что деятельность всех компаний — это единый технологический процесс. В данном деле упрощенец выполнял функции отдела приемки, и не более того. Соответственно, выручка формировалась не у него, а далее по цепочке. «Отдел приемки» только собирал деньги с клиентов. Собственно говоря, суд именно к такому выводу и пришел.

Как используют компанию на УСН для снижения налогов:

Для просмотра ссылки необходимо нажать

Вход или Регистрация