В сети гуляет множество домыслов, будто бы ежегодные фиксированные взносы, которые ИП без сотрудников платит за себя, при совмещении УСН и ПСН можно отнести в счет уменьшения любого из этих налогов. Причем как душе угодно: хоть на УСН, хоть на ПСН, хоть на обе системы налогообложения! В данной публикации нам придется разрушить этот миф и рассказать, как же на самом деле с точки зрения законодательства обстоит дело и как работает в этом случае программа 1С: Бухгалтерия предприятия ред. 3.0.

Бонусом рассмотрим, как будут распределяться фиксированные страховые взносы в случае, если доход получен только по одному виду деятельности.

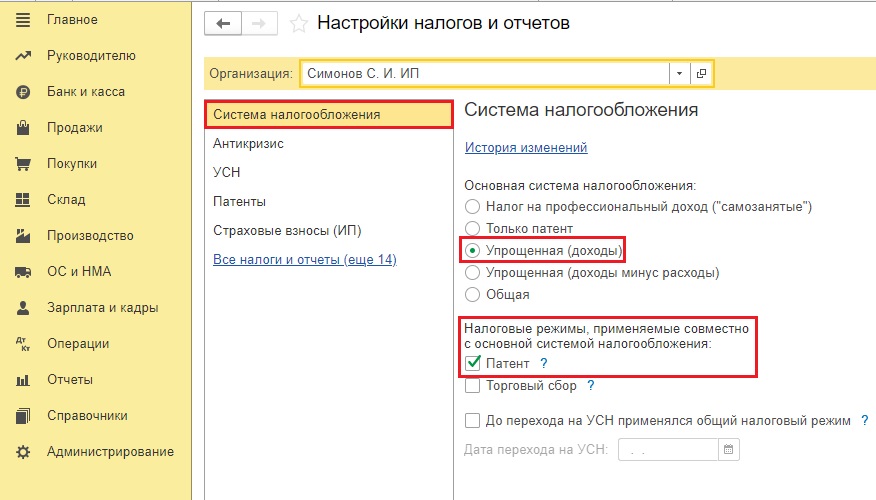

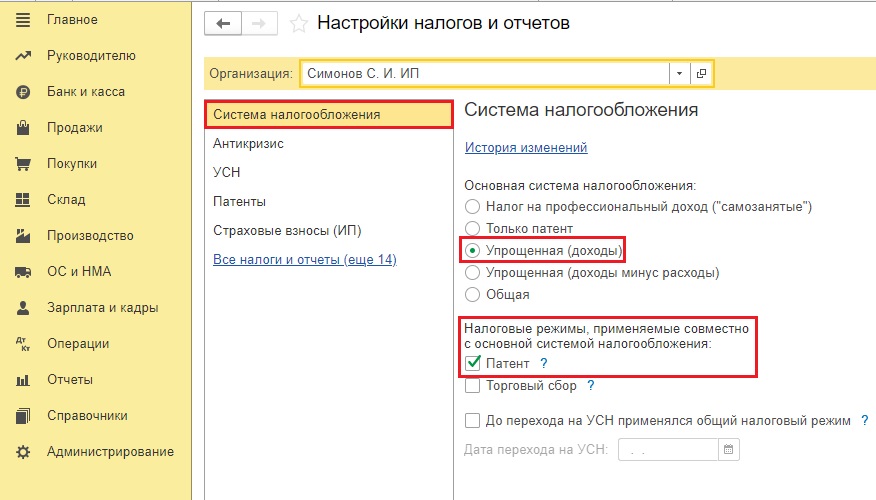

Итак, пусть у нас есть ИП Симонов С. И, который совмещает сразу две системы налогообложения: УСН и патент. Проверить это можно в разделе «Главное» — «Налоги и отчеты» — «Система налогообложения».

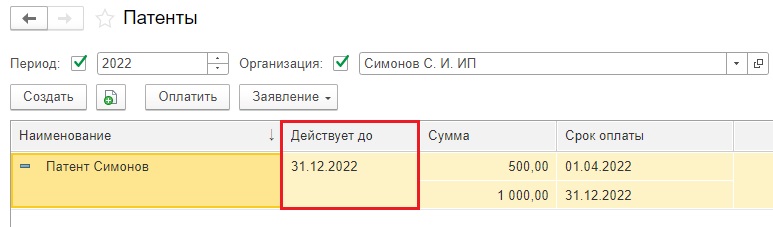

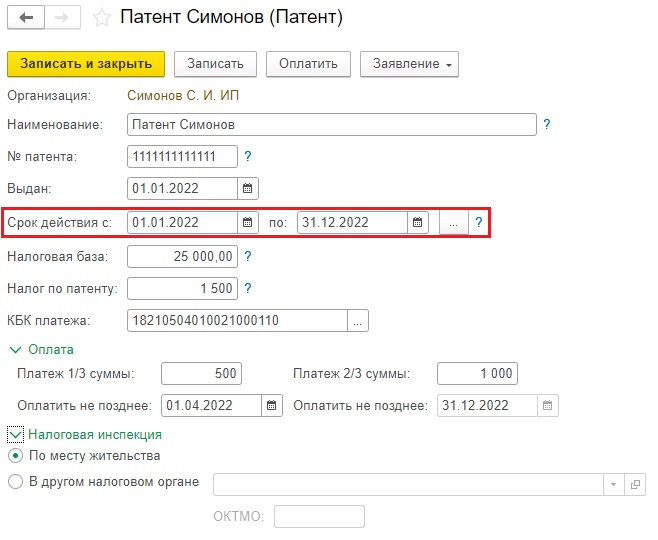

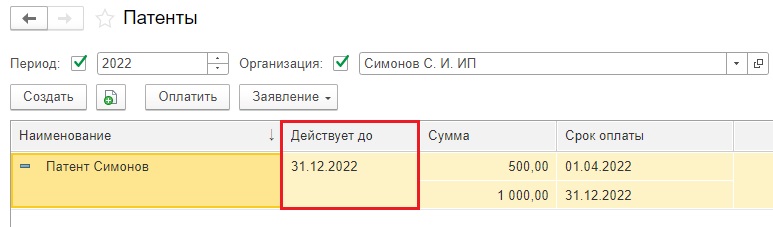

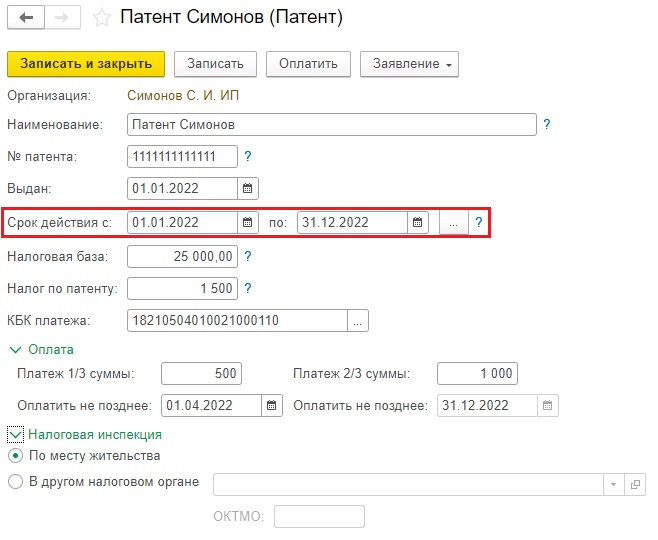

Тут же на вкладке «Патент» мы может увидеть действующий патент у этого индивидуального предпринимателя.

Создадим две реализации и два поступления денежных средств на расчетный счет: одну на УСН, вторую — на ПСН.

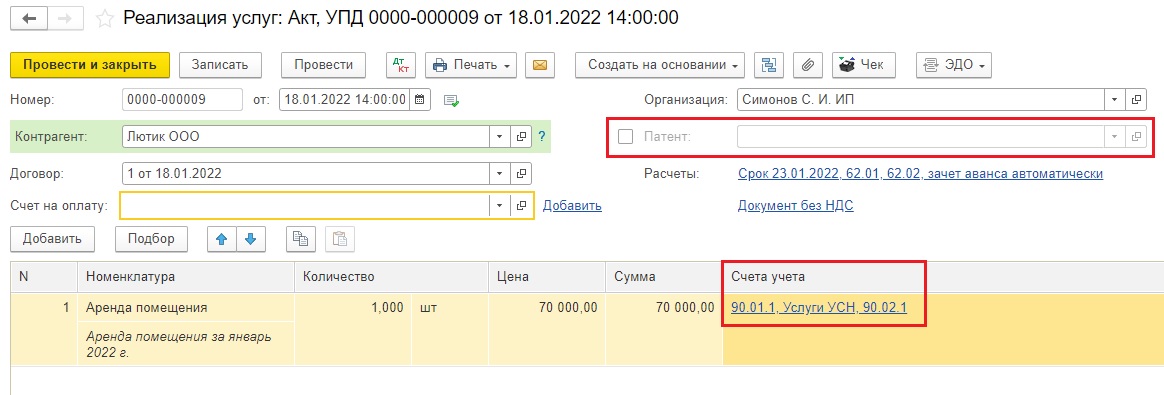

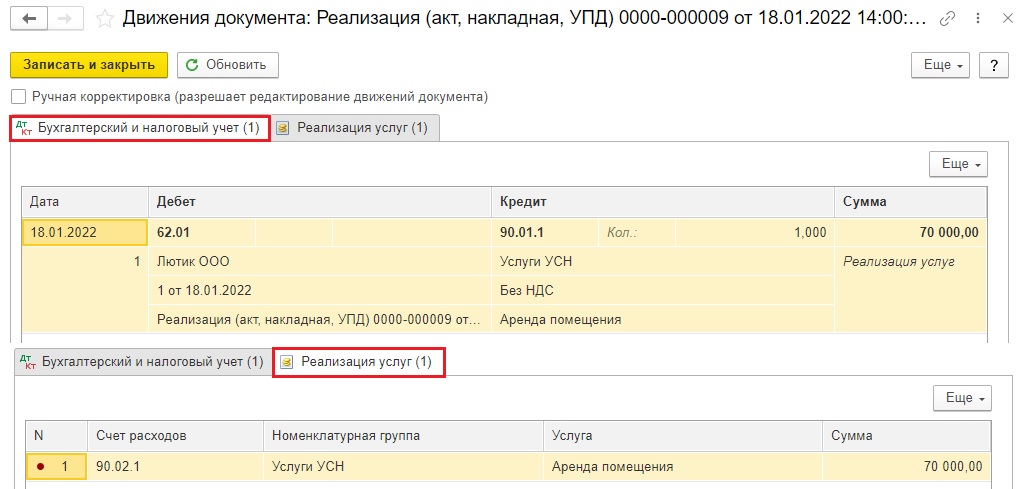

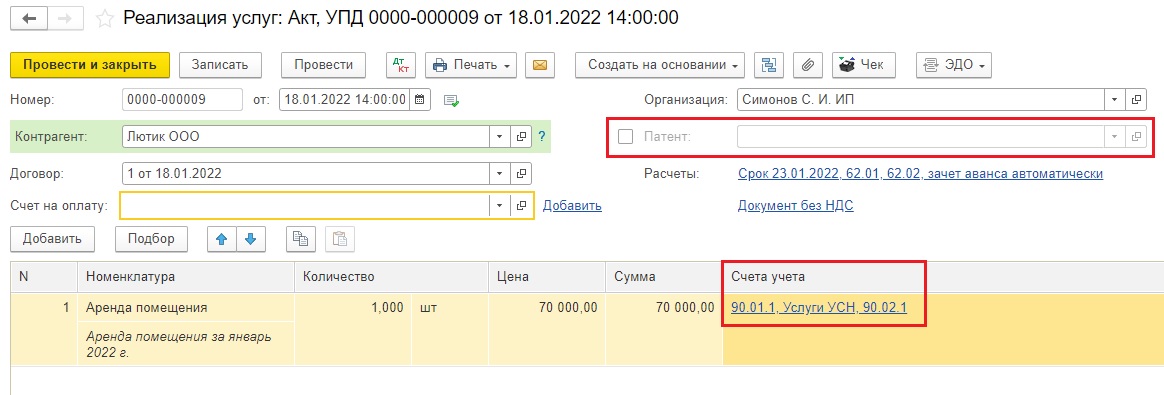

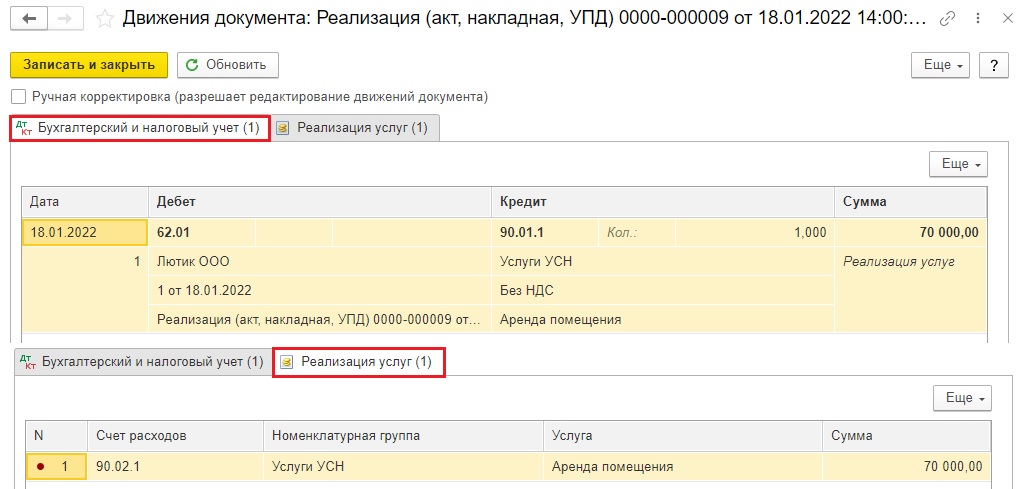

Первая реализация аренды услуг на 70 тысяч рублей будет относиться к УСН. Видим, что галочка патента не стоит, счет учета выбран 90.01.1.

Движения документа отчетливо показывают, что никаких регистров, связанных с патентом, нет.

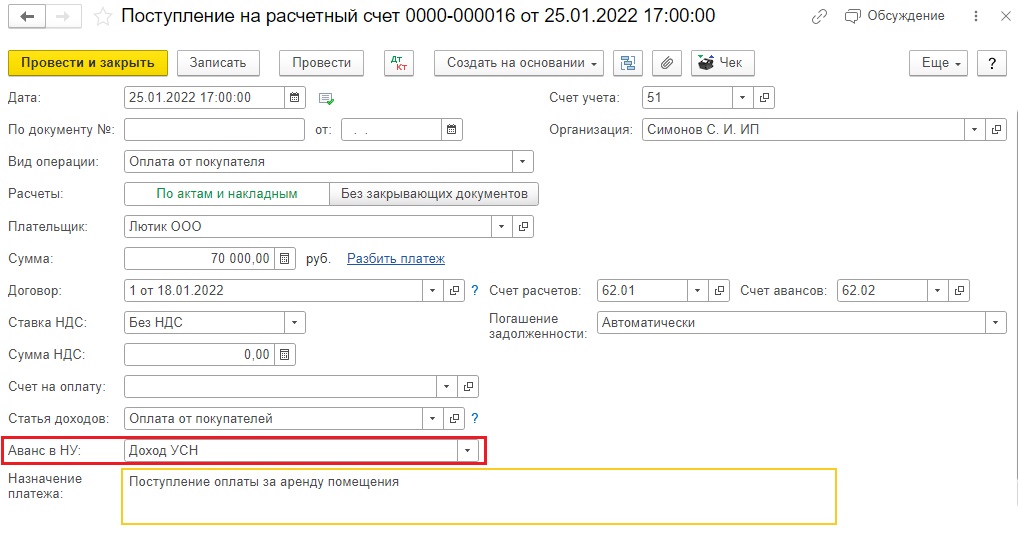

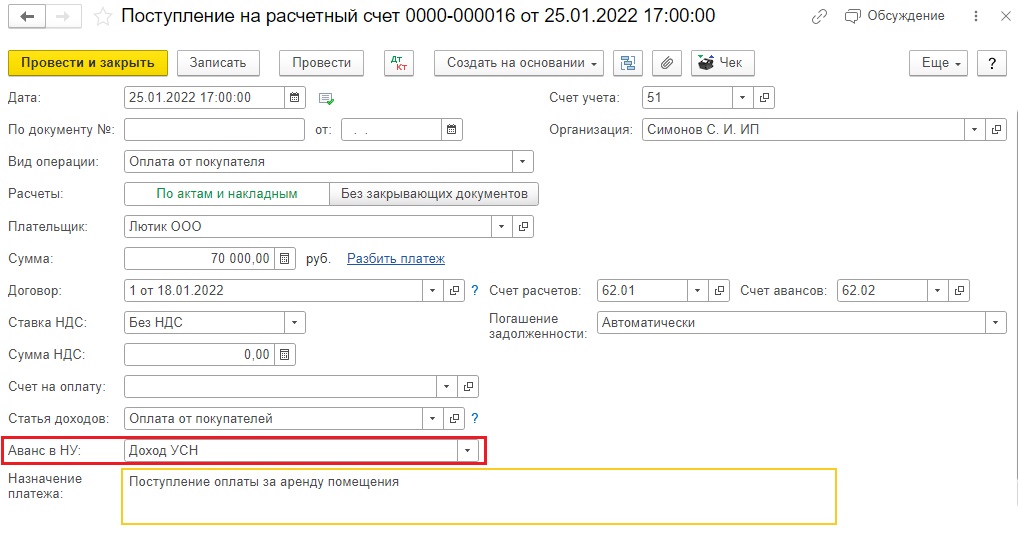

Введем поступление денежных средств за эту услугу от контрагента:

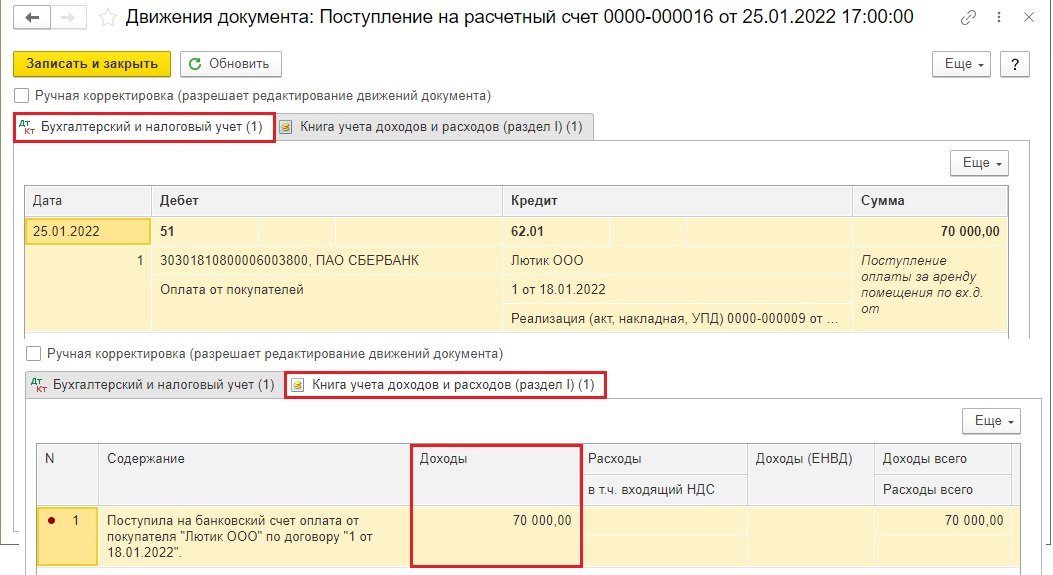

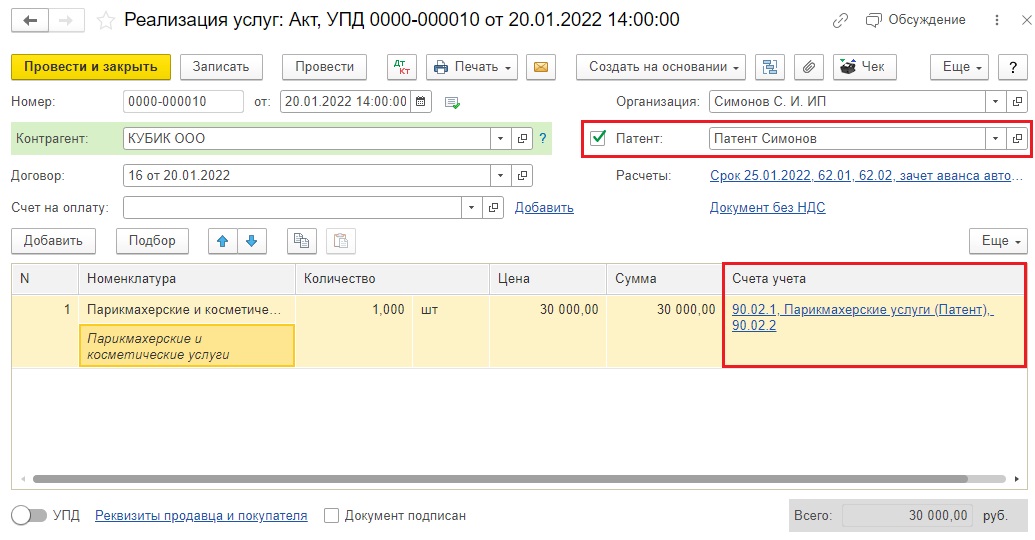

В проводках документа появился регистр УСН «Книга учета доходов и расходов». В нем и отразилась запись поступления дохода по УСН.

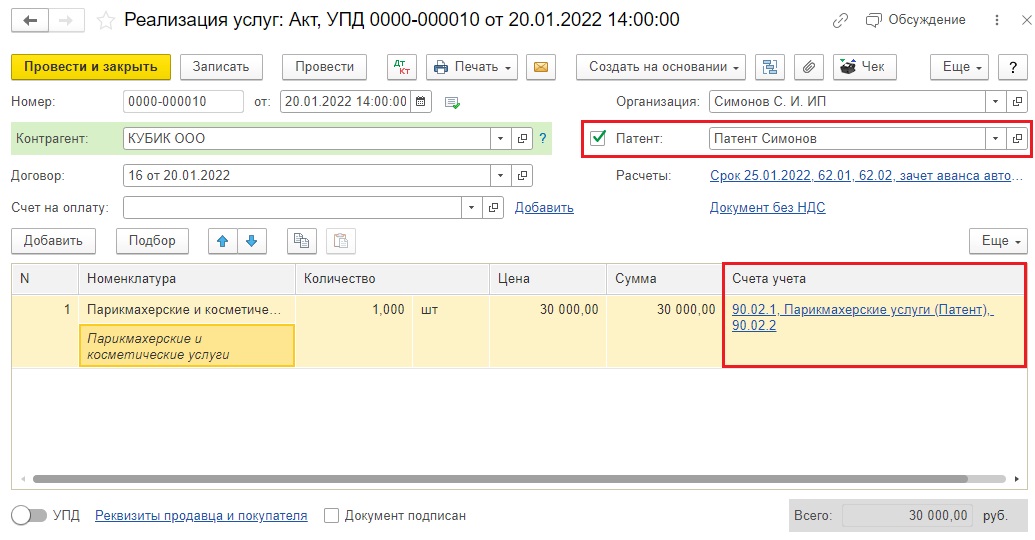

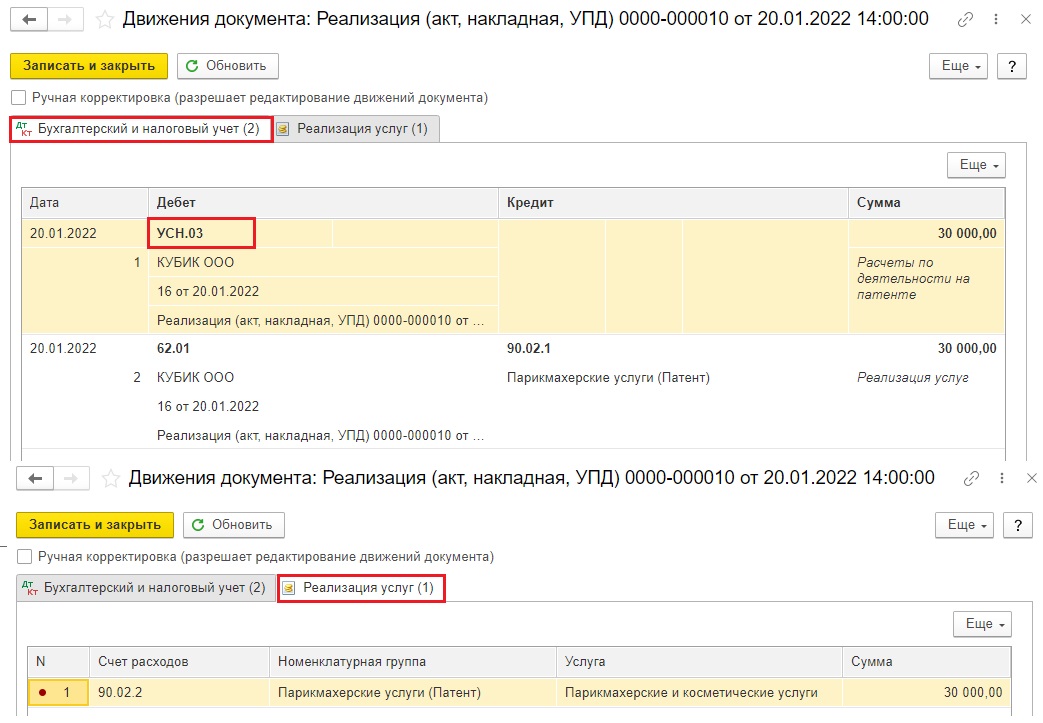

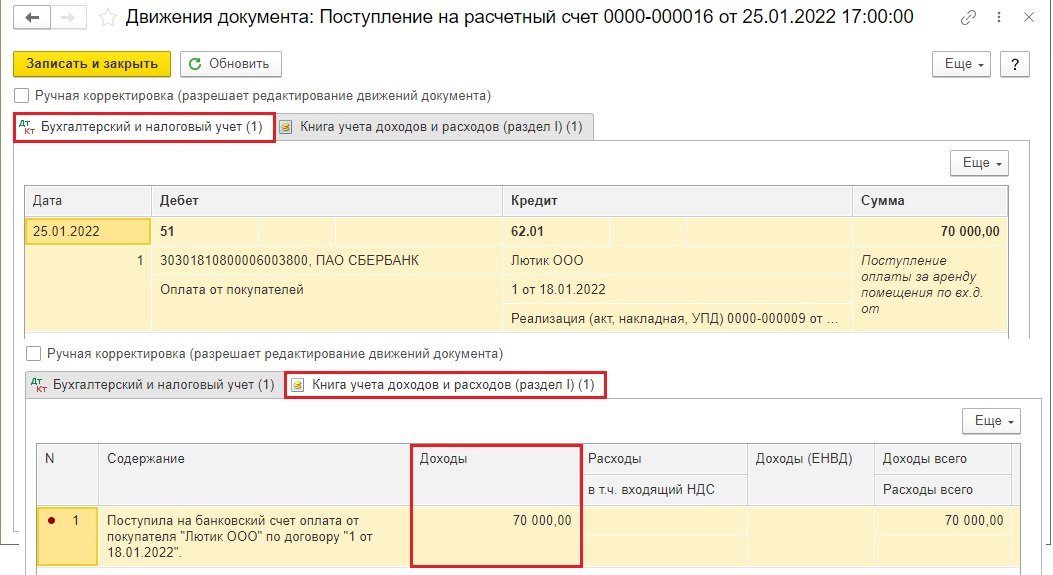

Далее создадим аналогичные документы реализации услуг и поступления оплаты за них в размере 30 тысяч рублей для патентной системы налогообложения.

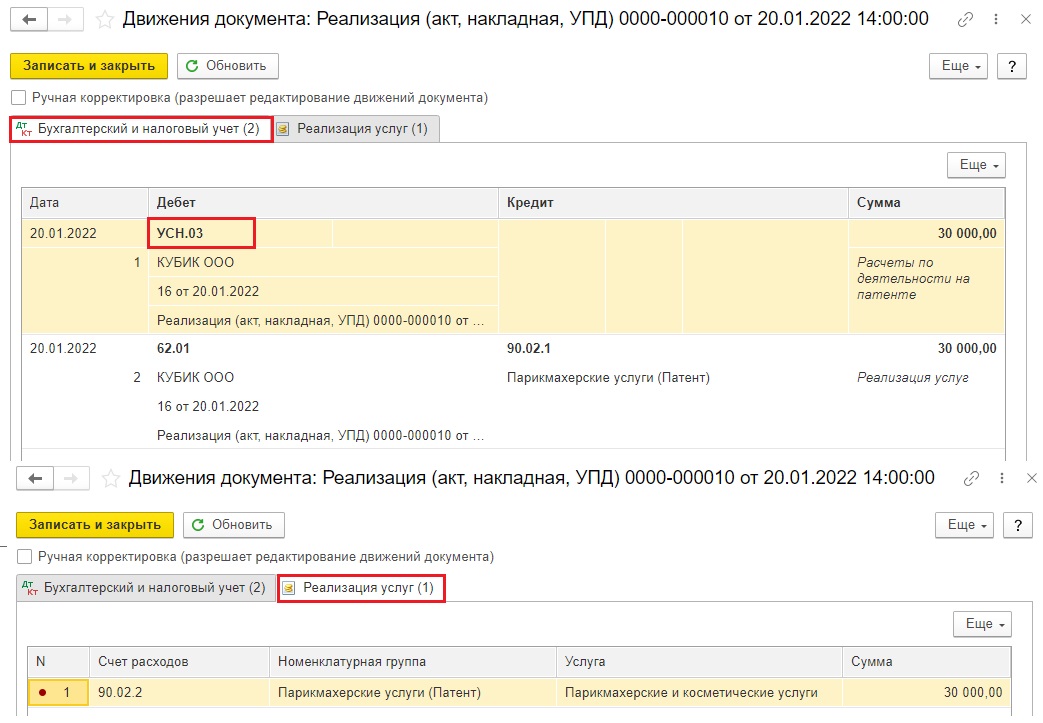

В документе реализации стоит галочка патента, счета учета выбраны для особой системы налогообложения 90.02.1.

В проводках документа появился специальный счет УСН.03, относящийся к расчетам по деятельности на патенте.

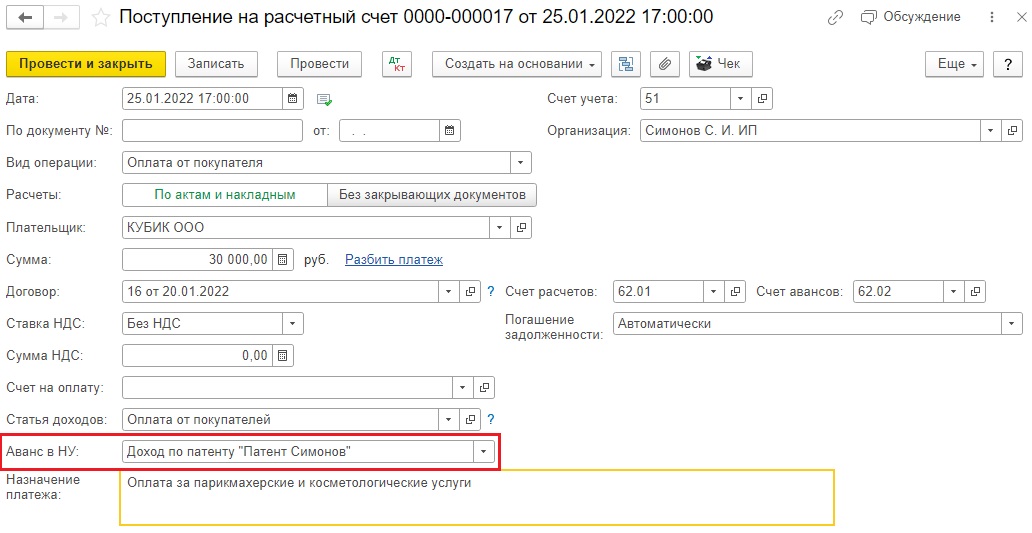

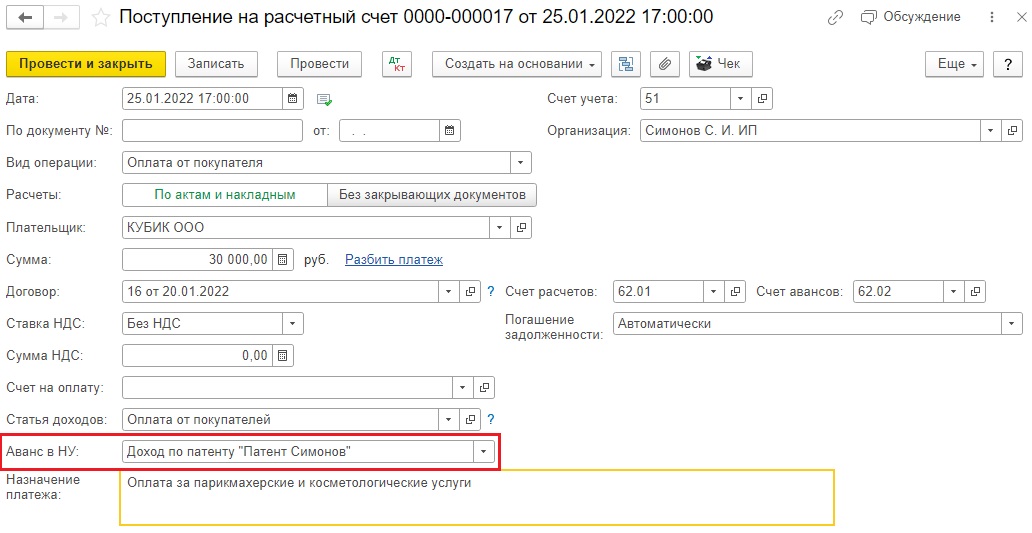

В поступлении денежных средств по строке «Аванс в НУ» выбран доход по патенту.

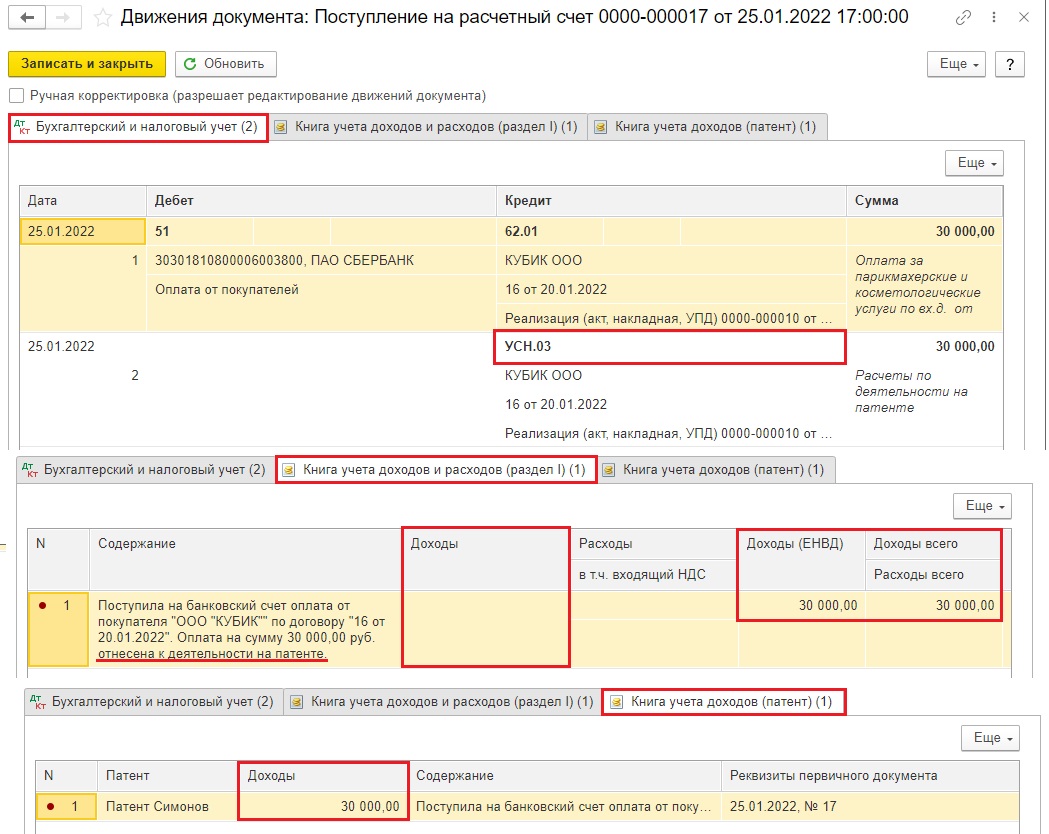

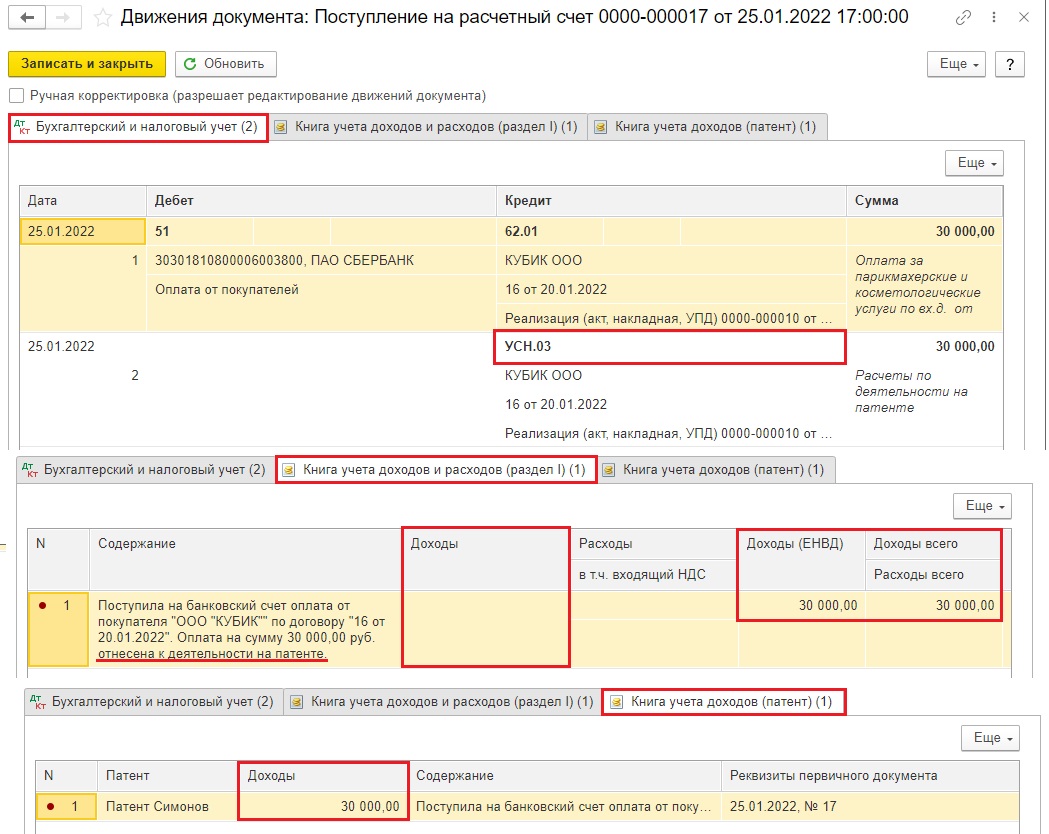

В проводках документа появляются сразу три регистра:

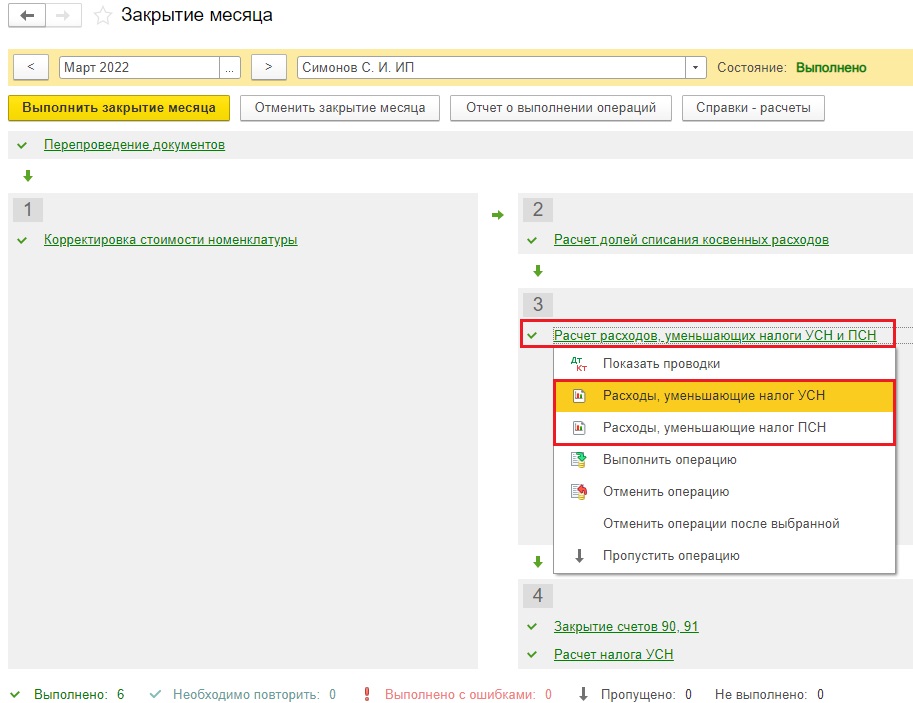

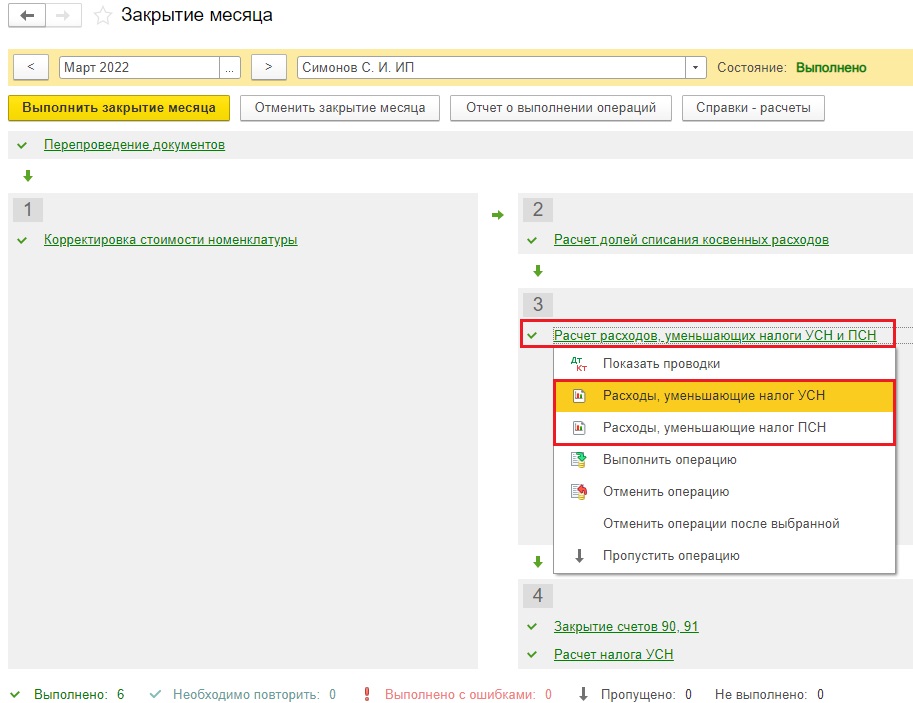

Далее запускаем регламентную операцию «Закрытие месяца» и закрываем первый квартал 2022.

Нас интересует пункт 3 «Расчетов расходов, уменьшающих налоги УСН и ПСН». Рассмотрим его подробно.

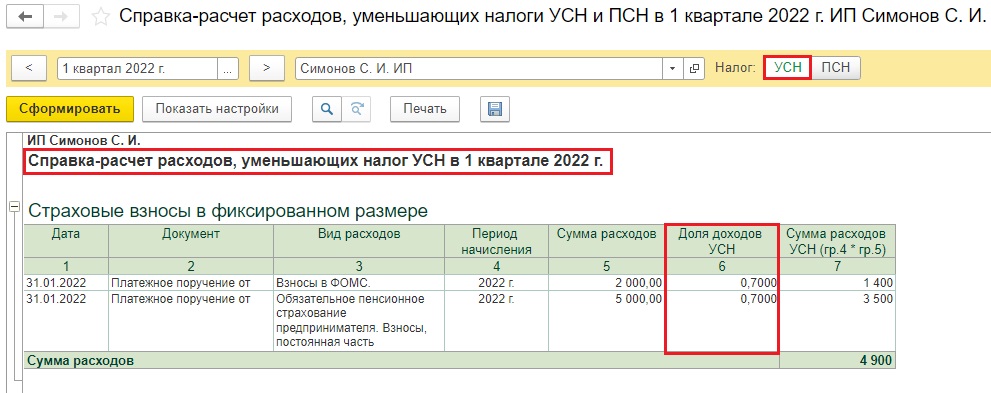

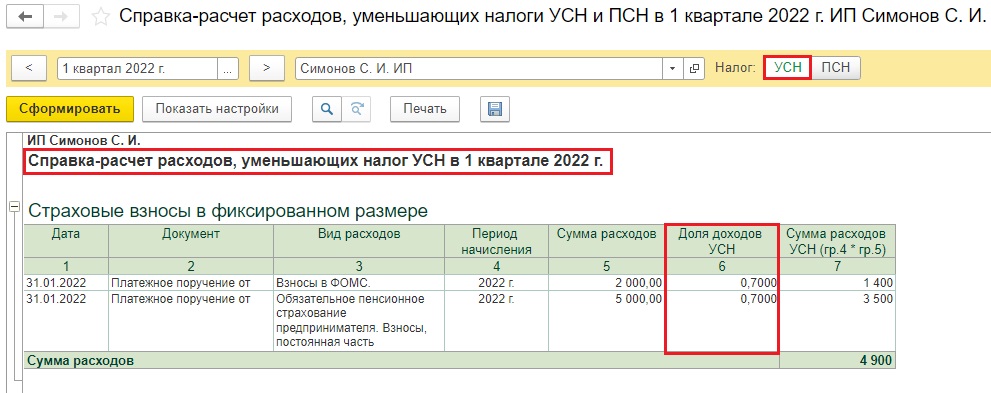

Откроем сначала справку-расчет расходов, уменьшающих налог УСН в 1 квартале 2022.

Видим, что в ней отобразились уплаченные фиксированные страховые взносы за себя в размере 5 000 и 2 000 рублей, однако в сумму расходов по УСН пошла только часть с этих взносов в размере 1400 и 3500 рублей. Почему? Всё дело в законодательстве.

Посмотрим на наши доходы: итого ИП заработал 100 тысяч рублей за 1 квартал: из них 70 тысяч — доход УСН, 30 тысяч — доход ПСН. Мы специально взяли такие простые цифры, что вы поняли, как считается в 1С доля расходов по разным видам деятельности.

В справке-расчете мы как раз и видим, что доля доходов УСН составила 0,7, соответственно, программа сделала следующий расчет по пропорции:

[H2] Распределение фиксированных страховых взносов в случае, если доход получен только по одному виду деятельности[/H2]

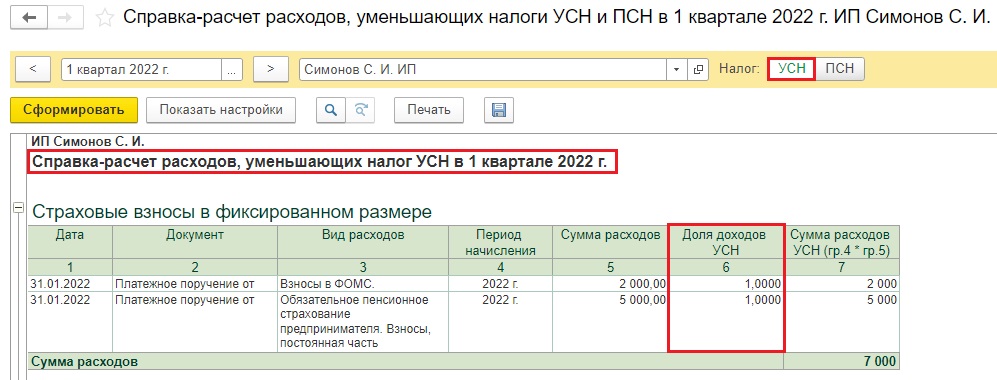

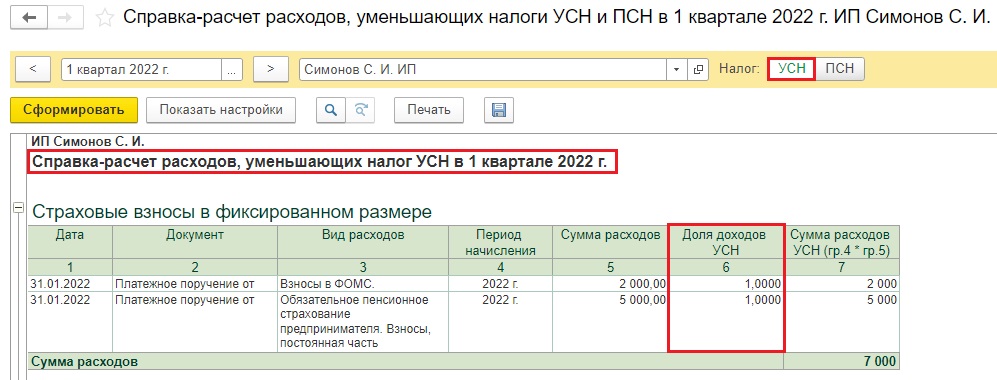

Такая ситуация — далеко не редкость. По следам нашего примера и воспроизведем эту ситуацию. Пусть, у нас будет только доход по УСН в размере 70 тысяч за 1 квартал. Дохода по патенту нет.

Сделаем закрытие месяца и посмотрим справки-расчеты.

Программа не видит поступления дохода по патенту, поэтому за 100% берет полную сумму доходов по УСН. Следовательно, все уплаченные фиксированные взносы попадают только в уменьшение налога по УСН.

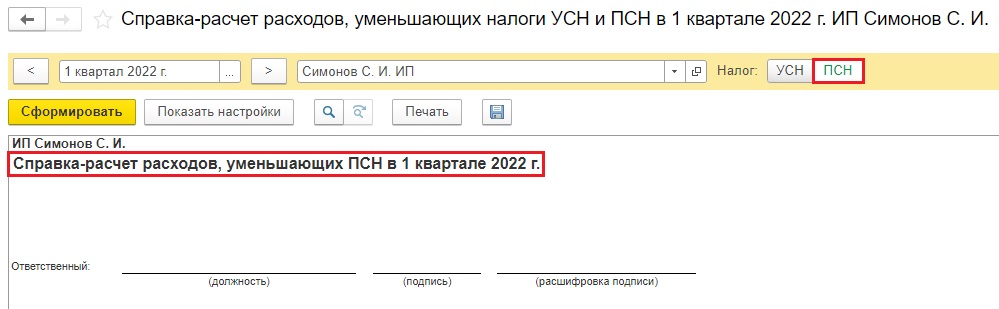

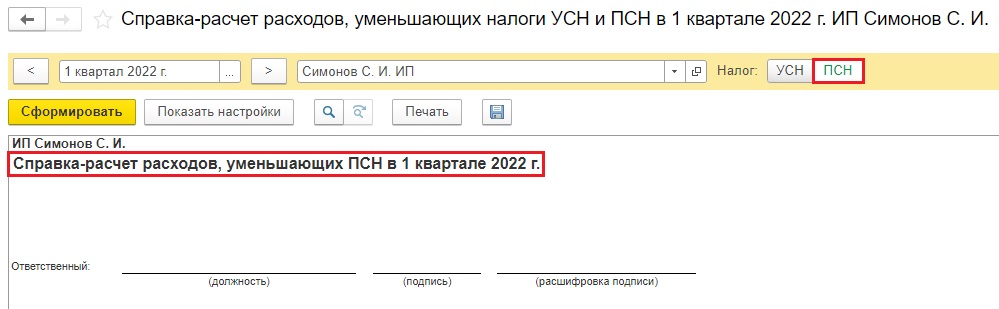

Справка-расчет по патенту остается пустой. Такая же ситуация будет, если по патенту есть доходы, а по УСН нет.

Бонусом рассмотрим, как будут распределяться фиксированные страховые взносы в случае, если доход получен только по одному виду деятельности.

Итак, пусть у нас есть ИП Симонов С. И, который совмещает сразу две системы налогообложения: УСН и патент. Проверить это можно в разделе «Главное» — «Налоги и отчеты» — «Система налогообложения».

Тут же на вкладке «Патент» мы может увидеть действующий патент у этого индивидуального предпринимателя.

Создадим две реализации и два поступления денежных средств на расчетный счет: одну на УСН, вторую — на ПСН.

Первая реализация аренды услуг на 70 тысяч рублей будет относиться к УСН. Видим, что галочка патента не стоит, счет учета выбран 90.01.1.

Движения документа отчетливо показывают, что никаких регистров, связанных с патентом, нет.

Введем поступление денежных средств за эту услугу от контрагента:

В проводках документа появился регистр УСН «Книга учета доходов и расходов». В нем и отразилась запись поступления дохода по УСН.

Далее создадим аналогичные документы реализации услуг и поступления оплаты за них в размере 30 тысяч рублей для патентной системы налогообложения.

В документе реализации стоит галочка патента, счета учета выбраны для особой системы налогообложения 90.02.1.

В проводках документа появился специальный счет УСН.03, относящийся к расчетам по деятельности на патенте.

В поступлении денежных средств по строке «Аванс в НУ» выбран доход по патенту.

В проводках документа появляются сразу три регистра:

- «Бухгалтерский и налоговый учет» закрывает взаиморасчеты с контрагентом;

- «Книга учета доходов и расходов», который относится к УСН, заполнен по строке «Доходы всего», что как раз и означает, что данная сумма попала не в доход по УСН, а в доход по патенту. Плюс в расшифровке записи книги написано, что оплата отнесена к деятельности на патенте;

- «Книга учета доходов (патент)» говорит сам за себя, он отчетливо отражает попадание доходов именно в книгу учета доходов по патенту.

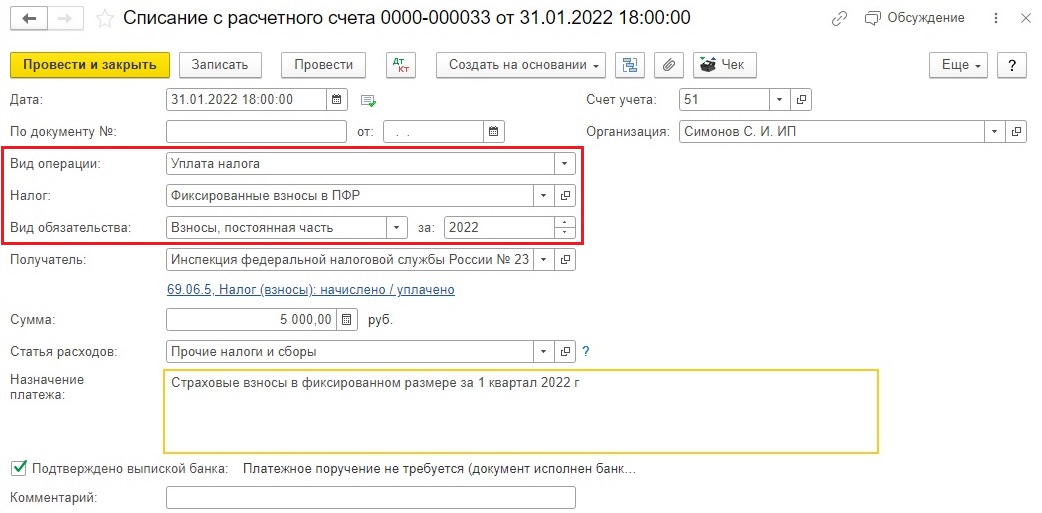

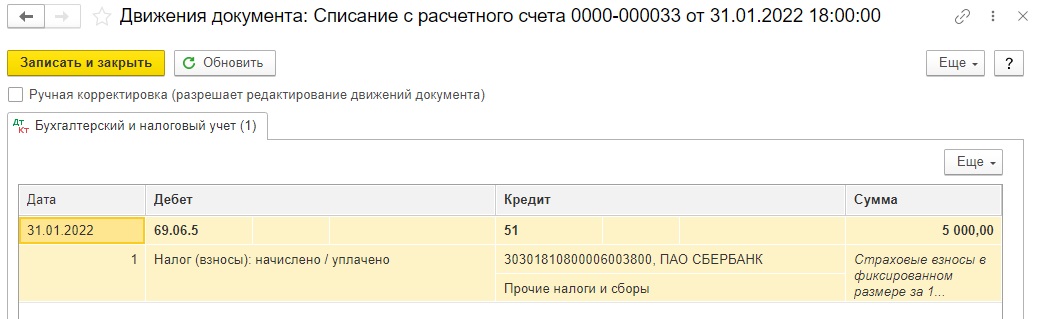

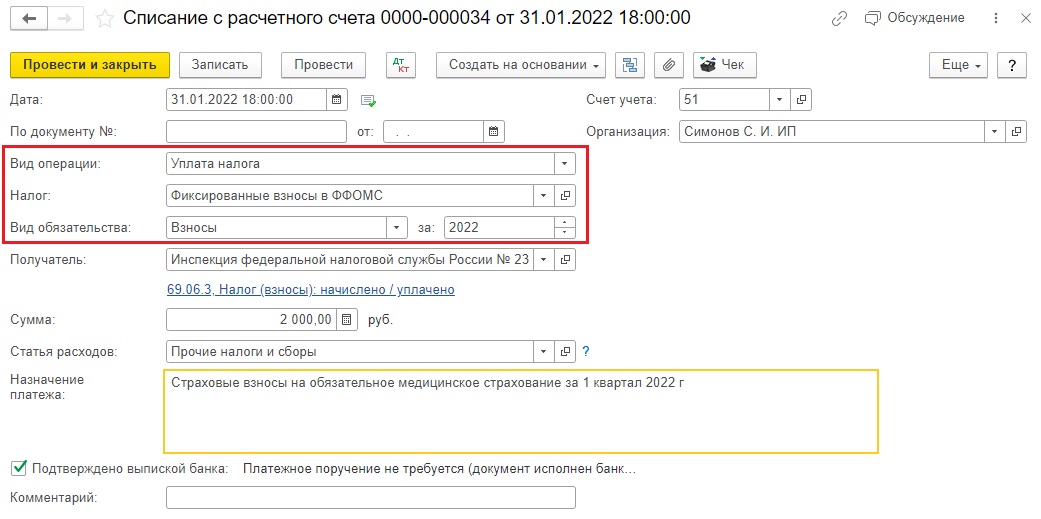

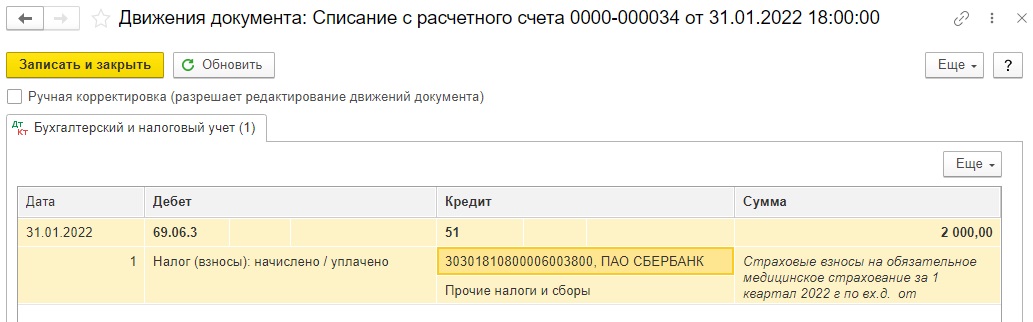

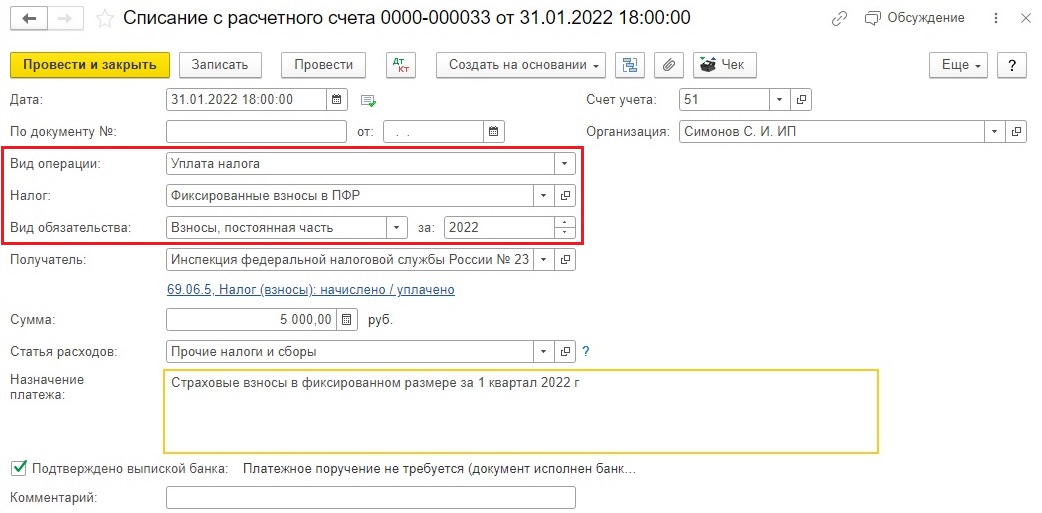

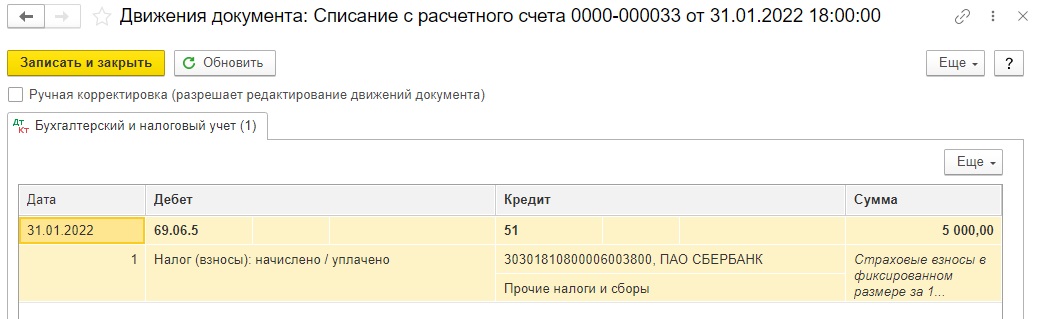

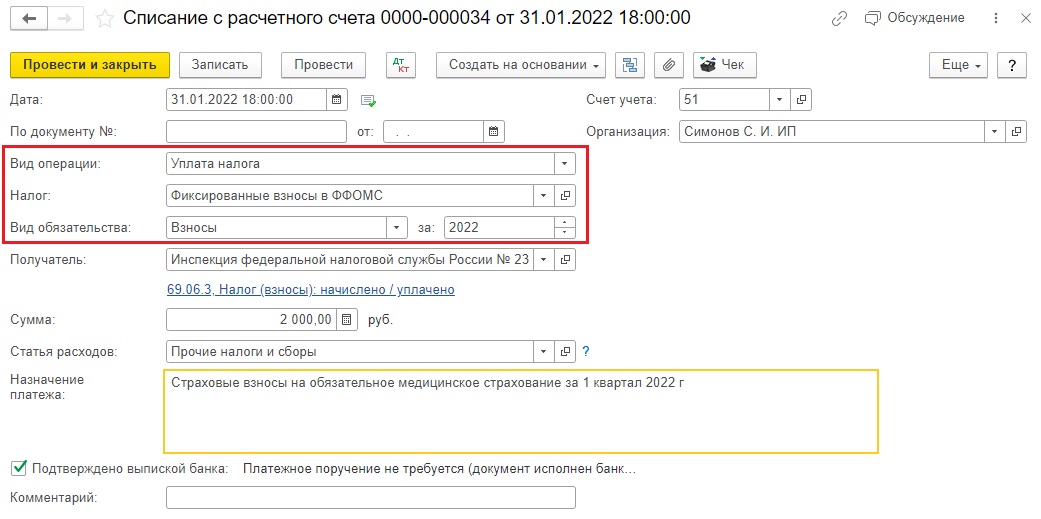

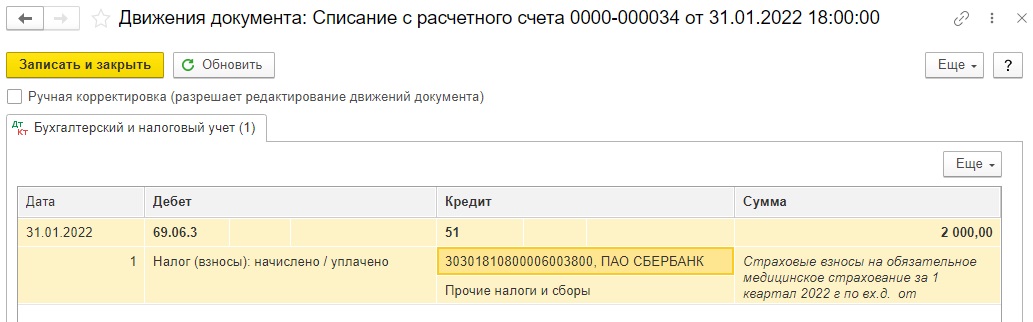

Допустим, ИП оплатил часть фиксированных страховых взносов за 1 квартал 2022 года: 5 000 рублей взносы в ПФР и 2 000 рублей взносы в ФОМС.Теперь, когда у нас есть доходы от деятельности и на УСН, и на УСН, введем оплдату фиксированных взносов ИП за себя.

Далее запускаем регламентную операцию «Закрытие месяца» и закрываем первый квартал 2022.

Нас интересует пункт 3 «Расчетов расходов, уменьшающих налоги УСН и ПСН». Рассмотрим его подробно.

Откроем сначала справку-расчет расходов, уменьшающих налог УСН в 1 квартале 2022.

Видим, что в ней отобразились уплаченные фиксированные страховые взносы за себя в размере 5 000 и 2 000 рублей, однако в сумму расходов по УСН пошла только часть с этих взносов в размере 1400 и 3500 рублей. Почему? Всё дело в законодательстве.

В связи с этим ИП следует распределить между спецрежимами сумму взносов, уплаченных за себя, пропорционально доле доходов от разных видов деятельности.В случае совмещения УСН и ПСН предприниматели обязаны вести раздельный учет доходов и расходов (Для просмотра ссылки необходимо нажать Вход или Регистрация). Это касается и расходов в виде уплаченных страховых взносов. Если разделить расходы невозможно (к примеру, сотрудники заняты в обоих видах деятельности), то они распределяются пропорционально долям доходов, полученных в рамках каждого спецрежима, в общем объеме дохода. По такому же принципу ИП должен распределять и взносы за себя (письмо ФНС от 30.11.2021 № СД-4-3/16722@, п. 7 письма Минфина от 29.12.2020 № 03-11-03/4/116148).

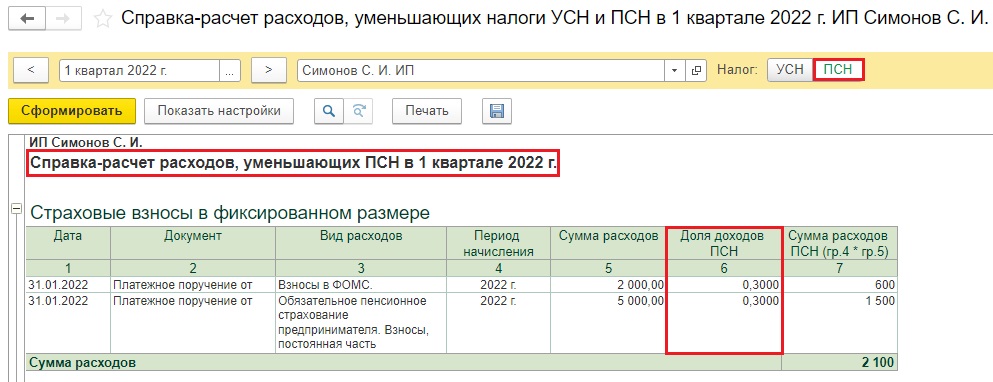

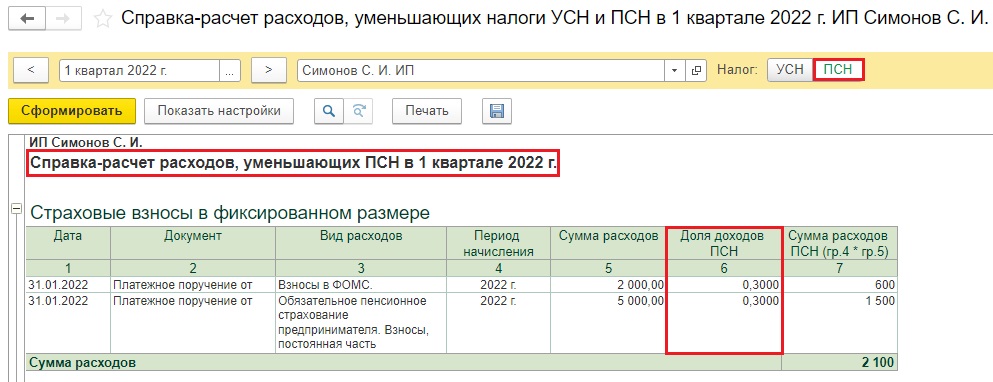

Посмотрим на наши доходы: итого ИП заработал 100 тысяч рублей за 1 квартал: из них 70 тысяч — доход УСН, 30 тысяч — доход ПСН. Мы специально взяли такие простые цифры, что вы поняли, как считается в 1С доля расходов по разным видам деятельности.

В справке-расчете мы как раз и видим, что доля доходов УСН составила 0,7, соответственно, программа сделала следующий расчет по пропорции:

- 2 000 рублей * 0,7 = 1 400 рублей

- 5 000 рублей * 0,7 = 3 500 рублей

- 2 000 рублей * 0,3 = 600 рублей

- 5 000 рублей * 0,3 = 1 500 рублей

[H2] Распределение фиксированных страховых взносов в случае, если доход получен только по одному виду деятельности[/H2]

Такая ситуация — далеко не редкость. По следам нашего примера и воспроизведем эту ситуацию. Пусть, у нас будет только доход по УСН в размере 70 тысяч за 1 квартал. Дохода по патенту нет.

Сделаем закрытие месяца и посмотрим справки-расчеты.

Программа не видит поступления дохода по патенту, поэтому за 100% берет полную сумму доходов по УСН. Следовательно, все уплаченные фиксированные взносы попадают только в уменьшение налога по УСН.

Справка-расчет по патенту остается пустой. Такая же ситуация будет, если по патенту есть доходы, а по УСН нет.

Для просмотра ссылки необходимо нажать

Вход или Регистрация