Согласно ст. 18 НК на текущий момент особым вариантом исчисления налогов являются специальные налоговые режимы. В статье расскажем про налоговые режимы, как их можно совмещать и какие существуют для них ограничения.

[H2] Как выбрать налоговый режим в 2022[/H2]

Каждое направление бизнеса может применять определенный налоговый режим, следовательно, тот, который считается для него наиболее подходящим.

До конца 2020 организации могли использовать систему налогообложения Единый налог на вмененный доход (ЕНВД), но начиная с 2021 данный налоговый режим был отменен и многие организации должны были рассматривать другие варианты налогового режима.

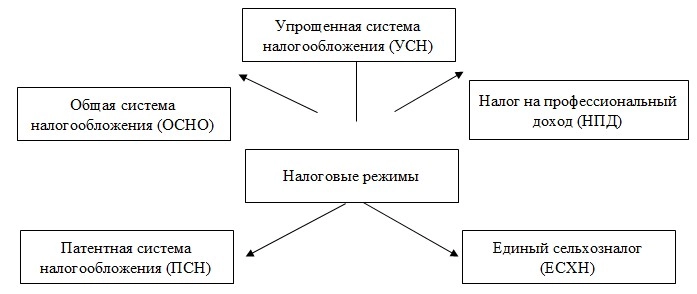

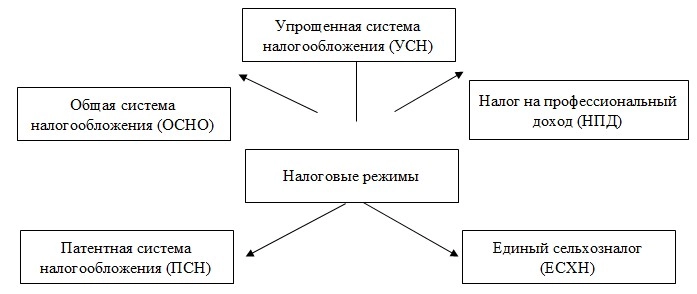

На сегодняшний день, на выбор бизнеса предоставлено пять основных налоговых режимов:

[H2] Совмещение специальных налоговых режимов в 2022[/H2]

УСН не относится к какому-то определенному виду деятельности бизнеса, точно также, как и ОСНО, в связи с этим их совмещение недопустимо. Отмечается, что налог на НПД не следует совмещать с другими специальными режимами. Рассмотрение совмещения ОСНО и ЕСХН так же является недопустимым, в связи с тем, что данные режимы являются базовыми. Это свидетельствует о том, что они относятся ко всей компании, а не к определенному виду деятельности.

Применять УСН вправе как организации, так и индивидуальные предприниматели (п. 1 ст. 346.11 НК). Но есть определенные условия, которые необходимо учитывать.

Не в праве применять УСН:

Применение патента возможно на всей территории , за исключением того, если субъектом определена территория действия патентов по муниципальным образованиям или группам муниципальных образований. Данное право регионам предоставлено согласно пп. 1.1 п. 8 ст. 346.43 НК.

ОСНО вправе применять все предприниматели и организации без исключения. Данный режим применяется по умолчанию, если при регистрации в налоговом органе не предоставить заявление о переходе на иной режим налогообложения.

Так как наиболее распространенным вариантом совмещения является УСН и ПСН, ниже будет рассмотрен вариант совмещения данных налоговых режимов.

[H2] Возможность совмещения УСН и ПСН[/H2]

Отмечается, что с 2022 лимиты проиндексированы (лимиты и условия для УСН представлены в ст. 346.21 НК).

Терять право на УСН предприниматель может в случае, если:

[H2] Учет лимита доходов[/H2]

Для того, чтобы не была потеряна возможность применения патента, необходимо контролировать лимиты, так как лимиты не должны быть превышены, иначе ИП утратить право применять патент в налоговом периоде.

Сравнивая ограничения по выручке, НК не контролирует численность работников, так как на этот счет нет каких-либо четких правил в патентной и при совмещении упрощенной системы налогообложения.

Ограничения по численности работников в УСН составляет 130 человек. Данное ограничение включает в себя все юридические лица или ИП (пп. 15 п. 3 ст. 346.12 НК с учетом принятых изменений). Ограничение патентной системы составляет 15 человек (п. 5 ст. 346.43 НК).

Таким образом, предприниматель может совмещать УСН и ПСН, если примет на работу до 130 сотрудников, 15 из которых будут заняты по патентной системе налогообложения.

[H2] Учет остаточной стоимости основных средств[/H2]

Переход на УСН возможен, если остаточная стоимость основного средства не превышает 150 млн. рублей (пп. 16 п. 3 ст. 346.12 НК). Отмечается, что данное ограничение должны соблюдать не только организации, но и предприниматели. Если остаточная стоимость в налоговом периоде будет превышена 150 млн. рублей, то организация или же предприниматель утрачивает право на УСН с начала квартала, в котором было превышение (п. 4 ст. 346.13 НК).

Если предприниматель использует одновременно УСН и ПСН, то учет расходов, доходов, имущества и обязательств необходимо вести раздельно (ст. 346.18 НК).

По мнению Минфина, если у предпринимателя есть внереализационные доходы, которые нельзя точно отнести к одному виду деятельности, то их распределять нельзя. Данные расходы предлагается учитывать при расчете налога на УСН (письмо Минфина от 29.01.2016 № 03-11-09/4088). Согласно НК нет определенного алгоритма составления пропорции.

Если предприниматель будет совмещать ОСНО и ПСН, то необходимо также распределять расходы. Те расходы, которые относятся ко всем видам деятельности, распределяются пропорционально доходу от ОСНО в общем объеме доходов (ст. 272 НК).

[H2] Учет страховых взносов[/H2]

Если производится совмещение специальных режимов, то рекомендуется вести раздельный учет как доходов, так и расходов. Если нет возможности распределять расходы и доходы, то распределение происходит между видами деятельности — пропорционально доле общего дохода (п. 8 ст. 346.18 НК).

Отмечается, что существует ряд вопросов по совмещению специальных режимов, которые не урегулированы НК, в данном случае предпринимателям рекомендуется ориентироваться и анализировать разъяснения Минфина или ФНС.

[H2] Как выбрать налоговый режим в 2022[/H2]

Каждое направление бизнеса может применять определенный налоговый режим, следовательно, тот, который считается для него наиболее подходящим.

До конца 2020 организации могли использовать систему налогообложения Единый налог на вмененный доход (ЕНВД), но начиная с 2021 данный налоговый режим был отменен и многие организации должны были рассматривать другие варианты налогового режима.

На сегодняшний день, на выбор бизнеса предоставлено пять основных налоговых режимов:

[H2] Совмещение специальных налоговых режимов в 2022[/H2]

УСН не относится к какому-то определенному виду деятельности бизнеса, точно также, как и ОСНО, в связи с этим их совмещение недопустимо. Отмечается, что налог на НПД не следует совмещать с другими специальными режимами. Рассмотрение совмещения ОСНО и ЕСХН так же является недопустимым, в связи с тем, что данные режимы являются базовыми. Это свидетельствует о том, что они относятся ко всей компании, а не к определенному виду деятельности.

[H2] Применение УСН, ПСН и ОСНО[/H2]В связи с определенными ограничениями налоговых режимов, наиболее оптимальным вариантом совмещения является совмещение с патентной системой налогообложения (ПСН): данный налоговый режим можно совмещать с УСН и с ОСНО.

Применять УСН вправе как организации, так и индивидуальные предприниматели (п. 1 ст. 346.11 НК). Но есть определенные условия, которые необходимо учитывать.

Не в праве применять УСН:

- банки (пп. 2 п. 3 ст. 346.12 НК);

- страховщики (пп. 3 п. 3 ст. 346.12 НК);

- негосударственные пенсионные фонды (пп. 4 п. 3 ст. 346.12 НК);

- инвестиционные фонды (пп. 5 п. 3 ст. 346.12 НК);

- профессиональные участники рынка ценных бумаг (брокеры, дилеры, депозитарии, управляющие ценными бумагами) (пп. 6 п. 3 ст. 346.12 НК, глава 2 Федерального закона от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг»);

- ломбарды (пп. 7 п. 3 ст. 346.12 НК).

Применять ПСН вправе только ИП, которые получили патент на реализацию одного из видов предпринимательской деятельности, в отношении которого законом субъекта введена ПСН. Также отмечается, что предприниматель вправе получить несколько патентов.Полный список условий изложен в ст. 346.12 и 346.13 НК.

Применение патента возможно на всей территории , за исключением того, если субъектом определена территория действия патентов по муниципальным образованиям или группам муниципальных образований. Данное право регионам предоставлено согласно пп. 1.1 п. 8 ст. 346.43 НК.

ОСНО вправе применять все предприниматели и организации без исключения. Данный режим применяется по умолчанию, если при регистрации в налоговом органе не предоставить заявление о переходе на иной режим налогообложения.

Так как наиболее распространенным вариантом совмещения является УСН и ПСН, ниже будет рассмотрен вариант совмещения данных налоговых режимов.

[H2] Возможность совмещения УСН и ПСН[/H2]

Отмечается, что с 2022 лимиты проиндексированы (лимиты и условия для УСН представлены в ст. 346.21 НК).

Терять право на УСН предприниматель может в случае, если:

- если с начала года доход превышает 219,2 млн. рублей;

- если стоимость основных средств превышает 150 млн. рублей;

- если среднесписочная численность сотрудником превышает 130 человек.

[H2] Учет лимита доходов[/H2]

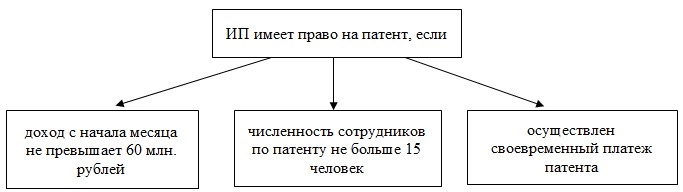

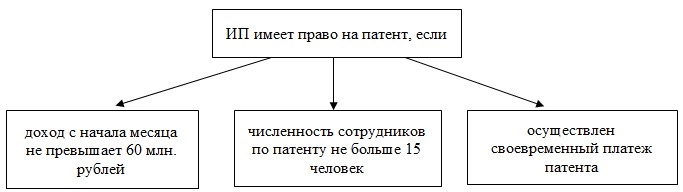

Для того, чтобы не была потеряна возможность применения патента, необходимо контролировать лимиты, так как лимиты не должны быть превышены, иначе ИП утратить право применять патент в налоговом периоде.

[H2] Учет лимита по сотрудникам[/H2]Следовательно, предприниматель должен полагаться на меньшую из сумм, то есть, 60 млн. рублей и производить анализ доходов, относящихся к одному и второму специальным режимам (п. 6 ст. 346.45 НК).

Сравнивая ограничения по выручке, НК не контролирует численность работников, так как на этот счет нет каких-либо четких правил в патентной и при совмещении упрощенной системы налогообложения.

Ограничения по численности работников в УСН составляет 130 человек. Данное ограничение включает в себя все юридические лица или ИП (пп. 15 п. 3 ст. 346.12 НК с учетом принятых изменений). Ограничение патентной системы составляет 15 человек (п. 5 ст. 346.43 НК).

Таким образом, предприниматель может совмещать УСН и ПСН, если примет на работу до 130 сотрудников, 15 из которых будут заняты по патентной системе налогообложения.

[H2] Учет остаточной стоимости основных средств[/H2]

Переход на УСН возможен, если остаточная стоимость основного средства не превышает 150 млн. рублей (пп. 16 п. 3 ст. 346.12 НК). Отмечается, что данное ограничение должны соблюдать не только организации, но и предприниматели. Если остаточная стоимость в налоговом периоде будет превышена 150 млн. рублей, то организация или же предприниматель утрачивает право на УСН с начала квартала, в котором было превышение (п. 4 ст. 346.13 НК).

[H2] Учет доходов и расходов[/H2]Если предпринимателем совмещается УСН и ПСН, то для контроля лимита должно учитываться только основные средства, которые заняты в деятельности на УСН (письма Минфина России от 24.07.2019 № 03-11-11/55014, от 06.03.2019 № 03-11-11/14646).

Если предприниматель использует одновременно УСН и ПСН, то учет расходов, доходов, имущества и обязательств необходимо вести раздельно (ст. 346.18 НК).

По мнению Минфина, если у предпринимателя есть внереализационные доходы, которые нельзя точно отнести к одному виду деятельности, то их распределять нельзя. Данные расходы предлагается учитывать при расчете налога на УСН (письмо Минфина от 29.01.2016 № 03-11-09/4088). Согласно НК нет определенного алгоритма составления пропорции.

Если предприниматель будет совмещать ОСНО и ПСН, то необходимо также распределять расходы. Те расходы, которые относятся ко всем видам деятельности, распределяются пропорционально доходу от ОСНО в общем объеме доходов (ст. 272 НК).

[H2] Учет страховых взносов[/H2]

Если производится совмещение специальных режимов, то рекомендуется вести раздельный учет как доходов, так и расходов. Если нет возможности распределять расходы и доходы, то распределение происходит между видами деятельности — пропорционально доле общего дохода (п. 8 ст. 346.18 НК).

Отмечается, что существует ряд вопросов по совмещению специальных режимов, которые не урегулированы НК, в данном случае предпринимателям рекомендуется ориентироваться и анализировать разъяснения Минфина или ФНС.

Для просмотра ссылки необходимо нажать

Вход или Регистрация