НДС нельзя оптимизировать – его можно только украсть.

Вячеслав Василевский - налоговый адвокат, словам которого у нас нет основания не доверять, на своей страничке в социальной сети опубликовал сообщение, которым мы делимся с вами. Без купюр.

На днях было совещание в УФНС Москвы. Ипподром дал команду по юрлицам со сложными разрывами по НДС в налоговых периодах 2018 года, назначать тематические выездные налоговые проверки. Формулировка в обоснование этого бреда такая: «Чтоб не было потерь бюджета!».

[???]. Извините.

Причём если раньше тематика в Москве назначалась только тогда, когда была собрана хоть какая-то доказательная база, то сейчас сказали на доказательства плевать. Потом соберёте, в ходе тематики. Интересно, Московские налоговики осилят?

Итак, если эта информация верна, то нас с вами ждут беспокойные времена. Не совсем понятно, будут ли выдерживаться критерии назначения тематических проверок в размере 1/8 от среднего доначисления по региону за квартал? Коллеги, если есть у кого-то достоверная информация – поделитесь.

? Данная информация совпала по времени с массированной закупкой бизнесменами бумажного НДС. И для тех, кто попадет под каток тематических проверок и для тех, кто только будет закрывать НДС 2-го квартала, мы публикуем ежеквартальные советы. В этот раз с учетом позиции ФНС, выраженной в известном письме по ст. 54.1 НК РФ.

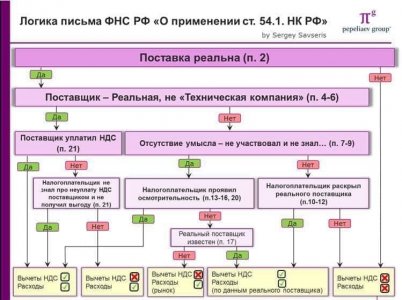

Для того, что бы сохранить вычеты по НДС и расходы по налогу на прибыль, вы должны пользоваться логикой письма «О применении ст. 54.1 НК РФ». Его логику мы прикрепили в качестве иллюстрации к данной публикации. Еще раз хочется поблагодарить коллег из Пепеляев Групп за столь лаконичную схему, которой, кстати, пользуются и налоговые службы.

? Итак, первое, что вам надо будет доказать – это реальность сделки:

- Если товар приобретался для перепродажи, то факт реализации.

- Если «лежит на складе», то надо озаботиться доказательствами того, что он все-таки существовал. Фото и видео подтверждение – самый лучший вариант.

- Если услуги и работы, то все намного сложнее. В пределах одной небольшой статьи не опишешь, над каждой деталью подтверждения реальности сделки необходимо, как говориться, «заморочиться».

?♂Реальность удалось доказать? Теперь опускаемся по схеме. Ваш контрагент – техничка. Это, скорее всего, не вопрос, а утверждение. Иначе бы к вам не шла проверка. Хотя, может оказаться, что ваш контрагент – нормальная российская фирма, которая просто намутила с НДС и «слилась». Но для налоговой службы, вы, в любом случае, козёл отпущения. Доказывать обратное вам необходимо с помощью переписки, телефонных переговоров, писем и прочих элементов коммуникации.

?♂ На следующем шаге этого увлекательного (на самом деле нет) квеста, вам необходимо доказать, что хоть ваш поставщик – «редиска», вы к этому безобразию не имели никакого отношения. Знать не знали данного факта, с самого начала проявляли все меры коммерческой осмотрительности и сделали все, что в человеческих силах и даже чуть больше, чтобы проверить, как самого контрагента, так и его возможность исполнить обязательств. Но помните, что Москва ни слезам, ни словам не верит. На каждое слово у вас должна быть бумажка. А лучше две или три.