Просто и понятно - буквально с картинками - представляем 5 основных моментов отчета CoinGecko о ликвидном стекинге Ethereum.

В декабре 2020 года запуск блокчейна Beacon ETH принес валидаторам вознаграждение за стекинг, при этом потребовав значительную долю в 32 ETH, что привело к появлению пула стекинга и производного ликвидного стекинга (LSD).

К августу 2023 года на протоколы LSD приходилось 43,7% от общего количества размещенных 26,4 миллионов ETH. Стекинг на LSD резко вырос после Shapella, что привело к длинным очередям на вход, в то время как очереди на выход остались минимальными. С января 2022 года 8 крупнейших LSD приносили в среднем 4,4% годовой доходности, при этом лидировал Frax. Однако ожидается, что доходность снизится по мере увеличения количества стекинга ETH.

LSD распределили около 100 000 ETH в виде ежеквартальных вознаграждений за стекинг, захватив более половины всей эмиссии ETH с конца 2022 года.

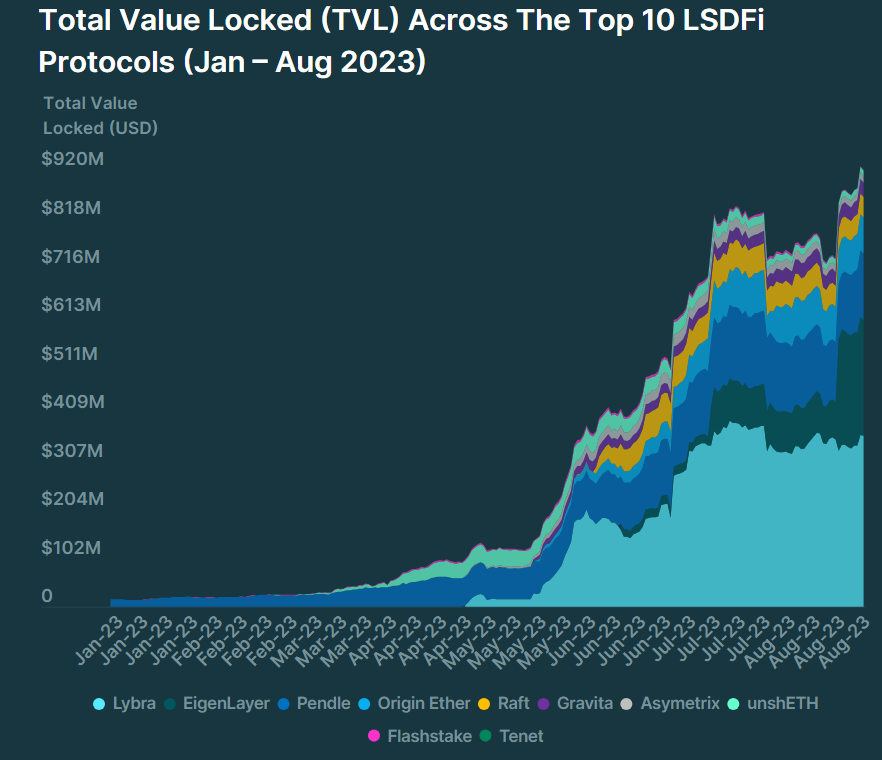

Этот рост привел к появлению LSDFi, при этом Lybra, Pendle и EigenLayer доминируют в секторе, рост которого увеличился в 58,7 раза с января 2023 года.

Эти достижения, а также опасения по поводу картелизации и концентрации, вызывают дебаты о необходимости самоограничения в рамках протокола и LSD.

Мы суммировали основные моменты отчета, но обязательно ознакомьтесь со всеми 25 слайдами ниже.

5 основных моментов отчета CoinGecko по стекингу Ethereum Liquid

- Производный ликвидный стекинг (LSD) был введен, чтобы побудить мелких держателей ETH участвовать в стекинге и разблокировать ликвидность после запуска Ethereum beacon chain в декабре 2020 года.

- Протоколы LSD продолжают фиксировать постоянный приток ETH, несмотря на то, что после Shapella был разрешен вывод средств.

Для просмотра ссылки необходимо нажать Вход или Регистрация, ведущий игрок на LSD, наблюдал ежедневный чистый приток +18 тысяч ETH.

- Очередь на вход валидатора ETH достигла максимума примерно в 45 дней для того, чтобы новые валидаторы начали помещать активы в стекинг, в то время как очередь на выход оставалась ниже 10 дней в течение 77% времени. На своем пике 10 июня очередь на вход достигла максимальной отметки - 96 508 валидаторов.

- С января 2022 года топ-8 протоколов LSD принесли в среднем 4,4% годовой процентной доходности (APY), и ожидается, что она будет снижаться по мере того, как объем размещенных ETH продолжит расти.

- Общая заблокированная стоимость (TVL) в протоколах LSDFi выросла на 5870% с января 2023 года и достигла 919,0 млн долларов США на конец августа 2023 года.

1. Как появились ликвидные стекинг-деривативы (LSD)?

Ликвидные стекинг-деривативы (LSD) появились после запуска Ethereum beacon chain 1 декабря 2020 года, которая позволила держателям ставить свои ETH и становиться валидаторами. В обмен на безопасность сети валидаторам были розданы вознаграждения в ETH. Однако для того, чтобы стать валидатором, требовалось минимум 32 ETH, а вывод средств был возможен только начиная с апреля 2023 года. LSD были введены для того, чтобы стимулировать участие в стекинге среди более мелких держателей ETH и предоставить варианты ликвидности.Что такое ликвидные стекинг-деривативы (LSD)?

LSD - это токенизированные квитанции, которые пользователи получают, когда они вносят активы в протоколы ликвидного стекинга, что представляет собой право собственности на их поставленные активы. LSD можно обменять на другие активы на биржах или использовать в качестве залога по кредиту.Протоколы LSD работают по-разному: у некоторых есть разрешенные операторы узлов, а у других - нет. Каждый протокол также имеет разные структуры комиссий и методы перераспределения вознаграждений за стекинг. Несмотря на то, что конкуренция между LSD по-прежнему широко распространена, появилась новая волна протоколов для создания и внедрения инноваций на основе существующих LSD в форме финансирования деривативов с ликвидным стекингом (LSDFi).

2. Депозиты в ETH превысили темпы вывода средств после Shapella

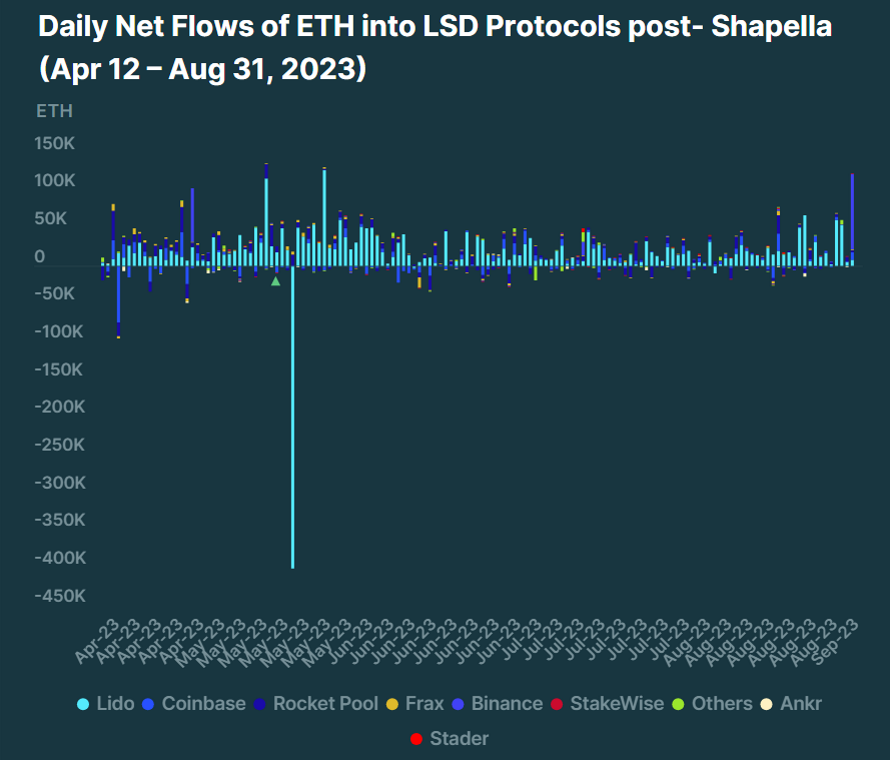

Несмотря на то, что вывод ETH был включен после обновления Shapella 12 апреля 2023 года, протоколы LSD в целом испытали чистый приток ETH после обновления.

Однако в течение нескольких дней наблюдался сильный отток средств от крупных игроков, таких как Coinbase и

Для просмотра ссылки необходимо нажать

Вход или Регистрация

. Между тем, Lido, ведущий игрок на LSD, наблюдал ежедневный чистый приток +18 тысяч ETH. Самый большой отток произошел 18 мая, когда было снято более 400 тысяч ETH. Затем 24 мая последовало размещение 127 тысяч ETH, что стало самым высоким ежедневным чистым депозитом, зафиксированным протоколом со времен Shapella.С тех пор в период с июня по август потоки стекинга ETH стабилизировались, при этом депозиты продолжают превышать выводы по протоколам LSD, за исключением Ankr.

3. Очередь на вход в валидатор ETH превышает очередь на выход

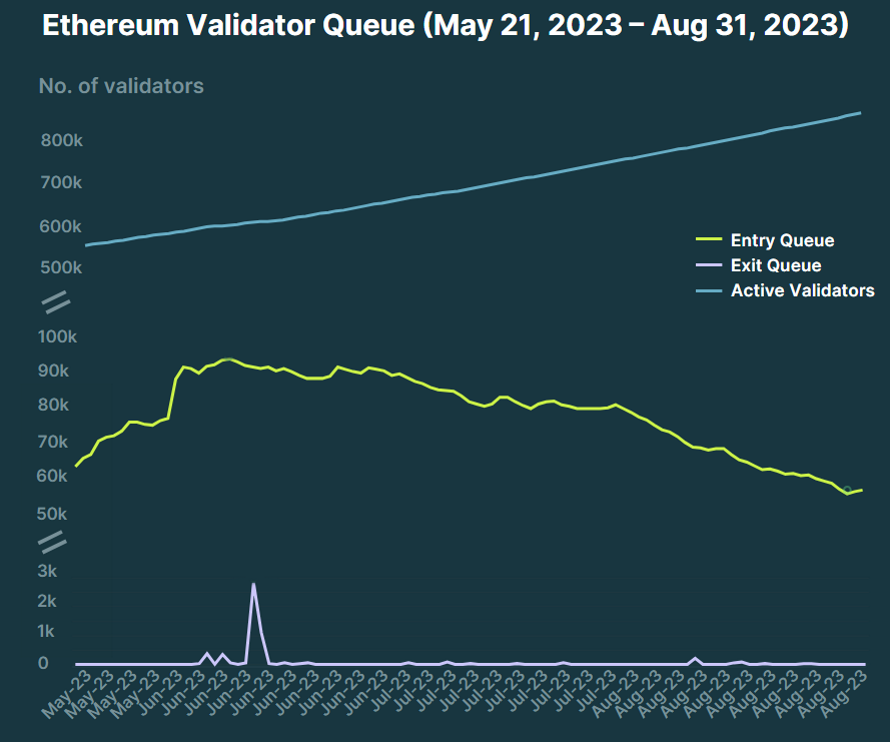

В сети Ethereum есть «лимит оттока», который контролирует, сколько валидаторов могут присоединиться или покинуть сеть. Этот лимит меняется в зависимости от того, сколько валидаторов активно в данный момент. Когда валидаторов, ожидающих присоединения или выхода, больше, чем позволяет лимит оттока, формируется «очередь». В конце августа 2475 валидаторов ежедневно покидали сеть или присоединялись к ней.

10 июня очередь на вход достигла максимальной отметки - 96 508 валидаторов. Однако к 31 августа это число постепенно снизилось до 54 098. На пике популярности валидаторам приходилось ждать примерно 45 дней, прежде чем они могли начать помещать активы в стекинг.

13 июня очередь на выход кратковременно увеличилась, достигнув пика в 2810 валидаторов. Это совпало с коррекцией цены ETH, которая в последующие дни упала с 1742 до 1651 доллара.

Таким образом, очередь на выход оставалась на уровне 0 более половины времени (55%) и ниже 10 валидаторов в течение 77% времени.

4. Доходность LDS с января 2022 года составила в среднем 4,4%.

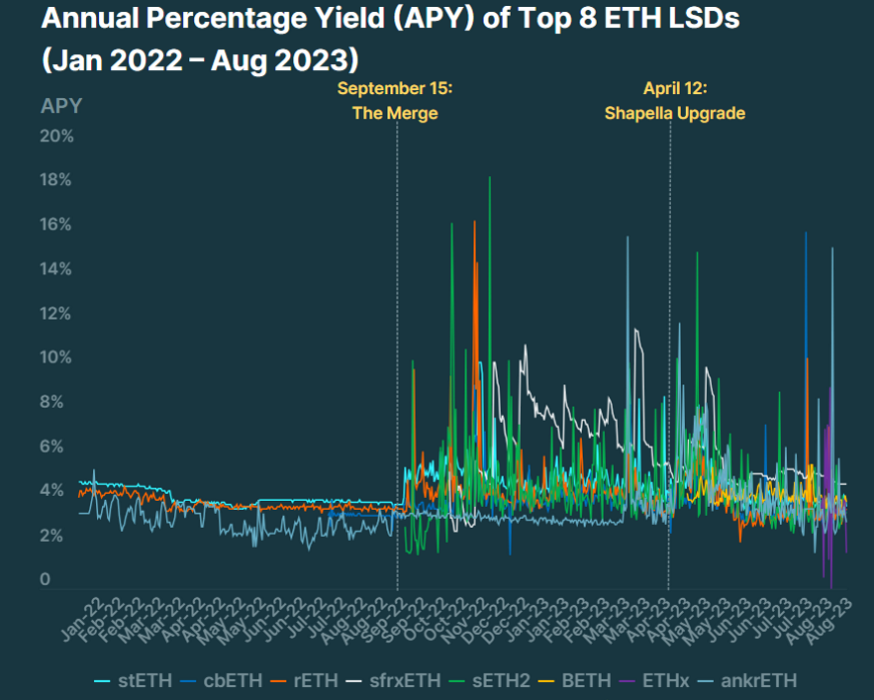

С января 2022 года 8 крупнейших ETH LSD имели среднюю доходность 4,4% годовой процентной доходности (APY). Во время заметных событий в криптопространстве (слияние Ethereum в сентябре 2022 года, крах FTX в ноябре 2022 года, событие депривязки USDC в марте 2023 года и Shapella Upgrade в апреле 2023 года), доходность имела тенденцию к резкому росту, достигнув исторического максимума в 18,2% в ноябре 2022 года.

SfrxETH компании Frax был самым эффективным LSD с точки зрения средней доходности: 6,2% в период с октября 2022 года по август 2023 года. StETH Lido занимает второе место со средней доходностью 4,6%, за ним следует SETH2 от StakeWise с 4,5%. Другие протоколы LSD предлагают доходность в диапазоне от 3,9% до 4,2%. Исключением является ankrETH Ankr, предлагающий среднюю доходность 3,5%, самую низкую среди протоколов LSD.

По состоянию на конец августа 2023 года средняя доходность по топ-8 протоколам LSD составляет примерно 3,28% при стеке 26,4 млн ETH. Однако ожидается, что доходность снизится, ведь количество поставленных ETH продолжает расти.

5. Общая заблокированная стоимость (TVL) по протоколам LSDFi достигла 919,0 млн долларов США.

Общая заблокированная стоимость (TVL) по протоколам LSDFi выросла на 5870% (58,7x) с января 2023 года и достигла 919 млн долларов США 31 августа 2023 года.

К концу августа Lybra, запущенная после Shapella, стала доминирующим протоколом LSDFi с 39,1% TVL или 359,0 млн долларов США. EigenLayer также извлек выгоду из ажиотажа вокруг LSDFi: с момента его запуска в июне 2023 года его TVL составил 245,0 млн долларов. Его успех можно частично объяснить пользователями, надеющимися на потенциальный аирдроп.

Pendle, запущенный в 2021 году, вызвал новый интерес на фоне растущей популярности LSD в 2023 году. Его TVL вырос на 903%, с 15,4 млн долларов до 139,4 млн долларов в период с января по август 2023 года, и теперь это третий по величине протокол LSDFi.

Для просмотра ссылки необходимо нажать

Вход или Регистрация