В середине 2023 года был принят закон существенно упростивший процедуру уменьшения налога по УСН и ПСН на страховые взносы. Теперь, для того чтобы произвести зачет, фактическая оплата страховых взносов не требовалась, достаточно было перечислить их на ЕНС до 31 декабря.

Иллюстрация: Вера Ревина/Клерк.ру

Иллюстрация: Вера Ревина/Клерк.ру

Но, несмотря на нововведение, налоговики начали массово отказывать в уменьшении, требуя фактической оплаты страховых взносов. Правомерен ли такой отказ и как его оспорить.

Напомним, что срок уплаты фиксированных страховых взносов — 31 декабря. Именно в этот день они списываются с ЕНС, если 31 декабря не выпадает на праздник или выходной. Если в каком-то году 31 декабря выпадает на нерабочий день, как это было, например, в 2023 году, то срок уплаты переносится на первый рабочий день следующего года.

Соответственно, ИП может уменьшить патент или налог по УСН в течение года, а взносы перечислить на ЕНС только 31 декабря.

Обратите внимание, что это условие действует только для фиксированных страховых взносов. Взносы за сотрудников должны быть фактически оплачены на момент подачи уведомления об исчисленных суммах налога (для УСН) или уведомления об уменьшении патента (для ПСН). Аналогичное требование установлено для упрощенцев на объекте «доходы-расходы». Они могут включить затраты по уплате фиксированных взносов в состав расходов только в периоде их фактической оплаты.

Например, срок уплаты страховых взносов за 2023 год был перенесен на 9 января 2024 года из-за того, что 31 декабря выпало на субботу — нерабочий день. Несмотря на то что фактически взносы были списаны с ЕНС только в 2024 году, предприниматели могли уменьшить налог на взносы только за 2023 год.

Срок сдачи налоговой декларации по УСН при прекращении деятельности на упрощенке — до 25 числа месяца, следующего за тем, в котором ИП прекратил работать на УСН.

В середине года ИП подал уведомление об уменьшении патента на страховые взносы на 36 000 руб. ИФНС правомерно отказала ему в уменьшении, так как страховые взносы уже были направлены на уменьшение налога по УСН.

О своем отказе налоговая должна сообщить предпринимателю в течение 20 дней со дня получения уведомления об уменьшении налога по ПСН. Упрощенцам отказать в уменьшении налоговая может только после того, как ИП сдаст годовую декларацию, в которой будут отражены страховые взносы.

Также есть разъяснения ФНС по данному вопросу, которыми можно руководствоваться при подготовке жалобы на отказ в уменьшении:

В шапке:

Но, несмотря на нововведение, налоговики начали массово отказывать в уменьшении, требуя фактической оплаты страховых взносов. Правомерен ли такой отказ и как его оспорить.

Уменьшение налога по УСН и ПСН на страховые взносы. Новые правила

Для просмотра ссылки необходимо нажать

Вход или Регистрация

установил новые правила уменьшения патентного и упрощенного налога на страховые отчисления:- Налог можно уменьшить на страховые взносы до их фактической оплаты.

Напомним, что срок уплаты фиксированных страховых взносов — 31 декабря. Именно в этот день они списываются с ЕНС, если 31 декабря не выпадает на праздник или выходной. Если в каком-то году 31 декабря выпадает на нерабочий день, как это было, например, в 2023 году, то срок уплаты переносится на первый рабочий день следующего года.

Соответственно, ИП может уменьшить патент или налог по УСН в течение года, а взносы перечислить на ЕНС только 31 декабря.

Обратите внимание, что это условие действует только для фиксированных страховых взносов. Взносы за сотрудников должны быть фактически оплачены на момент подачи уведомления об исчисленных суммах налога (для УСН) или уведомления об уменьшении патента (для ПСН). Аналогичное требование установлено для упрощенцев на объекте «доходы-расходы». Они могут включить затраты по уплате фиксированных взносов в состав расходов только в периоде их фактической оплаты.

- Дата списания взносов не влияет на период уменьшения налога.

Например, срок уплаты страховых взносов за 2023 год был перенесен на 9 января 2024 года из-за того, что 31 декабря выпало на субботу — нерабочий день. Несмотря на то что фактически взносы были списаны с ЕНС только в 2024 году, предприниматели могли уменьшить налог на взносы только за 2023 год.

- Взнос с дохода свыше 300 000 руб. учитывается в том периоде, в котором фактически списывается с ЕНС.

- Задолженность по страховым взносам за периоды до 2023 года предприниматель может учесть при уменьшении налога до 2025 года.

Как происходит уменьшение налога на страховые взносы

Шаг 1. ИП направляет в ИФНС один следующих документов:

- Уведомление об исчисленных суммах налога за 1 квартал, полугодие и 9 месяцев — для УСН.

- Уведомление об уменьшении патента на страховые взносы — для ПСН.

Шаг 2. Перечисление страховых взносов на ЕНС

Как уже было сказано выше, страховые взносы должны быть перечислены на ЕНС до 31 декабря. Если этот день выпадает на праздник или выходной, то он переносится на первый рабочий день следующего года.По каким причинам ИФНС может отказать в уменьшении

Оснований для отказа в уменьшении налога по УСН и ПСН на страховые взносы, немного:- ИП учел страховые взносы для уменьшения налога на другом режиме налогообложения.

Срок сдачи налоговой декларации по УСН при прекращении деятельности на упрощенке — до 25 числа месяца, следующего за тем, в котором ИП прекратил работать на УСН.

В середине года ИП подал уведомление об уменьшении патента на страховые взносы на 36 000 руб. ИФНС правомерно отказала ему в уменьшении, так как страховые взносы уже были направлены на уменьшение налога по УСН.

- ИП уменьшил налог на страховые взносы в размере, который превышает исчисленную сумму указанных платежей к оплате за год.

О своем отказе налоговая должна сообщить предпринимателю в течение 20 дней со дня получения уведомления об уменьшении налога по ПСН. Упрощенцам отказать в уменьшении налоговая может только после того, как ИП сдаст годовую декларацию, в которой будут отражены страховые взносы.

Вправе ли ИФНС отказать в уменьшении налога из-за того, что фиксированные взносы фактически не были оплачены

Нет, не вправе. Возможность уменьшения налога по ПСН и УСН на исчисленные, а не фактически оплаченные страховые взносы, установлена положениями

Для просмотра ссылки необходимо нажать

Вход или Регистрация

и

Для просмотра ссылки необходимо нажать

Вход или Регистрация

(в ред.

Для просмотра ссылки необходимо нажать

Вход или Регистрация

). Также есть разъяснения ФНС по данному вопросу, которыми можно руководствоваться при подготовке жалобы на отказ в уменьшении:

-

Для просмотра ссылки необходимо нажать Вход или Регистрация.

-

Для просмотра ссылки необходимо нажать Вход или Регистрация.

-

Для просмотра ссылки необходимо нажать Вход или Регистрация.

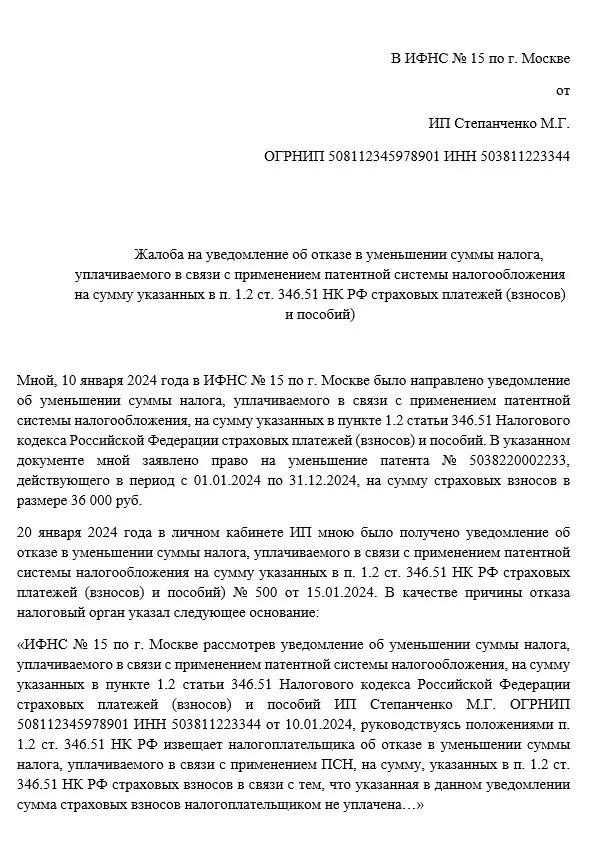

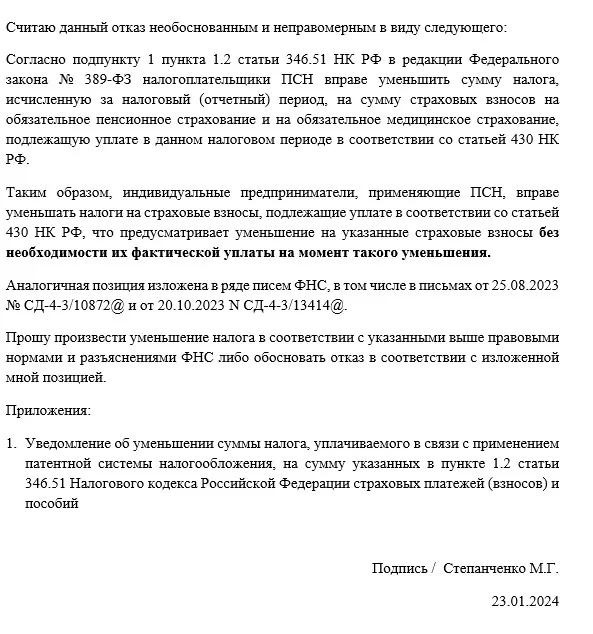

Что делать, если налоговая отказала в уменьшении

Если ИФНС отказала в уменьшении из-за того, что страховые взносы фактически не были оплачены, потребуется обжаловать такой отказ. Для этого нужно направить в ИФНС соответствующую жалобу:- На бумаге — лично или через представителя.

- Электронно — через личный кабинет ИП на сайте ФНС.

В шапке:

- Название ИФНС, в которую направляете жалобу и которая отказала в уменьшении.

- Данные ИП.

- Реквизиты уведомления об отказе.

- Хронологию событий: когда было подано уведомление об уменьшении, данные патента, сумму налога к уплате, размер страховых взносов к уменьшению.

- Информацию об отказе в уменьшении: реквизиты уведомления об отказе, основания отказа, изложенные в уведомлении.

- Обоснование неправомерности отказа в уменьшении: ссылки на нормы

Для просмотра ссылки необходимо нажать Вход или РегистрацияиДля просмотра ссылки необходимо нажать Вход или Регистрацияразъяснения ФНС (Для просмотра ссылки необходимо нажать Вход или Регистрация,Для просмотра ссылки необходимо нажать Вход или Регистрация).

- Просьбу о произведении уменьшения налога в соответствии с нормами действующего законодательства РФ или обосновании причин отказа в уменьшении.

Образец жалобы на неправомерный отказ в уменьшении

Для просмотра ссылки необходимо нажать

Вход или Регистрация

.

Для просмотра ссылки необходимо нажать

Вход или Регистрация